Resumos

O artigo desenvolve e estima um modelo de análise do desempenho financeiro e econômico, mensurado por indicadores contábeis, para empresas do agronegócio brasileiro. Usando dados contábeis de 109 empresas, para os anos-exercícios de 2003 a 2005, são avaliadas as interferências de quatro fatores estruturais sobre seis indicadores de desempenho econômico-financeiros das firmas. Os fatores estruturais são: (1) "cadeia" em que está inserida a empresa; (2) o "tipo de estrutura organizacional" (governança) adotada pela empresa; (3) o "tipo de segmento" dentro da cadeia do agronegócio em que se insere a firma; e, (4) o tipo de "constituição jurídica" da firma. Os indicadores contábeis de desempenho financeiro e econômico são: (a) grau de endividamento financeiro (GEF), (b) relação exigível de longo prazo sobre o patrimônio líquido (ELP/PL), (c) margem bruta (MB), (d) retorno sobre os ativos (ROA), (e) retorno sobre o patrimônio líquido (RPL), e (f) valor adicionado econômico (VEA). Aplicou-se a MANOVA (Anova Multivariada) e, em seguida, regressões com dados organizados em painéis para verificar se houve interferência significativa dos quatro fatores supracitados sobre a variação dos seis indicadores contábeis de desempenho econômico e financeiro. Foram detectadas diferentes influências, com distintas significâncias estatísticas, das variáveis explanatórias (que são os quatro fatores estruturais supracitados) sobre os seis indicadores financeiro-econômicos (que são as variáveis dependentes). Esses resultados demonstram a importância de integrar a análise contábil de balanços com a teoria de cadeias produtivas para avaliar e planejar o desempenho financeiro e econômico de empresas do agronegócio brasileiro.

Mensuração do desempenho; Formas de governança; Indicadores contábeis; Agronegócio; Brasil

This paper aims to develop and estimate a model to analyze the financial and economic performance, measured by accounting indicators, for Brazilian agribusiness firms. Using accounting information from 109 Brazilian agribusiness firms from 2003 through 2005, the paper evaluates how four structural characteristics (or factors) impact six accounting indicators. The four factors are: (1st) type of chain where each firm operates, (2nd) type of organizational structure (governance) adopted by the firm, (3rd) type of segment inside each chain where the firm operates, and (4th) type of firm's fiscal organization. The six accounting indicators are: (a) level of financial debt, (b) long-turn eligible relationship over the equity, (c) gross margin, (d) ROA (Return on Assets), (e) ROE (Return on Equity), and (f) economic value added (EVA). MANOVA (Multivariate Anova) and panel regressions were run to verify if there was any significant influence on these factors over the variation of financial and economic indicators. Different impacts of the four explanatory variables over the six dependent variables, with distinct statistical significances, were found, which highlights how important it is to integrate accounting sheet analysis with chain theory to evaluate and to plan the finance and economic performance of Brazilian agribusiness firms.

Measurement of performance; Governance forms; Accounting indicators; Agribusiness; Brazil

A influência dos fatores econômicos e jurídicos sobre o desempenho das empresas do agronegócio brasileiro período de 2003 a 2005

Luis Henrique AndiaI; Renato GarciaII; Carlos José Caetano BachaIII

IPesquisador pós-doutorando na Esalq/USP. E-mail: lh@andia.com.br

IIProfessor doutor da Escola Politécnica/USP. E-mail: renato.garcia@poli.usp.br

IIIProfessor titular da Esalq/USP. E-mail: cjcbacha@esalq.usp.br

RESUMO

O artigo desenvolve e estima um modelo de análise do desempenho financeiro e econômico, mensurado por indicadores contábeis, para empresas do agronegócio brasileiro. Usando dados contábeis de 109 empresas, para os anos-exercícios de 2003 a 2005, são avaliadas as interferências de quatro fatores estruturais sobre seis indicadores de desempenho econômico-financeiros das firmas. Os fatores estruturais são: (1) "cadeia" em que está inserida a empresa; (2) o "tipo de estrutura organizacional" (governança) adotada pela empresa; (3) o "tipo de segmento" dentro da cadeia do agronegócio em que se insere a firma; e, (4) o tipo de "constituição jurídica" da firma. Os indicadores contábeis de desempenho financeiro e econômico são: (a) grau de endividamento financeiro (GEF), (b) relação exigível de longo prazo sobre o patrimônio líquido (ELP/PL), (c) margem bruta (MB), (d) retorno sobre os ativos (ROA), (e) retorno sobre o patrimônio líquido (RPL), e (f) valor adicionado econômico (VEA). Aplicou-se a MANOVA (Anova Multivariada) e, em seguida, regressões com dados organizados em painéis para verificar se houve interferência significativa dos quatro fatores supracitados sobre a variação dos seis indicadores contábeis de desempenho econômico e financeiro. Foram detectadas diferentes influências, com distintas significâncias estatísticas, das variáveis explanatórias (que são os quatro fatores estruturais supracitados) sobre os seis indicadores financeiro-econômicos (que são as variáveis dependentes). Esses resultados demonstram a importância de integrar a análise contábil de balanços com a teoria de cadeias produtivas para avaliar e planejar o desempenho financeiro e econômico de empresas do agronegócio brasileiro.

Palavras-chave: Mensuração do desempenho, Formas de governança, Indicadores contábeis, Agronegócio, Brasil.

ABSTRACT

This paper aims to develop and estimate a model to analyze the financial and economic performance, measured by accounting indicators, for Brazilian agribusiness firms. Using accounting information from 109 Brazilian agribusiness firms from 2003 through 2005, the paper evaluates how four structural characteristics (or factors) impact six accounting indicators. The four factors are: (1st) type of chain where each firm operates, (2nd) type of organizational structure (governance) adopted by the firm, (3rd) type of segment inside each chain where the firm operates, and (4th) type of firm's fiscal organization. The six accounting indicators are: (a) level of financial debt, (b) long-turn eligible relationship over the equity, (c) gross margin, (d) ROA (Return on Assets), (e) ROE (Return on Equity), and (f) economic value added (EVA). MANOVA (Multivariate Anova) and panel regressions were run to verify if there was any significant influence on these factors over the variation of financial and economic indicators. Different impacts of the four explanatory variables over the six dependent variables, with distinct statistical significances, were found, which highlights how important it is to integrate accounting sheet analysis with chain theory to evaluate and to plan the finance and economic performance of Brazilian agribusiness firms.

Key words: Measurement of performance, Governance forms, Accounting indicators, Agribusiness, Brazil.

Classificação JEL: L1, M4, G3.

1. Introdução

O paradigma estrutura-conduta-desempenho (ECD), muito utilizado nos estudos de organização industrial (BAIN, 1951; DEMSETZ, 1973; PELTZMAN, 1977), destaca que a estrutura de um mercado afeta a conduta das empresas e essa conduta determina o desempenho da indústria. A maioria dos estudos usando ECD, no entanto, considera dados agregados do desempenho das indústrias e raramente trata dos indicadores econômicos e financeiros das empresas, calculados por meio dos relatórios contábeis.

A contabilidade, por sua vez, se dedica a definir e calcular os indicadores econômicos e financeiros, compará-los entre si e com valores predefinidos, de modo a avaliar a saúde financeira e econômica das empresas, sem se preocupar em associar o comportamento desses indicadores com a estrutura organizacional das empresas, seu regime jurídico, a sua inserção dentro das redes (ou cadeias) e/ou com os segmentos de atividades dentro dessas redes.

A visão de cadeia produtiva (ou redes) tem sido associada com os estudos de organização industrial, destacando os que empregam o ECD. No entanto, nesses estudos, as relações financeiras entre as empresas e os consumidores não têm sido destacadas e nem são abordados os indicadores econômicos e financeiros definidos pela contabilidade.

No entanto, nas cadeias agroindustriais, conhecer as relações financeiras entre os agentes (conhecer os seus elos) é necessário para se determinar o desempenho financeiro e econômico das empresas e da própria cadeia (ou rede). Um ponto a ser estudado refere-se ao agente coordenador dos recursos financeiros da cadeia, que pode ser um dos seus elos ou uma instituição externa, como os bancos. Assim, faz-se necessário entender e verificar a influência das fontes de financiamento dos processos produtivos que ocorre pela cadeia, desde o produtor de insumos até o consumidor final.

Outra questão importante é com relação ao grau de endividamento destas empresas. O grau de endividamento, associado com a capacidade das empresas de gerar lucro e valor (mensurado pelo valor econômico adicionado, VEA, da sigla em inglês EVA), pode indicar a tendência da sustentabilidade financeira e econômica das empresas e da cadeia como um todo.

De todos os agentes de uma cadeia agroindustrial, o único que não consegue preestabelecer padrões de margem de lucro é o produtor agropecuário. O grande problema do produtor rural está do lado da receita bruta, não por questões de quantidade produzida, mas pelo preço que será recebido pelo produto. Esse preço é determinado pelo mercado e não tem influência do produtor individual.

Além dos custos operacionais, as empresas são oneradas pelos custos financeiros, que aparecem à medida que a variável "dinheiro" (na linguagem do contador) ou liquidez (na linguagem do economista), e que é a soma da moeda mais o crédito, é acrescentada ao modelo econômico de apuração de lucro. Na realidade, as empresas necessitam de liquidez para realizar suas operações, e essa liquidez pode ser proveniente do crédito (tomado junto às instituições financeiras) ou da poupança de um determinado investidor. Em ambos os casos, haverá a cobrança de uma taxa de juros pelo uso dos recursos (visão do custo do dinheiro no tempo), surgindo o custo financeiro para a empresa.

Além de custear as atividades operacionais cotidianas, as empresas necessitam de liquidez para investimentos, que nem sempre é proveniente da poupança do investidor ou de lucros acumulados da empresa. Dessa forma, as empresas tomam "dinheiro" (moeda ou crédito) emprestado das instituições financeiras para promover os investimentos nos ativos produtivos. Novamente, novos custos financeiros aparecerão.

Baseada na teoria do custo de transação Williamson (1985), uma nova variável apareceu na composição dos custos de uma empresa e que retrata os custos de transação. Esta teoria afirmou que as empresas são oneradas por um custo adicional quando realizam uma transação. Este custo depende, basicamente, da especificidade dos ativos que estão sendo transacionados, da frequência em que esta transação ocorre e da forma de governança (via mercado, mista ou hierarquia) adotada pela empresa. Williamson (1985) afirmou que, para minimizar estes custos, observando-se valores elevados para a especificidade do ativo, as empresas deveriam adotar a forma mista ou hierárquica de governança. A forma mista pode ser caracterizada pelas redes de empresas (cadeias) e a hierárquica, pelas estruturas verticalizadas.

Assim, para otimizar o desempenho financeiro e econômico, sob o ponto de vista do lucro e do VEA, em um ambiente no qual as firmas têm ativos com alta especificidade, as empresas deveriam optar pela forma mista ou hierárquica de governança (para minimizar seu custo de transação e, indiretamente, otimizar o lucro).

Perante os vários arranjos estruturais, de caráter jurídico, de segmentos de atuação e "core business", pode-se perguntar: quais seriam as escolhas que promoveriam a otimização do desempenho financeiro e econômico das empresas do agronegócio brasileiro?

2. Revisão da literatura

O exame da literatura sobre redes de empresas, sobre a teoria dos custos de transação e as formas de mensurar o desempenho financeiro e econômico de empresas e das cadeias de suprimentos permite constatar que os trabalhos relacionados às redes de empresas enfatizaram a questão da morfologia e sua caracterização (GRANDORI e SODA, 1995; NEW e MITROPOULOS, 1995; BELUSSI e ARCANGELI, 1998; NASSIMBENI, 1998; PODOLNY e PAGE, 1998; CASTELLS, 1999; AMATO NETO, 2000; CASAROTTO FILHO e PIRES, 2001; BRITTO, 2002). Os autores direcionaram seus esforços na descrição qualitativa das redes e encontraram as justificativas para as empresas se organizarem em rede. Em todos os modelos estudados, nenhuma menção direta aos aumentos de desempenho financeiro e econômico foi feita, e eles nem abordaram a questão do custo financeiro para se ter liquidez.

Da mesma forma, os trabalhos sobre verticalização (KLEIN, CROWFORD et al., 1978; CARLTON, 1979; GROSSMAN e HART, 1986; PERRY, 1989; AZEVEDO, 1996; AZEVEDO, 1998; RIORDAN, 1998; KRANTON e MINEHART, 2000) não abordaram diretamente as questões sobre a otimização dos indicadores de desempenho financeiro e econômico.

Os trabalhos relacionados a cadeias agroindustriais (ZYLBERSZTAJN e FARINA, 1999; LAZZARINI, CHADDAD et al., 2001; NEVES, 2004; ZYLBERSZTAJN, 2005) preocuparam-se em caracterizar os agentes e os elos das cadeias, os fluxos de produtos e de informação, os custos de transação que ocorrem em condições de ativos altamente específicos e as formas de governança que as empresas assumem para minimizar estes custos. Outro ponto discutido por esses autores foi com relação ao agente ou ao elo coordenador da cadeia e sua importância.

Quanto aos estudos sobre a mensuração de desempenho das empresas e cadeias de suprimentos (KAYDOS, 1991; BITITCI, 1995; BEAMON, 1999; CHAN, QI et al., 2003; BITITCI, MARTINEZ et al., 2004; GUNASEKARAN, PATEL et al., 2004; BARZEL, 2005; NEELY, GREGORY et al., 2005; BARZEL, 2006; CHEN, 2007), o foco dos autores também não foi direcionado às questões relacionadas com a liquidez. Os autores concordam com a necessidade de um agente coordenador dos recursos físicos (fatores de produção) e que empresas e cadeias com alto desempenho são aquelas que produzem de acordo com a necessidade dos clientes (produção flexível e de fácil adaptação).

Uma atenção especial deve ser dada aos estudos de Schumacher e Boland (2005), Van Der Vorst, Van Dijk et al. (2001) e Van Der Vorst, Beulens et al. (2005).

Schumacher e Boland (2005) criaram um modelo que se preocupou com a otimização do lucro das empresas, mediante o segmento em que ela atua (chamado de fator Indústria). O objetivo do estudo foi explicar se o segmento em que a empresa atua interfere no seu lucro ou se são as empresas que provocam o bom desempenho do segmento (chamado de efeito Firma). Enfim, os autores responderam à pergunta: o segmento interfere nos resultados financeiros das empresas?

Van Der Vorst, Van Dijk et al. (2001) e Van Der Vorst, Beulens et al. (2005) desenvolveram um modelo para mensurar o desempenho de cadeias agroindustriais, abordando questões relativas ao agente coordenador, qualidade de produto, flexibilidade e racionalização do uso dos fatores de produção, entre outros. O modelo desses autores foi primordial para concluir que havia a falta de um item na discussão sobre o desempenho de empresas e redes, o qual é a administração e coordenação dos recursos financeiros da cadeia.

No entanto, nenhum estudo na linha dos estudos de Schumacher e Boland (2005), Van Der Vorst, Van Dijk et al. (2001) e Van Der Vorst, Beulens et al. (2005) foi ainda realizado para o Brasil.

3. Objetivo

O objetivo deste artigo é desenvolver e estimar um modelo de análise do desempenho financeiro e econômico, mensurado por indicadores contábeis, para empresas do agronegócio brasileiro que estão inseridas em diferentes estruturas econômicas, jurídicas e cadeias agroindustriais. É avaliada a interferência sobre seis indicadores contábeis dos seguintes fatores estruturais:

1 "Cadeia" em que a empresa está inserida;

2 O "tipo de estrutura organizacional" (governança) adotada pela empresa;

3 O "segmento" dentro da cadeia em que se situa a empresa;

4 O tipo de "constituição jurídica" da firma.

Os indicadores contábeis de desempenho financeiro e econômico a serem analisados são:

a. Grau de endividamento financeiro;

b. Relação exigível de longo prazo sobre patrimônio líquido;

c. Margem bruta;

d. Retorno sobre os ativos (ROA);

e. Retorno sobre o patrimônio líquido (RPL);

f. Valor econômico adicionado (VEA).

4. Referencial analítico

A primeira etapa da criação do modelo analítico é mapear as relações financeiras entre as empresas dos diversos segmentos de cadeias agroindustriais, baseando-se em sistemas de representação contábil, apresentado pela Figura 1.

Ressalta-se que o objetivo deste novo modelo foi acrescentar, aos já existentes, variáveis relacionadas ao fluxo de moeda (moeda física e depósitos à vista), empréstimos entre empresas (contas a pagar e receber) e as receitas e despesas financeiras. Portanto, pela ótica financeira, uma cadeia de suprimentos ou rede nada mais é do que um fluxo bidirecional de produto e recursos financeiros. Esses últimos têm como origem o consumidor, que são os indivíduos que recebem renda (pela venda do uso de fatores de produção) e adquirem os produtos elaborados na economia (é a ideia do fluxo circular da renda dos modelos macroeconômicos).

Na Figura 1, observe os seguintes fluxos:

• Fluxo de moeda (caixa): destacam-se as transações entre os caixas das empresas. Estas transações podem ser em papel moeda ("cash") ou por meio de transferência de depósitos à vista. Este fluxo é unidirecional, a princípio, no sentido consumidor → indústria de insumos.

• Fluxo de financiamento: podem-se notar as fontes de recursos de financiamento espontâneo, pela concessão de crédito entre as empresas e consumidor. O sentido do fluxo é bidirecional, indicando que quando uma empresa empresta (gerando um ativo), a outra automaticamente fica devendo (gerando um passivo). Este tipo de fonte de financiamento não estabelece claramente um custo financeiro, como juros; normalmente, este custo é repassado ao preço final do produto. Como o custo financeiro está embutido no preço final do produto, em casos de pagamento (recebimento) adiantado, a empresa que paga pode conseguir um desconto no valor final do produto (receita financeira) e a que recebe terá uma despesa financeira.

• Fluxo operacional: aqui se observa a troca efetiva de custos e receitas entre os elos ou agentes. Este fluxo é relativo à atividade produtiva propriamente dita, e é considerado unidirecional, no sentido indústria de insumos → consumidor. Este fluxo também é chamado de mecanismo de transferência de preços.

• Fluxo financeiro: por meio deste fluxo nota-se a transferência de valores monetários entre as empresas em decorrência do custo financeiro (explícito) das operações financiadas pelos agentes. Como já dito anteriormente, normalmente esta troca é explícita, com os valores separados do preço final do produto. Um exemplo típico é o pagamento de multa e juros por atraso. É um fluxo bidirecional que depende exclusivamente da direção de concessão do crédito.

Como uma segunda etapa de desenvolvimento, baseado no modelo proposto por Van der Vorst et al. (2005), adiciona-se a discussão sobre as fontes de financiamento que irão, de fato, permitir o ato de produzir.

O modelo de mensuração do desempenho em cadeias agroindustriais com enfoque financeiro pode ser observado na Figura 2.

Dividiu-se o modelo em três blocos de análise (submodelos) com ênfase nos custos incorridos durante todo o processo. Na Figura 2 podem-se observar os submodelos com ênfase nos custos operacionais, nos custos financeiros e nos custos de transação.

Desenhar as estruturas da cadeia (morfologia) e caracterizar as formas de governança assumidas pelos agentes devem ser consideradas como o primeiro movimento para analisar o desempenho financeiro.

A próxima etapa é determinar se existe um agente ou elo coordenador, denominado de "chain management". O coordenador tem um papel fundamental com relação ao desempenho da cadeia. Caso não haja um coordenador explícito, no sentido global, espera-se que pelo menos existam coordenadores atuando entre agentes e elos. Este coordenador deverá gerenciar os recursos disponíveis na cadeia, ou seja, os recursos materiais, humanos, tecnológicos e, principalmente, as fontes de financiamentos internas e externas (mercado financeiro). Cabe ressaltar que o papel do coordenador poderá ser exercido por um agente interno da cadeia ou por instituições formais externas como, por exemplo, um agente financeiro (banco de investimento). Nota-se, pela Figura 2, que o "chain management" aparece em todos os submodelos. Não há nada que indique que o coordenador dos recursos financeiros seja o mesmo que o dos recursos materiais, por exemplo. Pode haver vários coordenadores, atuando em distintas áreas ou submodelos.

Um ponto favorável para oferecer produtos a preços competitivos é controlar de forma cautelosa os custos envolvidos no processo. Desta forma, a próxima etapa de análise é verificar estes custos. Assim, o submodelo com ênfase nos custos operacionais (Figura 2) representa a análise dos custos operacionais.

Pode-se dizer, novamente, que o papel do coordenador é fundamental para auxiliar na economia dos custos fixos, variáveis e despesas operacionais. Planejar o sistema de produção de forma a minimizar os custos operacionais proporcionará preços competitivos.

Pelo submodelo com ênfase nos custos financeiros (Figura 2), nota-se que existe uma preocupação adicional com relação à minimização do custo final, administrando racionalmente os recursos financeiros disponíveis interna e externamente à cadeia.

Finalmente, pelo submodelo com ênfase nos custos de transação (Figura 2), verifica-se o desempenho com relação às formas de organização assumidas pelas empresas (agentes) que compõem a cadeia produtiva. Neste caso, são estudados os mecanismos que minimizam os custos de transação mediante determinado nível de especificidade dos ativos que estão sendo trocados.

É razoável dizer que mensurar o desempenho de uma cadeia, principalmente quando há enfoque financeiro, envolve questões relacionadas com a coordenação, com a forma de organização estrutural da empresa, com o tipo de governança assumida pelos agentes e com os elos que, por consequência, promoverão a produção de bens e serviços com custos minimizados, ofertando produtos a preços e/ou custos competitivos. Isso influencia diretamente o desempenho financeiro dos agentes, dos elos (segmentos) e da cadeia como um todo.

Desta forma, espera-se que as empresas apresentem indicadores de desempenho financeiro e econômico relacionados com a cadeia em que se insere, sendo o inverso também verdadeiro: em cadeias com altos índices de desempenho financeiro, espera-se que as empresas e segmentos se comportem da mesma forma.

5. Dados e Metodologias Usados

5.1. Dados

Foram coletados dados contábeis oficiais publicados no site da Gazeta Mercantil, da antiga Bovespa (Bolsa de Valores de São Paulo) e do sistema computacional Economática para 109 empresas localizadas em território nacional, com atividade(s) relacionada(s) ao sistema agroindustrial brasileiro, por um período de três exercícios contábeis, compreendidos entre 2003 e 2005. As empresas foram selecionadas de acordo com a disponibilidade dos dados contábeis. A amostra foi composta por 20% de empresas de capital aberto (S/A), 20% de cooperativas e os 60% restantes de empresas com responsabilidade de capital limitado (LTDA). A amostra totalizou 327 observações (três informações anuais para cada uma das 109 empresas analisadas), e os dados estão organizados na forma de painel (pooled simples).

5.1.1. Variáveis contábeis e financeiras para análise

Para cada empresa e exercício contábil, foram coletadas e/ou calculadas as variáveis expressas no Quadro 1.

Cabe acrescentar que, segundo o paradigma ECD, as variáveis de desempenho devem avaliar a eficiência alocativa e produtiva, a qualidade do produto e os lucros. Pelo Quadro 1, observa-se que MB, ROA, RPL e VEA são indicadores alternativos de lucro. Já os indicadores GEF e ELP/PL são indicadores de endividamento ex-post e, portanto, captam a eficiência alocativa de capital e produtiva da empresa, que pode não ter obtido lucro contábil e optado por tomar empréstimos para sua sobrevivência.

Cada empresa é classificada segundo quatro fatores:

a. o tipo de sua estrutura organizacional;

b. a cadeia do agronegócio em que se insere;

c. o segmento em que opera dentro da cadeia do agronegócio;

d. o tipo jurídico de constituição da empresa. Esses fatores são explicados a seguir.

5.1.2. Tipo de estrutura organizacional da empresa

As empresas foram classificadas em seis níveis de estrutura, por meio de informações públicas das empresas ou pelo questionamento direto com a administração delas. O Quadro 2 apresenta os tipos de estruturas encontradas na amostra. Pode-se notar que, nos tipos 3, 4, 5 e 6, as empresas possuem predominantemente uma governança hierárquica. No caso 2, a empresa é simplesmente controlada, ou seja, responde ao comando de uma controladora com governança hierárquica. Normalmente, este tipo de empresa pode apresentar certa autonomia, principalmente quando há excedente de produtos que possam ser comercializados fora do conglomerado. Neste caso específico, pode-se dizer que ela apresenta uma governança via mercado. Para o caso 1, especificamente, pode-se dizer que este tipo de empresa deverá optar ou pela governança via mercado ou por uma forma mista (híbrida). O fator que determinará seu comportamento pode ser a especificidade do ativo em questão. Desta forma, mesmo não sendo possível verificar uma simples inspeção, estas empresas podem se organizar em rede.

5.1.3. Inserção em cadeia específica

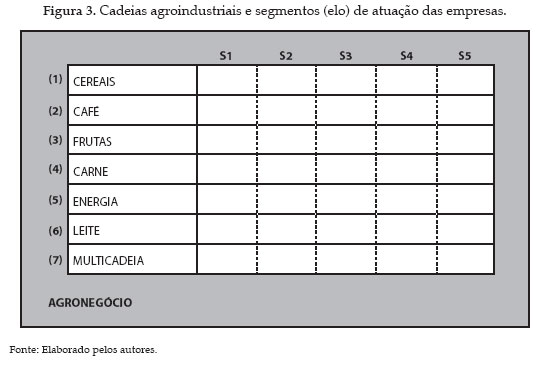

Outra classificação interessante é agregar as empresas dentro de uma cadeia agroindustrial específica. Para tanto, foram consideradas as cadeias representadas pela Figura 3. Na cadeia de cereais aparecem as empresas, independente do segmento de atuação, que estejam envolvidas com soja, milho, trigo e arroz. Na cadeia do café, agregam-se as empresas ligadas em algum momento com o produto café. Da mesma forma, isso também é válido para as frutas. A cadeia da carne inclui as empresas que processam e/ou comercializam as carnes de bovinos, suínos e aves. Compõem a cadeia de energia as empresas que participam da produção de etanol e açúcar. Para a cadeia do leite, além de empresas que trabalham diretamente com o produto in natura, foram agregadas as empresas que atuam com os derivados do leite, como queijos, iogurtes, cremes etc. Finalmente, existe um grupo de empresas que não atua diretamente em uma cadeia específica, mas em várias cadeias dentro de um sistema agroindustrial. Para este tipo de empresa, pode-se dizer que a especificidade do ativo é bem menor do que para a empresa cuja classificação é notória dentro de uma determinada cadeia.

5.1.4. Segmento dentro de um sistema

Além de classificar as empresas da amostra segundo sua estrutura organizacional e agregá-las em uma das sete cadeias da Figura 3, também se classificou as empresas pelo segmento dentro da cadeia. No segmento S1 encontram-se as empresas ligadas à produção de insumos, máquinas e equipamentos. No S2 estão as empresas produtoras de alimentos in natura, ou seja, as agropecuárias. Em S3 encontram-se as empresas processadoras dos alimentos, isto é, as agroindústrias. As empresas classificadas em S4 são as responsáveis pelo comércio varejista dos produtos alimentícios, os supermercados e as empresas fornecedoras de alimento "pronto para consumo", como restaurantes. As empresas que prestam serviços a vários segmentos dentro da cadeia, como transportadoras e armazéns, são classificadas no segmento S5. Apesar de uma empresa poder atuar em mais de um segmento, considerou-se o segmento principal em que ela atua. Por exemplo, o Frigorífico Bertin (uma das 109 empresas incluídas em nossa análise) está na cadeia de carne e no segmento S3.

5.1.5. Tipo jurídico da empresa

Esta classificação está relacionada à natureza jurídica da constituição da empresa. Desta forma, as empresas são separadas em (1) sociedades anônimas de capital fechado, (2) sociedades anônimas de capital aberto e (3) sociedades cooperativas. Essas empresas possuem características jurídicas similares, principalmente no que diz respeito aos sócios e estrutura organizacional. A grande diferença está na forma com que as empresas podem captar recursos de terceiros, isto é, o tipo de endividamento e a estrutura de capital. No Brasil, somente sociedades anônimas de capital aberto podem emitir e negociar ações no mercado financeiro. Sociedades anônimas de capital fechado e as cooperativas, normalmente, captam recursos financeiros pela emissão de papéis de curto (como duplicatas) ou médio prazo (como empréstimos de banco de investimento) que, por consequência, custam mais caro (ou seja, pagam taxas de juros maiores). Além da questão do custo financeiro de captação de recursos, estas empresas apresentam características de gestão diferentes: as S/A, de capital aberto, são obrigadas (por lei) a manter um nível elevado de transparência com relação à divulgação dos relatórios financeiros e contábeis; e sua gestão é, normalmente, realizada por profissionais contratados e não pelos proprietários, caso oposto das S/A de capital fechado e sociedades cooperativas.

5.2. Análise dos dados

Para verificar as influências dos quatro fatores estruturais supracitados (tipo da estrutura organizacional da empresa, cadeia em que atua, segmento em que atua dentro da cadeia e constituição jurídica) sobre os seis indicadores contábeis do Quadro 1, foram adotadas duas metodologias: uma estatística e outra econométrica. Na primeira, utilizou-se uma análise multivariada MANOVA (LANDSHEER e WITTENBOER, 2005), com o objetivo de simplesmente avaliar se houve interferência significativa na variância dos indicadores contábeis pelos fatores. No segundo método aplicou-se um modelo de regressão com dados em painel (MADDALA, 2003; GREENE, 2000) para quantificar o grau de interferência dos fatores no valor dos indicadores contábeis das empresas analisadas.

Vários softwares estatísticos permitem realizar a MANOVA, tais como MINITAB, SPSS e SYSTAT. Para este artigo foi utilizado o software SPSS versão 14.0. Já para determinar a estimativa dos parâmetros das regressões com dados em painel, o software escolhido foi o STATA, versão 9.0.

6. Resultados

Inicialmente, no item 6.1, os valores da estatística descritiva (valores médios e desvio padrão) são apresentados e analisados para cada um dos cinco indicadores contábeis de desempenho econômico-financeiro (GEF, ELP/PL, MB, ROA e RPL), em porcentagem, e para o VEA (milhões de R$), agrupando as firmas segundo cada um dos fatores considerados: "cadeia produtiva" em que está inserida a empresa, o "tipo de estrutura organizacional" (governança) adotada pela empresa, o "tipo de segmento" dentro da cadeia do agronegócio e o tipo de "constituição jurídica" da firma. No item 6.2 são apresentados e analisados os resultados da análise de variância multivariada (MANOVA). Já no item 6.3, são apresentados os resultados das estimativas dos parâmetros para as regressões dos dados em painel. O modelo básico da regressão tem a seguinte especificação:

Pelo fato de a variável dependente Yit ser quantitativa e as variáveis independentes Xjt serem qualitativas, foi feita uma regressão com variáveis dummys como independentes (ver Quadro 3), sendo que i pode ser GEF, ELP/ PL, MB, ROA, RPL ou VEA e j são as variáveis dummys colocadas no Quadro 3. Assim, tomam-se como valores zero as seguintes variáveis independentes: multicadeia (cad7), empresa (estrut1), produtor rural (seg2) e S/A de capital fechado (jur1). Portanto, os coeficientes a serem encontrados dizem quanto cada variável dependente (GEF, ELP/PL, MB, ROA, RPL ou VEA) é diferente em relação a essas variáveis independentes consideradas como referência. Por exemplo, se na regressão de ROA o coeficiente associado a cad1 for positivo e estatisticamente significativo, isto indica que uma empresa situada na cadeia de cereais deve ter maior retorno sobre os ativos que uma empresa situada na multicadeias.

6.1. Análise dos valores médios dos indicadores financeiros e econômicos

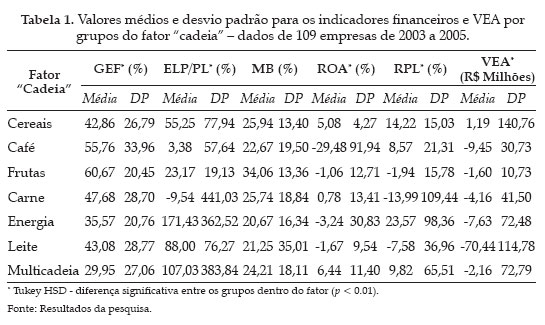

Para todas as variáveis dependentes (GEF, ELP/PL, MB, ROA, RPL e VEA) foi investigado se houve diferença estatística entre suas médias e desvio padrão, considerando-se as categorias de cada fator. Por exemplo, o fator "cadeia" tem sete categorias. Os GEF das empresas em cada uma dessas sete categorias da cadeia são iguais ou estatisticamente distintos? Como existe um grande número de pares para ser analisado, aplicou-se o teste Tukey HSD (honestly significant difference) para as comparações "Post Hoc" e múltipla paridade, com nível de significância de 1%. Para cada indicador econômico-financeiro nas tabelas 1 a 4, coloca-se um asterisco em cada indicador se o teste Tukey indicar significância estatística.

Observando-se o valor médio (M) e o desvio padrão (DP) dos indicadores de desempenho financeiro para as empresas agrupadas pelo fator cadeia (Tabela 1), conclui-se que as empresas das cadeias de café (com M = 55,76% e DP = 33,96 p.p.) e frutas (com M = 60,67% e DP = 20,45 p.p.) obtiveram o maior grau de endividamento financeiro (GEF), ou seja, são as que mais tomaram crédito junto às instituições financeiras no período estudado. Isto pode ser justificado pelo tipo de produção destas cadeias, ou seja, elas são culturas perenes que dependem de capital para giro (custeio da safra) e investimentos (implantação e reforma de áreas de produção), principalmente para financiar o processo produtivo até a primeira colheita. Esperava-se um valor alto de endividamento de longo prazo (ELP/PL) para estes tipos de culturas (perenes), mas, como não existem fontes de financiamento específicas para isto no Brasil, o empresário opta pelos recursos de curto prazo, o que aumenta o seu custo financeiro.

Observa-se que as empresas da cadeia de energia (média = M = 171,43% e desvio padrão = DP = 362,52 p.p.) e multicadeias (M = 107,03% e DP = 383,84 p.p.) apresentaram a maior relação exigível de longo prazo sobre o patrimônio líquido (ELP/PL). Justifica-se que estes valores são decorrentes dos fortes investimentos realizados pelas usinas de açúcar e álcool. As empresas classificadas como "multicadeia" são basicamente as produtoras de insumos agrícolas, como fertilizantes e defensivos, e são, muitas vezes, filiais de multinacionais. Assim, pode-se dizer que este endividamento de longo prazo seria consequência da expansão da capacidade produtiva, com investimentos em novas plantas ou ativos produtivos e contando, muitas vezes, com aportes das matrizes.

O valor negativo do ELP/PL (M = -9,54% e DP = 441,03 p.p.) para a cadeia da carne pode ser explicado pelo fato de suas empresas apresentarem um patrimônio líquido (PL) negativo, proveniente de prejuízos acumulados em exercícios passados ou por apresentarem lucro líquido negativo nos anos estudados. Observa-se, também, um desvio padrão (DP) relativamente alto dos valores médios do ELP/PL para todas as cadeias. Pode-se inferir que isto aconteceu principalmente pela estratégia de financiamento adotada pelas empresas, ou seja, nem todos os agentes se comportaram da mesma forma, provocando valores extremos (os outliers).

É interessante notar que não há diferença significativa para a margem bruta (MB) entre os grupos dentro do fator cadeia; isto indica que, independente da cadeia que a empresa participa, sua margem bruta esperada será a mesma, ou seja, a margem bruta de empresas do agronegócio brasileiro foi de aproximadamente 25%. Ainda, pode-se dizer que, para empresas com um grau de endividamento financeiro maior, o retorno sobre os ativos (ROA) foi menor, indicando que o custo (despesa) financeiro interfere diretamente no desempenho das empresas, já que a margem bruta é igual para todas as cadeias.

Para o retorno sobre os ativos (ROA) das empresas, esperava-se, pelo menos, um valor que superasse a expectativa de ganhos com uma aplicação do dinheiro na poupança, ou seja, 6% a.a.. Somente as empresas da "multicadeia" obtiveram um ROA acima de 6% a.a., isto é, com média de 6,44% a.a. no período analisado (2003 a 2005).

Para o retorno sobre o patrimônio líquido (RPL), esperava-se, tal como o ROA, um valor acima da taxa de atratividade mínima brasileira, ou seja, 6% a.a. Já para RPL podem-se observar valores mais interessantes, tais como para as empresas da cadeia de cereais (M = 14,22% e DP = 15,03 p.p.), café (M = 8,57% e DP = 21,31 p.p.), energia (M = 23,57% e DP = 98,36 p.p.) e multicadeias (M = 9,82% e DP = 65,51 p.p). Pelo ponto de vista do acionista ou proprietário, são retornos mais atrativos que a taxa paga na caderneta de poupança, indicando que vale a pena continuar investindo em suas empresas. Porém, como o ROA apresentou valores abaixo do esperado e a maioria dos valores de VEA foram negativos (com exceção da cadeia de cereais), as empresas estão se degradando pelo ponto de vista econômico. Chega-se à conclusão que o RPL foi interessante somente pelo fato de o valor do PL das empresas ser extremamente baixo ou até negativo.

Considerando-se os valores médios e desvios padrão dos indicadores financeiros das empresas segundo o segmento da cadeia em que atua (Tabela 2), conclui-se que as empresas da agroindústria apresentaram o maior grau de endividamento financeiro (média = M = 52,81% e desvio padrão = DP = 27,38 p.p. para o GEF). Isso indica que estas empresas buscaram mais financiamento para produção em agentes terceiros (tais como bancos) que as demais empresas dos outros segmentos. Outra porta de entrada de capital de terceiros foi pelas empresas do segmento de insumos, com valor médio de GEF de 44,40% e desvio padrão de 20,39 p.p., logo abaixo das agroindústrias. As empresas agropecuárias apresentaram um valor de GEF muito próximo do das empresas de insumos, justificado pela constante corrida aos bancos públicos para captar recursos de custeio e comercialização da safra (por meio do crédito rural oficial).

Os maiores graus de endividamento financeiro das empresas do segmento de insumos e da agroindústria são indicativos de que elas captam dinheiro no mercado financeiro ou de suas matrizes (caso das multinacionais) e o repassa para o produtor rural sob a forma de "venda a prazo" (insumos) ou "adiantamentos" (agroindústria), práticas cotidianas no agronegócio brasileiro. Este fato leva a acreditar que o produtor rural é pressionado pelos custos financeiros, não explicitamente, mas implicitamente; ora embutidos nos preços dos insumos (preço maior para venda a prazo), ora no valor que irá receber pela venda dos seus produtos (preço menor na compra devido a adiantamentos realizados). Desta forma, pode-se dizer que os segmentos de insumos e agroindústria se alavancam com capital de terceiros (de bancos, por exemplo) e o distribui por toda a cadeia. Para as empresas dos segmentos de varejo, que atuam somente na revenda de produtos ou prestando serviços, esperava-se um valor baixo de GEF (como de fato ocorreu, com M = 29,03% e DP = 28,44 p.p.), ou seja, menores empréstimos junto aos bancos, explicado por sua característica de operar com "compras a prazo" e "vender à vista1 1 Mesmo os supermercados vendendo com cartão de crédito e/ou cheque, eles repassam os descontam com os operadores financeiros para fazer caixa. ".

Os maiores percentuais de ELP/PL foram para as empresas do segmento de insumos (M = 122,71% e DP = 259,59 p.p.) e de varejo (M = 118,05% e DP = 444,29 p.p.). Para as empresas do segmento de insumos, pode-se dizer que este valor do ELP/PL foi devido ao grande investimento que elas vêm realizando na modernização e substituição de máquinas e equipamentos. Como o ELP/PL das empresas do varejo foi de 118%, pode-se dizer que as dívidas de longo prazo superaram o valor do seu patrimônio líquido (PL), não pelo valor alto da dívida, mas pelo baixo valor do PL.

Tal como o "efeito cadeia", as empresas agrupadas por segmentos também apresentaram a mesma margem bruta. Desta forma, pode-se dizer que, para todos os elos de uma cadeia agroindustrial, espera-se uma mesma margem bruta (aproximadamente 25%).

Com relação ao ROA, o maior valor encontrado foi para as empresas do segmento de insumos (M = 8,76% e DP = 13,40 p.p.) e empresas de logística (M = 5,59% e DP = 10,13 p.p.). Como as empresas do segmento de insumos possuem um elevado valor de ativos produtivos, decorrente das instalações, máquinas e equipamentos destinados à industrialização, pode-se dizer que este valor do ROA é proveniente da margem líquida. Como a margem bruta é igual para todas as empresas, a maior margem líquida alcançada pelas empresas de insumos (o que proporciona um ROA maior) pode ser em decorrência de ganhos não operacionais, financeiros e economias de escala. Da mesma forma, observa-se um retorno sobre o patrimônio líquido, RPL (M = 28,93% e DP = 65,39 p.p.), maior para as empresas do segmento de insumos.

Apesar de o valor médio do VEA para as empresas segundo sua classificação por segmentos não ter sido significativamente diferente (em termos estatísticos), observa-se que o único valor positivo foi o das empresas do segmento de insumos.

Observando-se os valores médios estimados dos indicadores de desempenho financeiro das empresas desagregadas pelo tipo de estrutura organizacional (Tabela 3), conclui-se que as empresas verticalizadas a jusante apresentaram o maior grau de endividamento financeiro (média = M = 51,24% e desvio padrão = DP = 31,15 p.p), seguidas das empresas verticalizadas a jusante e montante (M = 50,71% e DP = 38,06 p.p). O menor GEF foi das empresas inseridas em uma estrutura de conglomerado (M = 19,40% e DP = 18,88 p.p.), que pode ser explicado pela remessa de capital da empresa controladora, não havendo necessidade de recorrer às instituições financeiras.

Em relação ao endividamento de longo prazo (ELP/PL), nota-se que os conglomerados lineares (estruturas com integração horizontal) apresentaram o maior valor (M = 153,47% e DP = 596,00 p.p.). Uma série de fusões e aquisições foi registrada no período estudado por este artigo, principalmente no segmento de insumos (fertilizantes), o que poderia explicar o elevado endividamento de longo prazo para os conglomerados lineares.

Os maiores valores médios do ROA foram das empresas situadas em conglomerado linear (M = 9,32% e DP = 13,69 p.p) e das verticalizadas a jusante e montante (M = 6,05% e DP = 8,99 p.p). Isto explica o fato das empresas mais verticalizadas (estrutura hierárquica) apresentaram os maiores retornos sobre o patrimônio líquido, indicando uma boa alternativa de investimento para os acionistas ou quotistas.

Considerando-se a desagregação das empresas segundo sua natureza jurídica (Tabela 4), constata-se que as empresas S/A de capital fechado apresentaram o menor grau de endividamento financeiro (média = M = 34,67% e desvio padrão = DP = 30,25 p.p) e as empresas cooperativas tiveram o maior GEF (M = 53,33% e DP = 15,11 p.p). O maior valor para o ELP/PL foi verificado para as empresas cooperativas (M = 171,59% e DP = 310,22 p.p), seguido das S/A de capital aberto (M = 67,46% e DP = 89,96 p.p). Avaliando-se o endividamento de longo prazo, pode-se concluir que as empresas S/A de capital aberto utilizam maiores valores de recursos monetários de terceiros para financiar os seus investimentos em ativos produtivos do que as empresas de capital fechado, o que pode ser justificado pela facilidade das primeiras em emitir debêntures (títulos de dívida) para o mercado financeiro. Pode-se dizer que, nas empresas com gestão profissionalizada (caso das S/A de capital aberto e das cooperativas), ou seja, não exercida diretamente por um número reduzido de proprietários, o nível de endividamento, tanto no curto quanto no longo prazo, apresenta valores maiores. Além da questão da gestão, as empresas S/A de capital aberto e as cooperativas são obrigadas (por lei) a terem os seus relatórios contábeis auditados (caso das empresas S/A de capital aberto) e/ou manter um nível elevado de transparência financeira para o mercado financeiro. Este fato proporciona maior credibilidade junto aos agentes financeiros, ocasionando maior liberação de crédito. Outro argumento sobre o nível de endividamento das empresas é com relação à estratégia de financiamento. Empresas com poucos sócios, tal como as S/A de capital fechado, preferem financiar capital de giro e investimentos com os lucros não distribuídos. Esta decisão de financiamento é relativamente fácil quando a empresa possui um quadro de acionistas com número reduzido. Já para as empresas S/A de capital aberto e as cooperativas, como o número de acionistas é muito elevado e o interesse principal é o lucro (sobra) distribuído no final do exercício contábil, é mais interessante para a administração manter os níveis de distribuição e se financiar via mercado financeiro.

É interessante observar a questão do ROA baixo e o RPL elevado. Para as empresas cooperativas, o ROA médio foi de 5,56% (DP = 6,18 p.p.) e o RPL médio de 29,22% (DP = 83,52 p.p.), e para as empresas S/A de capital aberto observou-se um ROA médio de -5,90% (DP = 52,14 p.p.) e RPL médio de 8,42% (DP = 21,25 p.p.). Do ponto de vista do investidor, principalmente dos acionistas de uma empresa S/A de capital aberto ou de um associado de uma cooperativa, o retorno sobre o seu investimento (RPL) deve ser atrativo para ele manter o negócio, como constatado pelos valores médios de RPL apresentados. Em contrapartida, quando se analisam os valores médios do ROA, pode-se dizer que o retorno mínimo esperado (taxa da poupança), para o Brasil, não é observado, tornando o negócio inviável financeiramente. Parece razoável dizer que as empresas usam uma estratégia de manter os valores do patrimônio líquido baixo para, supostamente, apresentarem valores de RPL sempre atrativos, financeiramente falando. O mesmo cuidado não se observa em relação ao nível de ativos que são incompatíveis com o lucro líquido gerado ao final de cada exercício, resultando em valores para o ROA abaixo das expectativas de remuneração do uso do capital.

6.2. Resultados da MANOVA

Um teste multivariado (MANOVA) foi realizado para investigar se determinados fatores interferiram significativamente na variação dos indicadores de eficiência financeira e econômica. Desta forma, seis variáveis dependentes, testadas separadamente, foram usadas, as quais são: GEF, ELP/PL, MB, ROA, RPL e VEA (ver as definições e modo de cálculo no Quadro 1). As variáveis independentes (os fatores estruturais), utilizadas em todas as regressões, foram:

a. cadeia agroindustrial em que se insere a empresa;

b. o segmento dentro da cadeia;

c. a estrutura organizacional e;

d a natureza jurídica da empresa.

Foram testadas as condições iniciais do modelo estatístico para checar a normalidade, linearidade, univariado e multivariado "outliers", homogeneidade de matrizes de variância e covariância, e multicolinearidade, de modo a evitar violações de padrões estatísticos.

Assim, adotou-se o método de fatorial completa (full factorial), aplicando um modelo de análise linear multivariada com a interação total dos fatores, utilizando o método Tipo III de soma de quadrados (com nível de significância de 1%) para testar as hipóteses de interferência.

A Tabela 5 apresenta os principais resultados encontrados após aplicar o modelo estatístico MANOVA para verificar a interferência de cada fator, ou interação, na variância dos valores das variáveis dependentes isoladamente. Os valores representam o partial eta squared2 2 Para mais detalhes sobre o partial eta squared e Pillai's Trace, ver Tabachnick, B.G. & Fidell, L.S. (2007), Using multivariate statistics (5th ed.). Boston: Pearson Education. , em porcentagem de importância, isto é, quanto os fatores interferiram percentualmente na variação dos valores de cada indicador. Foram considerados somente os resultados com nível de significância menor que 1% e marcados com asteriscos.

Os resultados da Tabela 5 indicam que o efeito cadeia interferiu somente no ROA (partial eta squared = 7,5%). Portanto, dependendo da cadeia em que a empresa faz parte, ela poderá ter melhor ou pior desempenho financeiro, no que diz respeito ao retorno sobre seus ativos.

O fator segmento interferiu nos valores do GEF (partial eta squared = 4,3%) e ELP/PL (partial eta squared = 3,9%) e RPL (partial eta squared = 3,1%). A partir desses resultados, conclui-se que o fator segmento pode ser considerado um elemento estratégico da empresa com relação à estrutura de capital que ela adotará. Isso acontece porque a interferência ocorre somente nas variáveis relacionadas com o endividamento das empresas. De fato, o nível de endividamento observado por segmento é uma característica das empresas que o compõem e não necessariamente uma estratégia que as empresas deverão adotar caso optem por incorporar um novo segmento, por meio de verticalização, ou simplesmente transferir seus negócios para outro segmento de uma cadeia. Observando-se o valor conjunto dos efeitos cadeia e segmento, nota-se que não existe interferência estatística significativa, ou seja, não é possível afirmar que uma empresa da cadeia de grãos e segmento de produtor rural tem maior ou menor grau de endividamento financeiro que um produtor da cadeia de frutas, por exemplo. Cabe ainda destacar a magnitude da interferência do fator cadeia no ROA das empresas. Pode-se concluir que uma empresa pode alterar significativamente o valor do seu ROA bastando mudar de cadeia (mudar de ramo de negócio) ou incorporar uma nova cadeia no seu negócio, por meio da diversificação de produtos do seu portfólio.

O fator estrutura organizacional interferiu no GEF (partial eta squared = 10,2%), ELP/PL (partial eta squared = 6,0%) e RPL (partial eta squared = 7,4%). Conclui-se, portanto, que este fator está relacionado com os indicadores de endividamento das empresas e do retorno sobre o patrimônio líquido. Como o fator estrutura está diretamente relacionado com a forma de governança adotada pelas empresas, ou seja, se irão atuar via mercado, mista (em rede) ou hierárquica (verticalizadas) espera-se que as empresas verticalizadas necessitem de um maior valor de ativos produtivos (investimentos), o que acarretaria em maiores níveis de endividamento de longo prazo com recursos captados de fontes de terceiros (bancos).

Observando-se o efeito conjunto dos fatores segmento e estrutura nas variáveis (última linha da Tabela 5), pode-se dizer que houve interferência significativa no GEF (partial eta squared = 6,5%), ELP/PL (partial eta squared = 12,2%), MB (partial eta squared = 3,3%) e RPL (partial eta squared = 15,6%). Assim, conclui-se que uma empresa verticalizada a jusante, dentro do segmento de agroindústria, pode apresentar um valor de GEF, ELP/PL, MB e RPL diferente (maior ou menor) de uma empresa, também verticalizada a jusante, mas que está inserida no segmento de varejo. É interessante observar que este efeito conjunto atua na variação do retorno esperado pelo investidor, portanto, pode ser considerada como estratégica na tomada de decisão dos investidores. Como os valores do partial eta squared para o efeito conjunto dos fatores segmento e estrutura foram maiores que 10% para o ELP/PL e RPL, pode-se dizer que mudanças de segmento associadas à forma organizacional causam um impacto considerável nestas duas variáveis.

Ressalta-se que o fator natureza jurídica (quarta linha da Tabela 5) apenas interferiu significativamente na variação da MB (partial eta squared = 2,0%). Quando comparada com os demais efeitos e interações entre os efeitos, pode-se dizer que a natureza jurídica das empresas pouco interferiu nos valores dos indicadores de desempenho.

6.3. Análise econométrica da influência dos fatores sobre os indicadores contábeis-financeiros das empresas

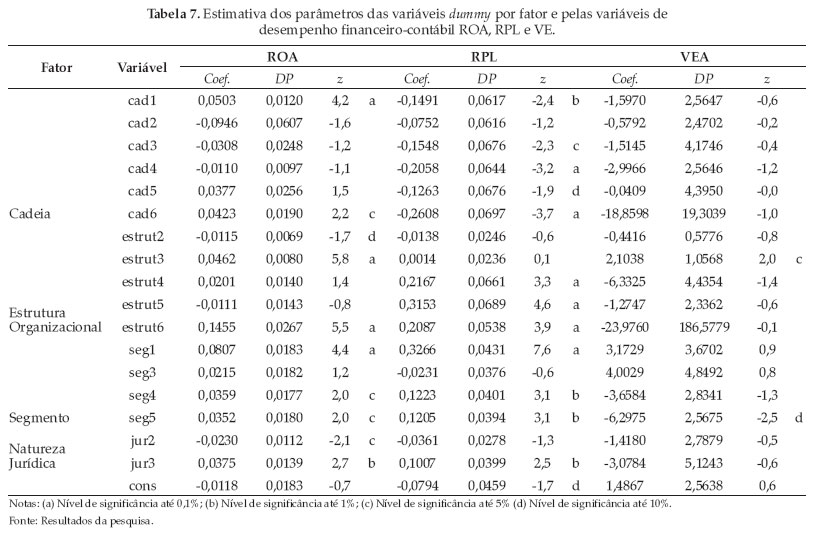

Para se verificar o tipo de efeito (de aumentar ou de diminuir) e a dimensão do efeito de cada fator estrutural sobre os indicadores de desempenho financeiro e econômico, foram realizadas regressões para cada indicador contábil (expresso no Quadro 1), tendo como variáveis explicativas os quatro fatores estruturais já citados. Como cada fator explicativo tem várias categorias, foram criadas variáveis dummy para os grupos dentro de cada fator (ver o Quadro 3).

Retomando os resultados apresentados no item 6.1 (Tabelas 1 a 4), nota-se a existência predominante de elevados valores de desvios padrão relativos aos indicadores contábeis-financeiros calculados para as empresas da amostra analisada neste artigo. Como já discutido, esta característica de desvio padrão pode indicar que as empresas tomam decisões diferentes com relação às suas fontes de financiamento, custos operacionais, despesas, entre outros aspectos econômico-financeiros. Nas estimativas que foram realizadas, estes efeitos de "outliers" foram minimizados por meio da utilização de variância específica de painéis.

A próxima etapa para a estimação dos coeficientes das regressões com dados em painéis foi rodar os modelos com efeitos fixo e randômico (ou aleatório) e utilizar o teste proposto por Hausman (1978) para decidir qual deveria ser escolhido3 3 A hipótese nula no teste de Hausman é a de que as diferenças nos coeficientes entre os modelos fixo e aleatório não são sistemáticas, sendo que se o valor do teste indicar a não rejeição da hipótese nula, a melhor escolha deve ser o modelo de efeitos aleatórios. . No entanto, ao se rodar ambos os modelos, não foi possível obter os valores dos parâmetros para o modelo de efeitos fixos e constatou-se que os coeficientes estimados com o modelo randômico não apresentaram boa significância estatística (a grande maioria teve nível de significância acima de 10%). Assim, foi investigada a possibilidade de haver heterocedasticidade nos dados e aplicou-se o teste (Breusch-Pagan/Cook-Weisberg), proposto por Greene (2000), que verifica a igualdade das variâncias entre os painéis. A estatística X 2 = 13,22 indica que há diferença significativa entre as variâncias dos painéis, caracterizando a presença de heterocedasticidade.

O método dos Mínimos Quadrados Generalizados Factíveis, descrito por Greene (2000), corrige os problemas de heterocedasticidade e da autocorrelação. Por isso, para este estudo, o modelo que apresentou o melhor ajuste, com base nas condições acima discutidas, foi o dos Mínimos Quadrados Generalizados Factíveis com correção para heterocesdasticidade e sem a presença de autocorrelação dos resíduos. Os resultados das estimativas podem ser observados nas Tabelas 6 e 7.

Os valores dos coeficientes associados às variáveis que explicam a margem bruta (MB) e o valor econômico adicionado (VEA) não são, de modo geral, estatisticamente distintos segundo a cadeia, estrutura organizacional, segmento ou natureza jurídica da empresa. Esses resultados estão condizentes com os testes Tukey HSD e da MANOVA. A maioria das empresas, independente da cadeia, segmento, estrutura ou natureza jurídica apresentou valores negativos do VEA. Isso ocorre devido às altas taxas de juros praticadas no Brasil no período estudado.

O grau de endividamento das empresas do segmento de insumos (variável seg1 = 0,0057) não foi estatisticamente maior do que o de empresas situadas nos demais segmentos. Esperava-se que as empresas de insumos estivessem captando mais recursos financeiros de terceiros para financiar os demais segmentos da cadeia (em especial, a agropecuária). Entretanto, como seu ROA é maior que os demais segmentos (ver Tabela 2), pode-se sugerir que este segmento é o coordenador financeiro da cadeia, justamente por utilizar parte dos lucros para financiar, por meio de crédito, os seus clientes. Parte deste lucro é proveniente de ganhos financeiros, justificado pela margem bruta igual para todos os segmentos.

Com relação ao comportamento do GEF, uma questão interessante é com relação à natureza jurídica da empresa. Pode-se dizer que quanto mais "formais" e transparentes são os resultados apresentados por meio de seus relatórios financeiros, obrigatório ou não por lei, maior é seu grau de endividamento junto às instituições financeiras (bancos). Aqui, vale salientar que, por força legal, as empresas de capital aberto e as cooperativas são obrigadas a publicar seus relatórios contábeis trimestralmente e/ou anualmente. Normalmente, estas empresas, além da transparência dos resultados, devem passar por processos de auditoria externa e independente (dependendo do faturamento anual, torna-se obrigatório para as cooperativas), fato que gera maior idoneidade.

As empresas situadas no pós-porteira (segmentos de agroindústria, varejo e serviços) têm GEF inferior ao das empresas da agropecuária (ver Tabela 6), mas obtêm lucro de suas estruturas oligopólicas, o que implica elas terem ROA superior aos das empresas agropecuárias (ver Tabela 7).

Os dois resultados acima justificam as críticas dos agricultores de que pagam preços altos por insumos e recebem preços baixos pelos seus produtos. Por isso, as empresas do segmento agropecuário (produtor rural) têm menores ROA que as demais empresas do agronegócio.

Para o fator estrutura organizacional, nota-se que as empresas mais verticalizadas obtiveram um ROA maior (variável estrut6 = 0,1455) em relação a empresas não verticalizadas. Este resultado indica que, se a empresa mudar seu tipo de governança da forma "via mercado" ou "mista" para a "totalmente hierárquica" (integrada para frente e para trás) ela pode obter incrementos em seu ROA de aproximadamente 14%.

O RPL (retorno sobre o patrimônio líquido) é maior para as empresas situadas na multicadeia, com estrutura organizacional mais verticalizada e com maior transparência fiscal e econômica. Observe que o RPL de cooperativas multiprodutos e verticalizadas é um dos maiores, indicando bom retorno ao investidor. É razoável dizer que empresas do segmento de insumos, ou próximas a ele, possuem um alto valor de ativos, porém, se a estratégia da empresa é crescer com recursos de terceiros (tomados de bancos) não dá para dizer que o valor do patrimônio líquido é maior ou igual aos seus ativos.

Mantendo um nível de lucro líquido proporcional à margem bruta da empresa, baseado na isonomia, uma explicação razoável para a tendência de aumento do RPL das empresas, no sentido do consumidor final, é por apresentarem menor valor de patrimônio líquido, proveniente de prejuízos acumulados nos últimos períodos. Por analogia, as empresas mais verticalizadas também apresentaram patrimônio líquido menor nos períodos estudados.

As empresas mais verticalizadas (com estrutura organizacional mais complexa), operando no segmento varejo e na multicadeia, apresentam ELP/PL maior do que as demais. O exigível de longo prazo sobre o patrimônio líquido das empresas representa quanto tem que pagar de empréstimos com vencimento acima de 12 meses. Pode-se concluir que as empresas de insumos, junto às empresas do segmento S4 (comércio varejista), utilizam mais financiamentos de longo prazo. No Brasil, recursos para investimento em ativos produtivos são normalmente financiados com taxas de juros menores, porém, com prazo maior para pagamento (cinco a dez anos). Entre os segmentos, o único que realmente necessita de maiores investimentos em tecnologia, incorporada sob a forma de bens de capital, é o setor de insumos (indústria). Os demais segmentos necessitam de crédito para capital de giro, pois não dependem de um volume maior de investimentos em ativos. Por analogia, pode-se dizer que empresas mais verticalizadas, ou seja, com maior valor de ativos imobilizados, dependem mais de recursos de longo prazo para seus investimentos. Em outras palavras, quanto mais verticalizada, maior será o valor do ELP/PL (o que se observa na Tabela 6).

7. Considerações finais

Este artigo integrou a análise contábil de balanços com a teoria de cadeias produtivas para avaliar o desempenho financeiro e econômico de empresas do agronegócio brasileiro. As questões de cunho financeiro e econômico (como endividamento, capital de terceiros, margem de lucro e valor adicionado) foram acrescentadas aos modelos analíticos propostos pela literatura de modo a ressaltar que as empresas dependem de liquidez (de moeda e crédito, ou seja, de "dinheiro", na linguagem do contador) para realizar suas operações e, principalmente, são extremamente oneradas quando necessitam captar dinheiro de terceiros.

Constatou-se, a partir da estatística descritiva, da análise de variância multivariada e pela estimativa econométrica de dados em painéis, que a cadeia em que a empresa está inserida, o segmento dentro desta cadeia em que se insere a empresa, a sua estrutura organizacional e sua natureza jurídica afetam, de modo geral, o desempenho financeiro das empresas. Observou-se que a MB e o VEA não apresentaram variação perante os quatro fatores supracitados, mantendo-se constantes. O fator segmento interferiu, de forma geral, negativamente nos valores do GEF, ELP/PL e RPL, e positivamente no ROA, à medida que as empresas mudam de segmento dentro de uma cadeia qualquer em direção a não ser uma empresa agropecuária. Já para o fator estrutura organizacional, observou-se que houve uma interferência positiva no indicador ROA quando as empresas resolvem verticalizar-se. Para o fator natureza jurídica, pode-se dizer que somente houve interferência positiva nos indicadores à medida que as empresas optam por assumir uma forma jurídica mais transparente ao mercado.

Os resultados apresentados no texto servem para que uma empresa já instalada ou uma entrante no agronegócio possam planejar a cadeia, a estrutura organizacional, o segmento a operar e sua natureza jurídica, de modo a ter melhores indicadores econômicos-financeiros. Por exemplo, para uma firma entrante, considerando-se os resultados deste trabalho, o maior ROA seria obtido operando na cadeia de cereais (variável cad1 = 0,0503), no segmento de insumos (variável seg1 = 0,0807), na forma de cooperativa (variável jur3 = 0,0375) e plenamente verticalizada (variável estrut6 = 0,1455) em relação a ser empresa agropecuária não verticalizada, na forma de uma S/A de capital fechado e operando em uma multicadeia. Mas isto implicaria ter GEF maior e RPL menores. Caso a empresa já esteja em determinada cadeia, segmento e determinada natureza jurídica, ela conseguirá ampliar o seu ROA se partir para uma estrutura mais verticalizada. Mas isto também elevará o seu grau de endividamento.

A maior limitação do trabalho foi quanto à dificuldade em conseguir os dados contábeis das empresas. Atualmente, somente as sociedades anônimas de capital aberto são obrigadas a divulgar trimestralmente seus relatórios contábeis, e as cooperativas, anualmente. As demais empresas, S/A de capital fechado, disponibilizam seus dados esporadicamente. Produtores rurais brasileiros são considerados, na maioria dos casos, "pessoa-física", não sendo obrigados a divulgar os dados de balanço patrimonial e demonstração do resultado do exercício, o que impede compará-los com as demais empresas do agronegócio brasileiro. Devido a isto, o trabalho considerou uma amostra intencional de 109 empresas e apenas para o período de 2003 a 2005. Assim, futuros trabalhos que possam contar com mais informações poderão verificar se o padrão de desempenho financeiro e econômico das empresas do agronegócio constatado no artigo se mantém para outros períodos.

8. Referências bibliográficas

- AMATO NETO, J. Redes de cooperação produtiva e clusters regionais: oportunidades para as pequenas e médias empresas. São Paulo: Editora Atlas. 2000.

- AZEVEDO, P. F. Integração Vertical e Barganha Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, 1996.

- ______. Integração vertical e outros arranjos Encontro Nacional da Associação Nacional de Pós Graduação em Economia. Vitória: Anais, 1998. 1327-1344 p.

- BAIN, J. S. Relation of Profit Rate to Industry Concentration: American Manufacturing 1936-1940. The Quarterly Journal of Economics, v.65, nş 4, p. 602. 1951.

- BARZEL, Y. Organizational forms and measurement costs. Journal of Institutional and Theoretical Economics Zeitschrift Fur Die Gesamte Staatswissenschaft, v.161, nş 3, Sep, p. 357-373. 2005.

- ______. The Firm: Its Size and its Internal Structure Preliminary University of Washington October 17 2006

- BEAMON, B. M. Measuring supply chain performance International Journal of Operations & Production Management v.19, nş 3, Mar 1999, p. 275-292. 1999.

- BELUSSI, F. e ARCANGELI, F. A typology of networks: flexible and evolutionary firms. Research Policy, v.27, nş 4, p. 415-428. 1998.

- BITITCI, U. S. Modelling of performance measurement systems in manufacturing enterprises. International Journal of Production Economics, v.42, nş 2, p. 137-147. 1995.

- _______. et al. Creating and managing value in collaborative networks. International Journal of Physical Distribution & Logistics Management, v. 34, nº.3/4. 2004.

- BRITTO, J. Cooperação interindustrial e redes de empresas. In: D. Kupfer e L. Hasenclever (Ed.). Economia Industrial Rio de Janeiro: Editora Campus, v.1, 2002. Cooperação interindustrial e redes de empresas, p. 345-388

- CARLTON, D. W. Vertical Integration in Competitive Markets Under Uncertainty. The Journal of Industrial Economics, v.27, nş 3, p. 189-209. 1979.

- CASAROTTO FILHO, N. e PIRES, L. H. Redes de pequenas e médias empresas e desenvolvimento local São Paulo: Editora Atlas. 2001

- CASTELLS, M. A Sociedade em Rede São Paulo: Paz e Terra, v.3. 1999

- CHAN, F. T. S. et al. A conceptual model of performance measurement for supply chains. Management Decision, v.41, nş 7, p. 635 - 642. 2003.

- CHEN, L. Y. TCE Mode Selection Criteria and Performance. Journal of American Academy of Business, v.11, nş 1, p. 9. 2007.

- DEMSETZ, H. Industry Structure, Market Rivalry, and Public Policy. The Journal of Law and Economics, v.16, nş 1, p.1-9. 1973.

- GRANDORI, A. e SODA, G. Inter-firm networks: Antecedents, mechanisms and forms. Organization Studies, v.16, nş 2, p.183. 1995.

- GREENE, W. H. Econometric Analysis New Jersey: Prentice Hall. 2000.

- GROSSMAN, S. J. e HART, O. D. The Costs and Benefits of Ownership: A Theory of Vertical and Lateral Integration. The Journal of Political Economy, v.94, nş 4, p. 691-719. 1986.

- GUNASEKARAN, A. et al. A framework for supply chain performance measurement. International Journal of Production Economics, v.87, nş 3, p.333-347. 2004.

- HAUSMAN, J. A. Specification Tests in Econometrics. Econometrica (pre-1986), v.46, nş 6 (November 1), p.1251-1272. 1978.

- KAYDOS, W. Measuring, managing and maximizing performance Portland: Productivity Press. 1991

- KLEIN, B. et al. Vertical Integration, Appropriable quasi-rents and the Competitive Contrating Process. Jornal of Law and Economics, v.21, nş October, p.297-326. 1978.

- KRANTON, R. E. e MINEHART, D. F.. Networks versus Vertical Integration. The Rand Journal of Economics, v.31, nş 3, Autumn, p.570-601. 2000.

- LANDSHEER, J. A. e WITTENBOER, G. V. D. Main effects as a by-product in a fixed effect 2 × 2 design, analyzed with ANOVA. Quality and Quantity, v.V38, nş 5, p.653-673. 2005.

- LAZZARINI, S. G. et al. Integrating Supply Chain and Network Analysis: The Study of Netchains. Journal of Chain and Network Science, v.1, nş 1, p.13-22. 2001.

- LUDÍCIBUS, S. d. e MARION, J. C. Curso de Contabilidade para não contadores (3 ed.). São Paulo: Editora Atlas, 2000.

- NASSIMBENI, G. Network structures and co-ordination mechanisms: A taxonomy. International Journal of Operations & Production Management v.18, nş 6, p. 554. 1998.

- NEELY, A. et al. Performance measurement system design: A literature review and research agenda. International Journal of Operations & Production Management, v.25, nş 12, p. 1228 - 1263. 2005.

- NEVES, M. F. A Framework for Mapping and Quantifying Value Chain Towards Collective Actions. European Marketing Academy Conference. Murcia, Spain, 2004. p.

- NEW, S. e MITROPOULOS, I. Strategic networks: morphology, epistemology and praxis International Journal of Operations & Production Management v.15, nş 11, Nov. 1995, p.53 - 61. 1995.

- PELTZMAN, S. The Gains and Losses from Industrial Concentration. The Journal of Law and Economics, v.20, nş 2, p. 229-63. 1977.

- PERRY, M. K. Vertical Integration: Determinants and Effects. In: R. Schemalensee e R. Willg (Ed.). Handbook of Industrial Organization New York: The MIT Press, 1989. Vertical Integration: Determinants and Effects, p.183-255

- PODOLNY, J. M. e Page, K. L. Network Forms of Organization. Annual Review of Sociology, v.24, p. 57-76. 1998.

- RIORDAN, M. H. Anticompetitive Vertical Integration by a Dominant Firm. The American Economic Review, v.88, nş 5, p.1232-1248. 1998.

- SCHUMACHER, S. K. e BOLAND, M. A. The Persistence of Profitability among Firms in the Food Economy. American Journal Agricultural Economics, v.87, nş 1, p.103-115. 2005.

- SILVA, J. P. d. (2001). Análise Financeira das Empresas (5 ed.). São Paulo: Editora Atlas.

- VAN DER VORST, J. G. A. J. et al. Innovations in logistics and ICT in food supply chain networks. In: W. M. F. Jongen e M. T. G. Meulenberg (Ed.). Innovation in agrifood systems: product quality and consumer acceptance. Wageningen: Wageningen Academic Publishers, 2005. Innovations in logistics and ICT in food supply chain networks, p. 245-292.

- VAN DER VORST, J. G. A. J. et al. Supply chain design in the food industry. International Journal of Logistics Management, v.12, nş 2, p.73. 2001.

- WILLIAMSON, O. E. The Economic Institutions of Capitalism: The Free Press. 1985. 449 p.

- ZYLBERSZTAJN, D. Papel dos Contratos na Coordenação Agro-Industrial: um olhar além dos mercados. XLIII Congresso da Sociedade Brasileira de Economia e Sociologia Rural Ribeirão Preto SP Brazil 2005.

- ZYLBERSZTAJN, D. e FARINA, E. M. M. Q. Strictly coordinated food-systems: exploring the limits of the Coasian firm. The International Food and Agribusiness Management Review, v.2, nş 2, p. 249-265. 1999.

Datas de Publicação

-

Publicação nesta coleção

07 Mar 2012 -

Data do Fascículo

Dez 2011