RESUMO

O presente trabalho examina os desafios e possibilidades do pré-sal e o papel da Petrobras, no sentido de conciliar as expectativas geradas quanto ao seu potencial de transformação social no Brasil. Para tanto, parte do exame dos processos que a apropriação social da energia cumpriu nas revoluções sociais da Humanidade. Em seguida, examina as condições e os processos que conduziram à hegemonia do petróleo em face das demais alternativas energéticas e analisa as consequências vinculadas a este desdobramento. No campo geopolítico e econômico são revisadas as contradições e interesses antagônicos em torno da disputa pelo controle do acesso aos recursos petrolíferos e pela apropriação da renda petroleira.

Dentro do contexto geopolítico e estratégico, o trabalho foca nos desafios e oportunidades associados à descoberta dos recursos do pré-sal brasileiro e no papel da Petrobras, concluindo pela necessidade de um exame crítico sobre a atual estratégia nacional no que diz respeito à identificação, caracterização e quantificação das reservas petrolíferas e à definição do ritmo de produção e exportação, em coordenação com a OPEP e demais países exportadores, o que implica na revisão do regime regulatório vigente, com o objetivo de garantir a geração de recursos para serem investidos de acordo com um plano nacional de desenvolvimento econômico e social. Nem o modelo de concessão nem o de partilha de produção se ajustam para garantir a hegemonia do interesse público, configurando-se a contratação direta da Petrobras, autorizada pela lei vigente, como a mais adequada por permitir a flexibilidade semelhante à dos contratos de serviços, onde prevalece o comando do Estado sobre a produção e exportação do petróleo.

Em ensaio específico, são sumarizados os resultados de cenários econômico-financeiros que podem ser esperados com a produção de petróleo em reservas localizadas na área do pré-sal, a partir da simulação da produção nos campos. São calculadas as receitas que podem ser esperadas pelos diferentes stakeholders (empresas e poder público) sob distintos cenários de preços do barril de petróleo, de investimentos e de regimes regulatórios. Com relação aos regimes regulatórios, as receitas são simuladas tanto para aqueles vigentes hoje no país (concessões, partilha de produção, cessão onerosa e cessão onerosa com partilha de produção para volumes excedentes), como para outras formas regulatórias, como o regime de serviços. Um dos principais resultados é uma análise dos break-even prices (preços de equilíbrio) para cada um dos campos e em cada regime regulatório, indicando, sob a ótica do empreendedor, o valor mínimo do barril de petróleo que torna a produção no campo viável. Também, são apresentadas todas as receitas governamentais que podem ser esperadas, além de uma estimativa de recursos que devem ir para as áreas da saúde e da educação em decorrência da cobrança de royalties. De modo geral, tem-se que o regime de partilha de produção não foi o que demonstrou trazer mais receitas ao poder público, considerando as premissas com as quais foi simulado, ou seja, com base nas regras e dinâmica de definição da participação da União no óleo produzido conforme o resultado do leilão para o campo de Libra. Isso parece contraditório, já que o regime de partilha de produção foi instaurado no país em 2010 em um contexto de debate nacional acerca das possibilidades de aumentar a parcela governamental sobre a produção em áreas do pré-sal. O regime que mostrou trazer maior receita ao poder público é o regime de serviços, pelo qual a União é investidora e detentora das reservas e dos resultados da produção. Por isso, medidas que aproximem o regime de partilha de produção vigente hoje às regras do regime de serviços concebido, considerando as possibilidades existentes na legislação, tendem a aumentar o valor das receitas governamentais. Após o regime de serviços, aquele que apresenta maior parcela governamental, na maior parte dos casos, é o regime de concessões, já que a soma das participações especiais e dos royalties normalmente ultrapassa a soma da porcentagem da União sobre o excedente em óleo e royalties no regime de partilha de produção, considerando as premissas de simulação adotadas. Apenas em campos com grandes reservas e quando o preço do barril de petróleo é mais elevado, as receitas governamentais no regime de partilha chegam a ultrapassar as do regime de concessões. Assim, conclui-se que para que o regime de partilha de produção traga mais receitas ao poder público, deve haver mecanismos que garantam que a definição da porcentagem da União sobre o excedente em óleo seja mais elevada do que aquela que se verificou no caso do leilão para o campo de Libra, por exemplo.

Por fim, o presente trabalho analisa os dois ativos que compõe o patrimônio público em disputa: os recursos do petróleo, substancialmente os do pré-sal; e a Petrobras, com sua capacidade tecnológica. Diferentes alternativas para o desenvolvimento da produção e para o papel da Petrobras são viáveis: o que difere é o potencial de gerar recursos públicos para serem investidos no resgate das dívidas sociais. A contribuição primordial deste trabalho visa elucidar os conflitos de interesse, caminhos alternativos e potenciais resultados, vencedores e perdedores.

PALAVRAS-CHAVE:

Pré-sal; Estratégia nacional; Transição energética; Mudanças climáticas; Regulação; Cenários econômico-financeiros e apropriação do excedente econômico para educação e saúde

ABSTRACT

This study examines the challenges and possibilities of the pre-salt oil reserves and the role of Petrobras to reconcile the expectations of their potential for social transformation in Brazil. Toward this end, it examines the role of the processes of social appropriation of energy in the social revolutions of humanity. It then examines the conditions and processes that led to the hegemony of oil vis-à-vis other energy alternatives and analyzes the consequences of this development. In the geopolitical and economic field, it reviews the contradictions and antagonistic interests in the dispute for control over access to oil resources and for the appropriation of oil income.

Within this geopolitical and strategic context, the essay focuses on the challenges and opportunities associated with the discovery of the Brazilian pre-salt reserves, and on the role of Petrobras, arguing for the need of critical examination of the current national strategy with regard to the identification, characterization and quantification of the oil reserves, and to establishment of the pace of production and exportation in coordination with OPEC and other exporting countries. This implies the revision of the current regulatory regime to ensure the generation of resources to be invested according to a national plan for economic and social development. Neither the concession nor the production-sharing regimes are suitable to ensure the hegemony of public interest in setting production and export control. However, the direct contracting of Petrobras, which is already authorized by applicable law, seems to be the most suitable system to allow flexibility similar to that of service contracts, where government control over production and export of oil prevails.

This work also summarizes the analysis of the expected financial results from the production of oil from the pre-salt reserves in Brazil. First, the oil production for each field is simulated. Then the expected revenue for the various stakeholders (business and government) is calculated under different scenarios of oil barrel price, investment and regulatory regimes. Results are presented for today's regulatory regimes concessions, production sharing, onerous assignment and onerous assignment with production sharing for surplus volumes), as well as for alternative regulatory frameworks, such as the service contracts system. One of the main results is an analysis of break-even prices for each oil field under each regulatory regime, indicating the minimum price per barrel that would make the production feasible from the perspective of the entrepreneur. The expected government revenues are also presented, as well as an estimate of the royalties intake that would go to health and education. Overall, the production-sharing regime is not the one that provides higher revenues to the government, at least not with the assumptions of the simulation, i.e., based on the rules and dynamics of State participation in the oil revenue defined according to the outcome of the auction of the Libra field. This seems contradictory, since the production-sharing regime was introduced in Brazil in 2010 after a national debate about the possibilities of increasing the government's share of the production in the pre-salt areas. The regime that would bring more revenue to the government was shown to be the services contract system, in which the State is the investor and owner of the reserves and of the production results. Therefore, measures that bring the current production-sharing regime now in place closer to the service contract system, as made possible by current legislation, would tend to increase government revenues. After the service contract regime system, the one that would offer the greatest government share is the concession regime, as the sum of special participations and of royalties normally exceeds the sum of the State's percentage of the surplus in oil and of royalties on a production-sharing basis, considering the assumptions adopted in the simulation (Libra field auction). Only in fields with large reserves and when the price of a barrel of oil is higher would government revenues be greater in the sharing scheme than in the concession contract scheme. We thus conclude that for the production-sharing regime to bring in more revenue for the government, there must exist mechanisms that ensure that the State's percentage of the oil surplus is higher than that of the auction of the Libra field, for example.

Last but not least, this essay analyses the two assets that comprise the public property in dispute, namely, oil reserves (substantially those of the pre-salt) and Petrobras, with its technological capacity. Other alternatives for production development and for the role of Petrobras are feasible: what differs is the potential to generate public resources to be invested in the amelioration of social liabilities. The primary contribution of this paper aims to elucidate conflicts of interest, alternative paths and potential outcomes, winners and losers.

KEYWORDS:

Pre-salt; National strategy; Energy transition; Climate change; Regulation; Economic and Financial Scenarios and Appropriation of the Economic Surplus for Education and Health

Introdução

O BRASIL, com a descoberta dos recursos do pré-sal, tornou-se um ator potencialmente relevante como produtor e exportador de petróleo, e aposta na geração de excedente econômico associado ao desenvolvimento e extração do petróleo para investimentos sociais capazes de resgatar as graves assimetrias sociais que acometem o povo brasileiro. Dadas as suas especificidades, o petróleo tem sido fonte de disputas pela apropriação de excedente econômico oriundo da diferença entre preço de mercado e custo de produção. Por isso uma das questões fundamentais está vinculada aos mecanismos de formação do preço do petróleo cuja compreensão tem-se revelado precária e revestida de especulações destituídas de fundamentação teórica ou construídas por simplificações inspiradas no senso comum. O preço e sua manutenção têm impacto decisivo sobre a geração e apropriação de excedente econômico, objeto de disputa dentro do sistema capitalista, como motor do processo de acumulação, essencial ao modo de produção capitalista. O preço do petróleo também funciona como balizador que sinaliza as possibilidades de novas fontes, especialmente as renováveis, menos impactantes sobre as mudanças climáticas, com efeito positivo sobre a descentralização da produção e a ampliação do acesso emprego, virem a ocupar espaço mais relevante ou mesmo predominante, como requer o objetivo anunciado de eliminar o uso de combustíveis fósseis. No começo do século XX a mobilidade individual baseada em veículos elétricos disputou o espaço pari-passu com os veículos movidos a motor de combustão interna, e, para esses, o etanol disputou o espaço com os derivados do petróleo que acabaram por prevalecer. Nessa contenda, parâmetros relevantes foram os custos e preços relativos de combustíveis e dos veículos. Uma das respostas aos choques dos preços do petróleo das décadas de 1970 e de 2000 foi a tentativa de reintroduzir os veículos elétricos.

O presente trabalho revisa as condições que conduziram o petróleo à posição hegemônica como fonte de energia do modo de produção da atual estrutura urbano-industrial, e examina as possibilidades e consequências de sua eventual substituição em escala global e seus reflexos para o país. Busca recuperar o referencial teórico sobre a apropriação de recursos naturais no processo produtivo e na geração de riqueza, tanto do ponto vista da economia política quanto da análise baseada nos balanços líquidos para mobilização das fontes de energia, isto é, do retorno em energia por energia investida para obtê-la, conhecida pela sigla EROI (Energy Return on Energy Investment). Finalmente, à luz desse enfoque, o quadro mundial atual relativo ao papel do petróleo e os conflitos de interesse estratégicos e geopolíticos são examinados, inclusive para oferecer parâmetros de reflexão para o debate sobre o petróleo no Brasil.

Após o anúncio da descoberta da província petrolífera do pré-sal foram geradas expectativas de que o desenvolvimento dos novos recursos abriria uma nova página na história brasileira, propiciando a mudança radical na estrutura social e econômica. Principalmente, haveria recursos para resgatar a dívida social nos campos da educação e saúde públicas, na reforma urbana e agrária, na transição energética para fontes renováveis e proteção ambiental, na modernização tecnológica e avanço da ciência, na construção de infraestrutura capaz de propiciar o incremento da produtividade social do trabalho e assim o incremento e a distribuição da renda em patamar capaz de superar as assimetrias e injustiças que assolam a sociedade brasileira há séculos.

O pré-sal adquiriu dimensão de mito: passou a significar a promessa de fabulosos recursos que permitirão que o Brasil alcance, finalmente, um padrão de serviços públicos condizente com as necessidades básicas da população. O petróleo do pré-sal existe, e em grande quantidade, cuja dimensão real, todavia, ainda é desconhecida. É uma promessa real, concreta. Mas o caminho para transformá-lo em riqueza para a população ainda é incerto. Inúmeros países viram frustradas as expectativas em torno das promessas das riquezas do petróleo. O debate efetivo se situa no campo político: há conflitos de interesses entre os vários atores envolvidos: a população, os acionistas ou controladores da Petrobras e de outras empresas interessadas e os próprios consumidores de derivados de petróleo no país. Esse debate se transfere para a esfera da organização da indústria de petróleo, do modelo regulatório, dos regimes de produção que apresentam variações vinculados a cada perspectiva de interesses defendidos.

Há dois ativos que compõem o patrimônio público em disputa: os recursos do petróleo, substancialmente pré-sal, e a Petrobras, com sua capacidade tecnológica. Diferentes alternativas para o desenvolvimento da produção e para o papel da Petrobras são viáveis: o que difere é o potencial de gerar recursos públicos para serem investidos no resgate das dívidas sociais. A contribuição primordial deste trabalho visa elucidar os conflitos de interesse, caminhos alternativos e potenciais resultados, vencedores e perdedores. Ausente da percepção geral está o poder do Governo no processo de decisão. Esse papel revela sutilezas, decorrentes das concepções de sociedade. No governo FHC as licitações eram transparentes: vencia a melhor proposta, ainda que com pressões sobre a Petrobras para exercer papel subalterno, associando-se a empresas, com papel incompatível com sua supremacia tecnológica e gerencial. Paradoxalmente, no governo Lula e, por extensão, Rousseff, o Governo, formalmente via CNPE, assume papel absoluto. Agora o Governo escolhe o vencedor e impõe à Petrobras os resultados. Todos são formalizados via processos formais de licitações, mas as escolhas concretas são resultado de processo prévio de escolhas consolidadas no âmbito da hegemonia do poder do Governo. Em ambos os casos, discursos antagônicos constroem caminhos semelhantes à conciliação de interesses do capital, por vezes competidores, mas, em geral, conciliadores no resultado. Discursos liberais e proletários subordinando os trabalhadores a sua sina: trabalhar, gerar valor e partilhar.

A expectativa tem dado lugar à apreensão e ao desânimo diante dos resultados concretos. Este artigo tem por objetivo apresentar uma análise retrospectiva e prospectiva, para explorar as dimensões técnicas, econômicas, geopolíticas e sociais e políticas do pré-sal. Serão revistos os modelos regulatórios e as opções de políticas públicas e suas consequências para os atores interessados: a população brasileira, os consumidores de derivados de petróleo no país, os acionistas da Petrobras, as demais empresas petrolíferas intervenientes. Serão analisados o significado do pré-sal no atual contexto geopolítico do petróleo, como fonte hegemônica de energia mundial, os desafios da transição energética em face das ameaças de mudanças climáticas. Considerando que a região do pré-sal ainda é uma nova fronteira petrolífera, a análise assume grande importância, já que, até o momento, poucos trabalhos têm sido publicados no sentido de analisar os ganhos econômicos que podem ser esperados com a exploração desses recursos e de avaliar a viabilidade econômica dessas reservas. O presente trabalho apresenta um estudo quantitativo, com simulações econômico-financeiras para os campos do pré-sal, para distintos cenários de preços do barril de petróleo, de investimentos em unidades de produção e de regimes regulatórios, possibilitando análises sobre as receitas que podem ser esperadas nesses campos, sobre o impacto regulatório sobre elas e sua distribuição e também sobre sua viabilidade financeira.

Este artigo é embasado substancialmente em dois trabalhos produzidos pelos coautores: Sauer (2016)______. O pré-sal e a geopolítica e hegemonia do petróleo face às mudanças climáticas e à transição energética. In: Recursos Minerais do Brasil. Academia Brasileira de Ciências. 2016. e Rodrigues (2016)RODRIGUES, L. A. Cenários econômico-financeiros da produção em campos do Pré-Sal sob distintos regimes regulatórios. São Paulo, 2016. 410f. Tese (Doutorado em Ciências) - Instituto de Energia e Ambiente, Universidade de São Paulo. São Paulo, 2016.. O primeiro trata de "O pré-sal e a geopolítica e hegemonia do petróleo face às mudanças climáticas e à transição energética", capítulo de livro publicado pela Academia Brasileira de Ciências. O segundo constitui a pesquisa de tese de doutoramento intitulada Cenários econômico-financeiros da produção em campos do Pré-Sal sob distintos regimes regulatórios concluída e submetida em setembro de 2016.

A gênese e a consolidação da hegemonia do petróleo na economia global

A apropriação social da energia desempenhou um papel essencial na garantia do modo de produção de todas as formações sociais da Humanidade, estando subjacente às duas revoluções sociais: na Revolução Agrícola a energia do sol capturada via fotossíntese foi "domesticada" pela seleção de plantas e animais, com os caçadores e coletores nômades dando lugar a agricultores sedentários; na Revolução Industrial, mediante o ataque aos estoques acumulados em escala geológica: primeiro, o carvão para vapor de indústria, trens e navios, e em seguida, óleo como combustível para motores de combustão interna que aumentaram a mobilidade flexível, acompanhados pelos sistemas de energia elétrica para apoiar uma nova estrutura urbano-industrial.

A História da humanidade guarda profundos vínculos com o processo de apropriação social da energia. O homo sapiens tem cerca de 200 mil anos e na maior parte desse tempo viveu caçando e coletando aquilo que a fotossíntese, a energia do sol apropriada pela natureza, oferecia. O desenvolvimento da agricultura foi uma revolução que, há cerca de 12 mil anos, passou a controlar a fotossíntese, auxiliada pelo ciclo hidrológico, também movido pelo sol. Foram selecionados plantas e animais, que se alimentavam de plantas, para proporcionar a alimentação, transporte e trabalho humanos. Surgiram as sociedades agrárias que em uns poucos milênios se espalharam por todos os continentes. Mas eram sociedades bem limitadas. Utilizavam-se amplamente do trabalho escravo. Dependiam da natureza e do trabalho físico humano e de alguns animais para garantir a produção dos meios necessários à sua existência.

Uma nova e profunda transformação começou a ocorrer no final do século XVII com a Revolução Inglesa e consolidou-se por volta do final do século XVIII, com as revoluções americana e francesa. Sua base energética foi o aproveitamento do carvão, com sua queima para o aquecimento de água e a produção de vapor para acionar êmbolos e mover máquinas - teares, trens, navios. Essa nova base técnica foi essencial para o desenvolvimento do modo de produção capitalista, que se aproveitou de um novo regime de trabalho, com mão de obra assalariada. O trabalhador, em geral camponês expulso do campo, que não tinha mais os meios de produção - passou a trabalhar com os meios de produção do patrão - passou a ter uma produtividade muito maior. Porque ao valor novo que agrega às mercadorias com seu trabalho vivo soma-se - num tempo agora muito mais curto, em função da velocidade das máquinas - o valor do trabalho morto, do trabalho mecânico e desgaste dessas máquinas, equipamentos e edificações de propriedade do dono da fábrica. Finalmente, essa nova base técnica e o próprio sistema capitalista passaram por um aprofundamento, uma espécie de segunda fase da Revolução, no final do século XIX, quando surgiram as telecomunicações, o gerador, o motor e transmissão elétricos e, principalmente, o motor de combustão interna a base de gasolina e de óleo diesel, que substituiu os cavalos e as carruagens e deu origem à indústria automobilística, flexibilizando a mobilidade individual e a circulação de mercadorias, até então sujeitas à rigidez dos trens e navios movidos pelo vapor produzido com a combustão do carvão.

Do ponto de vista social, é a fase em que o capitalismo se monopolizou, formaram-se os cartéis, associados ao sistema financeiro. E ocorreu uma intensificação extraordinária da produção de bens e mercadorias. E a sua circulação e consumo numa escala e velocidade sem precedentes, graças ao petróleo. Também ocorreu a intensificação da mobilidade das pessoas, em termos de velocidade e distância.

O petróleo tornou-se a principal fonte de energia dessa fase, do modo de vida urbano-industrial, que persiste até agora. É a mais flexível, a que mais facilita a produção e o consumo. Permite mover máquinas sem depender de redes estruturadas e caras. A sua apropriação social permitiu uma intensificação extraordinária da produtividade do trabalho. Daí seu enorme valor. O valor excedente que sua introdução no processo social de produção e de circulação, é enorme quando comparado com o custo de produzi-lo.

A disputa geopolítica e estratégica pelo controle dos recursos e pelo excedente econômico ou renda petroleira

Pelo pacto celebrado em Achnacarry, Castelo na Escócia, em 17 de setembro de 1928, as sete grandes empresas de petróleo do mundo se associaram em forma de cartel para definir o controle, tanto dos volumes como das localidades geográficas, do mercado de petróleo em todo o mundo, da produção à distribuição. Essas sete empresas, que dominaram o mercado entre 1911 e 1960, ficaram conhecidas como as Sete Irmãs: 1) Standard Oil of New Jersey (Esso), formada pela fusão com a Mobil ExxonMobil (Estados Unidos); 2) Royal Dutch Shell (anglo-holandesa); 3) Anglo-Iranian Oil Company (AIOC), mais tarde conhecida como British Petroleum (BP) (Reino Unido); 4) Standard Oil de Nova York, mais tarde conhecida como Mobil e que hoje faz parte da ExxonMobil (Estados Unidos); 5) Standard Oil da Califórnia, então conhecida como Chevron, mais tarde fundida com a Texaco para formar a ChevronTexaco e atualmente denominada Chevron Corporation (Estados Unidos); 6) Gulfoil Corporation, que em 1985 foi adquirida pela Chevron quase completamente, enquanto a outra parte das ações foi para a BP (Estados Unidos); 7) Texaco, que se fundiu com a Chevron em 2001, fusão conhecida por algum tempo como ChevronTexaco, e em 2005, novamente Chevron, sendo Texaco agora uma marca registrada da Chevron Corporation (Estados Unidos). A consolidação da hegemonia das Sete Irmãs foi processo geopolítico e estratégico, com o apoio dos governos de origem das empresas, alicerçado no exercício de enorme influência sobre os governos dos países onde operavam. A confluência de interesses entre empresas petrolíferas e governos dos países de origem estava ancorada na geração e apropriação de excedente econômico, que as companhias integradas verticalmente poderiam alocar em qualquer das etapas: na exploração e produção ou no refino e logística de distribuição e comercialização. Para os países e elites consumidores ficava o benefício do incremento da produtividade e aumento do bem estar decorrentes do acesso aos derivados do petróleo. Esse fato concorreu para aprofundar o que passou a ser reconhecido como a dialética da dependência entre os países centrais e os da periferia do sistema econômico mundial, acentuando o contraste entre riqueza pobreza.

O processo de descolonização e independência de países da África e da Ásia foi impulsionado pela decadência da Europa e pela Carta da ONU de 1945, reconhecendo o direito dos povos colonizados à autodeterminação, o que desencadeou também o sentimento nacionalista, reforçado pela Conferência de Bandung (Indonésia) (1955). Muitos países detentores de recursos petrolíferos passaram a reivindicar e buscar maior participação na riqueza gerada pela produção e uso do petróleo. Nesse contexto, em 1960 é criada a Organização dos Países Exportadores de Petróleo (Opep) e são reforçados os processos de nacionalização dos recursos e a criação de empresas nacionais de petróleo.

A indústria do Petróleo hoje comporta companhias, ditas "internacionais" ou "independentes" (IOC - International Oil Companies), de capital privado e cotadas em bolsa, e empresas com controle pelos Estados Nacionais, de capital total ou maioritariamente público, ditas "nacionais" (NOC - National Oil Companies). As NOC produzem cerca de 75% do petróleo global e detém cerca 90% das reservas provadas. Arábia Saudita, Argélia, Angola, Emirados Árabes, Equador, Irã, Iraque, Kuwait, Líbia, Nigéria, Qatar, Venezuela são países membros da Opep, cuja indústria petrolífera está a cargo de NOC, sendo as operações conduzidas exclusivamente pelas mesmas ou em associação com outras companhias. Fora da Opep, Statoil na Noruega, Petrobras no Brasil, Gazprom e Rosneft na Rússia, Sinopec, CNPC e CNOOC na China, ONGC na Índia, Petronas na Malasia, são NOC.

Tanto as NOC quanto as IOC são instrumentos de política nacional e internacional pela sua presença, abrangência de atividades e volume de negócios. As NOC geram em alguns países a maior parte do PIB e são responsáveis pela balança comercial e receita no orçamento do Estado. Nesse caso, evidente na Arábia Saudita e demais países da Opep, política empresarial e governamental se confundem. Os grandes complexos petrolíferos exercem enorme influência econômica e financeira.

Quando a Opep foi fundada em 1960, o controle de reservas de petróleo era a seguinte: 85% por companhias internacionais de petróleo (IOC); 14% pela União Soviética; e apenas 1% as empresas petrolíferas nacionais (NOC). Esse baixo nível de controle sobre os recursos pode ser uma das razões pelas quais os choques petrolíferos de 1973 e 1979 não conseguiram sustentar preços e gerar excedente estável para esses países. Em 2010, a situação do controle de reservas foi substancialmente revertida: apenas 6% eram das IOC; 6% dos russos e 88% com NOC. Em razão do grau de controle de reservas, segundo o Financial Times (Hoyos, 2007HOYOS, C. The new Seven Sisters: oil and gas giants dwarf western rivals. Financial Times, London, 11 March 2007.), atualmente as novas "sete irmãs" são todas estatais: Saudi Aramco (Arábia Saudita), Gazprom (Rússia), CNPC (China), NIOC (Irã), PDVSA (Venezuela), Petrobras (Brasil), Petronas (Malásia).

Essa nova condição, juntamente com a coesão interna dos membros da Opep em conjunto com a Rússia, pode muito bem ter desempenhado um papel relevante para a escalada do preço do petróleo que começou em 2005 e foi sustentada até 2014.

Apesar da crise que vem afetando a economia mundial, o volume da produção global cresceu quase que regularmente e a contribuição da Opep manteve-se quase estável. O setor de refino registrou incremento na capacidade instalada, consolidando a tendência de leve crescimento do consumo global, apesar da queda em 2009 associada ao choque de 2008-2009.

A Figura 1 apresenta o quadro atual e projetado da produção e demanda de petróleo até 2030. A produção mundial de petróleo em 2014 foi de 89 Mbbl/dia, dos quais 53 Mbbl/dia foram provenientes dos países exportadores não pertencentes à Opep. Os campos existentes e atualmente em produção, em razão de seu declínio natural da capacidade de produção (entre 5,0% e 6,0% ao ano), estarão produzindo em 2030 cerca de 31 milhões de barris por dia. Ao mesmo tempo, estima-se que a demanda global por petróleo será, em 2030, de 106 milhões de barris por dia. A diferença (aproximadamente 75 milhões) entre a produção esperada com base nos campos atuais e a elevada demanda deverá ser suprida pela incorporação de novas descobertas, por petróleo não convencional ("shale oil" ou "tight oil"), por fontes alternativas de energia (como os biocombustíveis) e por uma maior eficiência energética. A redução da demanda por derivados de petróleo também poderia resultar em decorrência da mudança no paradigma da mobilidade, especialmente a individual, pela penetração da mobilidade elétrica, cujo progresso técnico tem sido beneficiado pelo desenvolvimento das baterias de íons de lítio, reduzindo o peso e incrementando a autonomia dos veículos.

Atualmente, da produção global diária, de aproximadamente 92 Mb/d, cerca de 65 Mb/d são de petróleo convencional. Até três décadas atrás esse assegurava essencialmente a totalidade do consumo mundial. Agora, cerca de 27 Mb/d do petróleo provêm de recursos não convencionais - extrapesados, offshore profundo e ultra profundo, polar e, recentemente, desde 2005, também "shale oil" e "tight oil", além de biocombustíveis. O incremento da produção de tipos de petróleos não convencionais e, em menor escala, os biocombustíveis, tem suprido o declínio progressivo da produção convencional.

Dez países consomem cerca de 60% dos derivados de petróleo e bicombustíveis líquidos (etanol e biodiesel): Estados Unidos (20%), China (12,4%), Japão (4,7%), Índia (4,3%), Rússia (3,5%), Brasil (3,4%), Arábia Saudita (3,4%), Coreia do Sul (2,6%), Canadá (2,4%) e México (2%). E, apesar de a produção ser realizada em muitos países, poucos são exportadores com peso no comércio mundial, o que coloca esses últimos em posição de relevância em termos de controle potencial sobre fluxos e, assim, dos preços. Em 2014, a Opep e a Rússia controlavam maior parte das exportações de petróleo. Os países da Opep produziram, em 2014, 36,6 Mb/d, consumindo internamente cerca de 7,6 Mb/d e exportando cerca de 29,1 Mb/d. Os maiores exportadores de petróleo bruto são a Arábia Saudita (7,5 Mb/d), a Rússia, os Emirados Árabes, o Iraque, a Nigéria, o Kuwait, o Canadá e a Venezuela, que, conjuntamente, asseguram dois terços do mercado internacional. Desses, somente Rússia e Canada não integram a Opep.

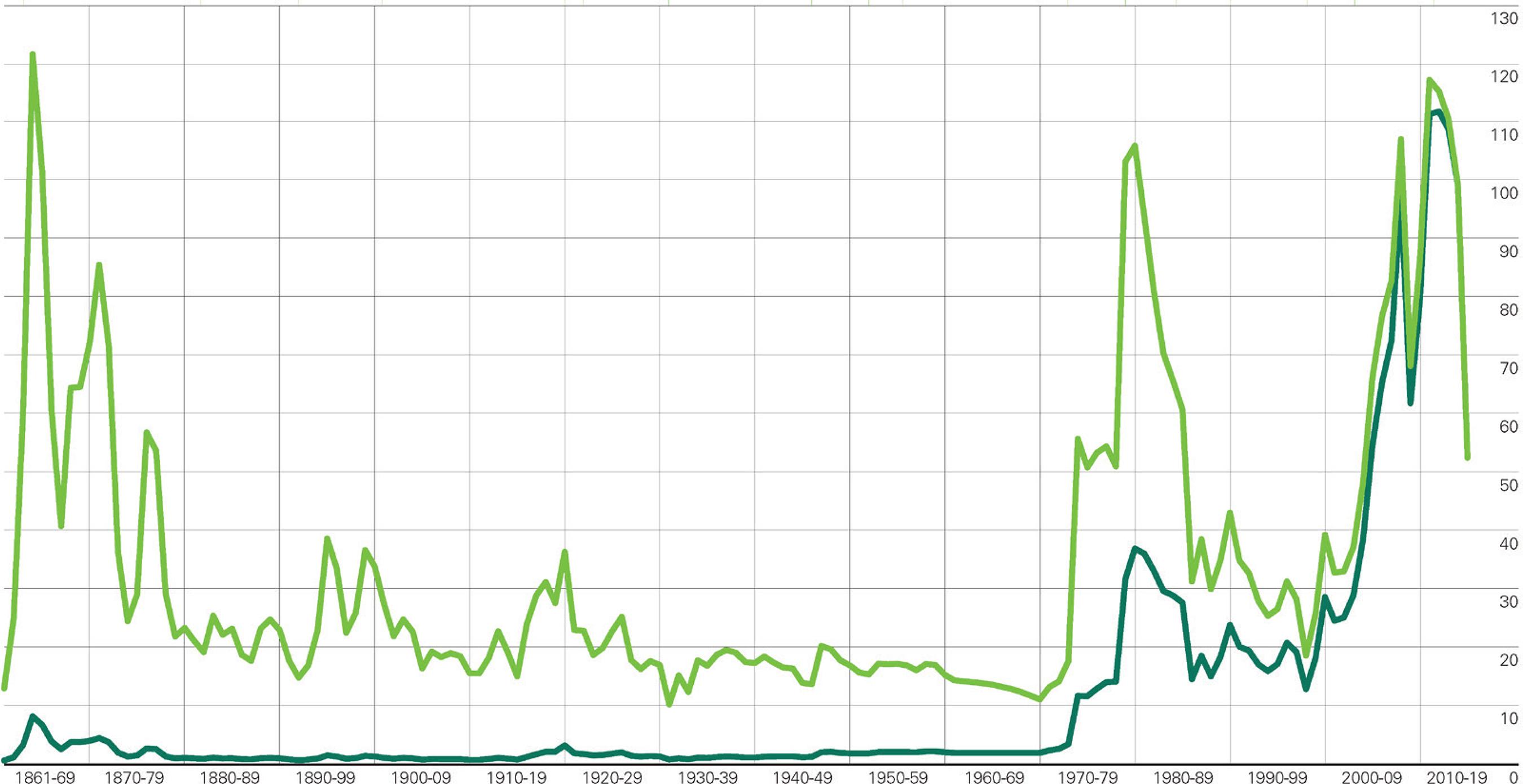

Conforme demonstra a Figura 2, depois do fracasso dos choques de 1973 e 1979, o preço do petróleo se estabilizou e iniciou uma escalada em 2000, que depois acelerou até a oscilação em 2008-2009, quando caiu de 140 para $ 40/b (dólares por barril); retomou o movimento ascendente até um pouco acima de 100, aí oscilou de 2011 até meados de 2014, quando iniciou uma nova queda gradual até ao início de 2015, passando então a oscilar entre 50 e 60 $/b.

Evolução dos preços do petróleo, em US$ correntes e de 2015. Em verde claro, valores em dólares correntes; em verde escuro, dólares constantes de 2015, deflacionados pelo CPI (Índice de Preço ao Consumidor) dos Estados Unidos. Dados para tipo de óleo: 1861-1944: Média dos Estados Unidos; 1945-1983: Arabian Light, Ras Tanura; 1984-2015: Brent.

A oscilação dos preços do petróleo constitui um objeto de análise fundamental pela sua importância para o sistema econômico mundial e pelas suas repercussões. Hoje, o petróleo se produz a um custo direto, incluindo somente capital e trabalho, de 1 a 15 dólares o barril equivalente. E o seu valor no mercado oscilou nos últimos anos entre 50 e 150 dólares o barril. Um excedente enorme, de mais de 40 dólares por barril. Surge daí a renda, disputada no campo econômico, político e ideológico pelas grandes empresas e Estados. O sistema econômico mundial consome cerca de 32 bilhões de barris anuais (BP, 2016BP. Statistical Review of World Energy. June, 2016.), permitindo a geração de um excedente econômico da ordem de 1,5 a 3 trilhões de dólares anuais, que é apropriado sob a forma de lucros, dividendos, impostos e transferências, alimentando o processo de acumulação. A redução dos preços do petróleo implica na transferência desse excedente aos consumidores. Como parâmetro de comparação, o excedente econômico mundial pode ser estimado em cerca de 8 trilhões de dólares, aproximadamente 10% do valor bruto mundial produzido, da ordem de 80 trilhões de dólares.

A progressiva escalada dos preços do petróleo, entre 2000 e 2014, tem engendrado uma disputa estratégica e geopolítica entre os blocos com interesses antagônicos quanto ao preço do petróleo. Os discursos, de um lado a OPEP mais a Rússia, e, de outro, OECD mais a China, sob a liderança dos EUA, deixam transparecer a disputa subjacente pelo excedente econômico. O primeiro grupo buscando maximizar a geração de excedente econômico através do controle do preço e da manutenção da hegemonia do petróleo, e o segundo grupo, buscando o acesso ao petróleo a preços menores de forma a apropriar os benefícios para os consumidores, incrementando a geração de riqueza e bem-estar nesses países.

O documento do Governo dos Estados Unidos, intitulado Blue print for a secure energy future (The White House, 2011THE WHITE HOUSE. Blue print for a secure energy future. Washington. March, 2011.), divulgado em 31 de março 2011, apresenta sete iniciativas: ampliar o desenvolvimento - que já está em curso há mais de 30 anos - do chamado "shale oil" e "shale gas" americano, que teve oportunidade de expansão, acompanhando a escalada dos preços do petróleo a partir de 2005; exportar essa iniciativa para o mundo inteiro, especialmente para a China, que tem os maiores recursos, para a América Latina e Europa; incentivar a produção de biocombustíveis no mundo inteiro, em parceria com o Brasil; ampliar a produção de petróleo nos Estados Unidos por meio da plataforma continental americana; ampliar as negociações com ao México para que a parte mexicana do Golfo do México seja aberta, pois na parte americana há muita produção; cooperação dos Estados Unidos com o Brasil, negociada entre Obama e Rousseff, para promover o desenvolvimento e acelerar a produção dos recursos do pré-sal na plataforma continental brasileira como "interesse comum entre os dois países"; e, trabalhar pela redução do consumo para o uso de mais eficientes, como carros e equipamentos.

Coincidentemente, em iniciativa com sentido semelhante de fazer frente à Opep, discutia-se na China uma proposta de criar uma organização de importadores de petróleo. A intenção subjacente ao Blue print for a secure energy future parece ser terminar o equilíbrio entre oferta e demanda controlado pela Opep, através da aceleração da oferta via produção em novas fronteiras e modalidades, fora do controle da Opep, e assim buscar afetar a coesão interna da organização, de forma a desequilibrar as bases da sustentação do preço do petróleo.

No contexto emergente no final de 2014, de queda dos preços em cerca de 50%, a expectativa era a da redução do teto da produção Opep, de 30 Mb/d. Todavia, sob a liderança da Arábia Saudita, a decisão da Opep em sua 166ª Conferência, de novembro de 2014, foi manter status quo retendo o teto e continuando a produção no patamar de 29,1 Mb/d, sob o argumento de que era necessário "manter o atendimento da demanda". O ministro saudita do petróleo, Ali Naimi (OPEC Bulletin 3/15) expôs a posição do país afirmando que "esta política foi tentada nos anos 1980 e não teve sucesso". Disse ainda que não reagiria de forma instintiva a flutuações de curto prazo, mantendo uma visão de longo prazo, aguardando pelo equilíbrio entre oferta e demanda. Sobre as teorias atribuindo o poder de colusão ou conspiração da Opep, ele afirmou: "teorias abundam, mas estão todas erradas", "a Opep não está morta, nem está travando uma guerra contra o shale oil dos Estados Unidos". Sintomaticamente, porém, afirmou que a "Arábia Saudita estava aberta ao estabelecimento de laços firmes com países produtores fora da Opep". Venezuela e Arábia Saudita promoveram reuniões recentes com a Rússia e México e o ministro fez um apelo aos países produtores não membros da Opep para contribuir para o equilíbrio do mercado, dizendo que a Arábia não deveria subsidiar os produtores de custo elevado, e que "não faz sentido que os produtores mais eficientes devessem cortar produção, quando representam apenas 30 % da produção". Reafirmou que a Arábia Saudita não agiria isoladamente, em que "em cooperação com vários países, tem moderado os níveis de produção para melhorar a situação do mercado. Mas agora a situação é diferente. Precisamos que todos os países com produção relevante cooperem". E o Brasil continuará a renunciar a seu potencial e prosseguir como um coadjuvante, exercendo papel subordinado? Ou passará atuar de forma coordenada para alavancar o seu interesse em preços elevados, valorizando sua riqueza?

Não obstante o discurso do ministro, há interpretações de que a passividade da Arábia Saudita esteja vinculada a um conjunto de objetivos: enfraquecer as finanças de países com quem mantém certa rivalidade como o Irã, apoiado pela Rússia; gerar um ambiente de incerteza para os investimentos em óleo não convencional e, de forma contundente, os biocombustíveis, outras fontes renováveis, e, também para a emergente alternativa da mobilidade elétrica, concorrente para reduzir a demanda por petróleo.

A descoberta dos recursos do pré-sal, a inserção internacional, os modelos regulatórios e as alternativas para o Brasil

Está caracterizada a disputa estratégica e geopolítica entre produtores exportadores e importadores consumidores em torno do controle do acesso aos recursos e apropriação da renda do petróleo, alinhando de um lado os integrantes da OECD e China, sob a liderança dos Estados Unidos, e, de outro, os países da Opep e Rússia. Esse contexto reforça a importância de refletir sobre a estratégia e o papel do Brasil, de modo particular, em relação aos recursos do pré-sal. O posicionamento do país, em primeiro lugar, requereria o dimensionamento dos recursos. As reservas hoje formalmente anunciadas (16,2 bilhões de barris, de acordo com BP, 2015) colocam o Brasil em posição sem grande relevância no contexto internacional. Todavia, o fato de não ter grandes reservas formalmente declaradas não diminui a importância do papel do Brasil, face ao que já foi divulgado em termos de recursos possíveis, com diferentes graus de conhecimento, após a formulação e consolidação do modelo geológico do pré-sal, que levou à comprovação da existência de uma nova província geológica, que foi a descoberta mais relevante, em escala mundial, das últimas décadas. Assim, a primeira necessidade do país hoje é a de promover o dimensionamento das reservas, com maior grau de confiança. Isso poderia ser obtido através de cerca de 100 poços exploratórios e alguns testes de longa duração, a um custo estimado de cinco a dez bilhões de dólares. Trata-se de uma decisão de caráter estratégico e político de Governo e Estado. Sem esse conhecimento não é possível organizar adequadamente o ritmo de produção no país para as próximas décadas.

De fato, a descoberta do pré-sal foi fruto de uma decisão da Petrobras - resultante dos Planos Estratégicos da empresa, publicados a partir de 2003 - de consolidar a corporação como uma empresa integrada de energia, com base em três pilares: ênfase em Exploração e Produção; valorização do gás natural como substituto do petróleo no mercado interno, visando liberar o petróleo, commodity de curso internacional, para exportação, reserva ou evitar importação; investimento em fontes renováveis, principalmente biocombustíveis, eólica e solar, como forma de preparar a empresa para a transição energética. O pilar principal em exploração e produção guardava vínculo com a compreensão de que a fase de maior retorno é a descoberta de recursos, pelo potencial de geração de renda, em comparação com os demais segmentos da indústria, submetidos a regimes competitivos. Essa estratégia estava baseada na valorização da capacitação longamente construída na empresa em geofísica e geologia, capaz de permitir acesso a descobertas no país e no exterior em padrão de excelência internacional.

Em julho de 2005, a Petrobras encontrou, em águas profundas, depois de cerca de 300 metros de camada de sal, petróleo no campo de Parati (MME, 2009MME - MINISTÉRIO DE MINAS E ENERGIA. Linha do Tempo. 2009. Disponível em: <http://www.mme.gov.br/documents/10584/1657891/Linha_do_tempo.pdf/6ed0e81a-78b8-45b7-b057-1b25922c4ff0>. Acesso em: 9 out. 2015.

http://www.mme.gov.br/documents/10584/16...

; Sauer, 2011______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.; Sauer et al., 2010SAUER, I. L.; SEGER, S.; RICO, J. P. Reforma del sector petrolero y disputa por la renta en Brasil. Latino América, v.2, p.9-35, 2010.). Essas evidências foram relevantes para motivar a Diretoria Executiva da Petrobras a aprovar a proposta da Área de Exploração e Produção, de promover a reentrada no bloco BM-S-11que havia atingido a camada de sal, sem sucesso, com o objetivo de testar, em face dos avanços geofísicos recentes, o chamado modelo geológico (do pré-sal), que vinha sendo objeto de formulações teóricas, estudos e análises havia tempo. A um custo de aproximadamente 254 milhões de dólares a camada de sal foi perfurada e, em julho de 2006, a Petrobras comunicou à ANP a descoberta de petróleo no campo de Tupi (que foi rebatizado de "Lula", em 2010), na bacia de Santos. Após o sucesso da perfuração de um novo poço, extensão no campo de Tupi, para confirmar a descoberta, indicando volumes recuperáveis entre 5 e 8 bilhões de barris de petróleo e gás natural (MME, 2009MME - MINISTÉRIO DE MINAS E ENERGIA. Linha do Tempo. 2009. Disponível em: <http://www.mme.gov.br/documents/10584/1657891/Linha_do_tempo.pdf/6ed0e81a-78b8-45b7-b057-1b25922c4ff0>. Acesso em: 9 out. 2015.

http://www.mme.gov.br/documents/10584/16...

; Sauer, 2011______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.), a descoberta foi comunicada à ANP e ao Governo. Este, em outubro de 2007, anunciou a descoberta, buscando assumir um protagonismo no que seria "um passaporte para o futuro pela descoberta", embora tenha demorado em promover a retirada, também anunciada na ocasião, de cerca de quarenta blocos no entorno de Tupi, com medo da reação dos investidores privados. A área confirmava a possibilidade de uma grande quantidade de óleo leve, depois da camada de sal (MME, 2009MME - MINISTÉRIO DE MINAS E ENERGIA. Linha do Tempo. 2009. Disponível em: <http://www.mme.gov.br/documents/10584/1657891/Linha_do_tempo.pdf/6ed0e81a-78b8-45b7-b057-1b25922c4ff0>. Acesso em: 9 out. 2015.

http://www.mme.gov.br/documents/10584/16...

; Sauer, 2011______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.; Sauer et al., 2010SAUER, I. L.; SEGER, S.; RICO, J. P. Reforma del sector petrolero y disputa por la renta en Brasil. Latino América, v.2, p.9-35, 2010.). Em 2007, os novos depósitos de petróleo foram encontrados, tanto na bacia de Santos (campos de Caxaréu, Pirambu, Carioca e Caramba) quanto nas bacias de Campos. Foi também em 2007 que a Petrobras tornou pública a confirmação de quantidades sem precedentes de petróleo e gás, depois da camada de sal, no Espírito Santo, Campos e bacias de Santos (MME, 2009MME - MINISTÉRIO DE MINAS E ENERGIA. Linha do Tempo. 2009. Disponível em: <http://www.mme.gov.br/documents/10584/1657891/Linha_do_tempo.pdf/6ed0e81a-78b8-45b7-b057-1b25922c4ff0>. Acesso em: 9 out. 2015.

http://www.mme.gov.br/documents/10584/16...

). Em 2008, novas descobertas de petróleo ocorreu na região do pré-sal (Júpiter, Bem-Te-Vi, Guará, Iara, Baleia Franca, Baleia Azul, Jubarte e Cachalote) e a Petrobras iniciou a produção no campo de Jubarte (MME, 2009MME - MINISTÉRIO DE MINAS E ENERGIA. Linha do Tempo. 2009. Disponível em: <http://www.mme.gov.br/documents/10584/1657891/Linha_do_tempo.pdf/6ed0e81a-78b8-45b7-b057-1b25922c4ff0>. Acesso em: 9 out. 2015.

http://www.mme.gov.br/documents/10584/16...

; Sauer, 2011______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.). Nos anos seguintes, foram anunciadas várias descobertas. Entre elas estão os campos chamados Libra, Franco, Florim, Tupi Nordeste, Cernambi, Sapinhoá, Pau-Brasil, Peroba e Guará Sul. Além disso, a existência de petróleo nos últimos depósitos encontrados começou a ser confirmada e os volumes a serem estimados. Havia estimativas que indicavam potenciais reservas de cerca de 100 bilhões de barris (MME, 2009MME - MINISTÉRIO DE MINAS E ENERGIA. Linha do Tempo. 2009. Disponível em: <http://www.mme.gov.br/documents/10584/1657891/Linha_do_tempo.pdf/6ed0e81a-78b8-45b7-b057-1b25922c4ff0>. Acesso em: 9 out. 2015.

http://www.mme.gov.br/documents/10584/16...

; Sauer, 2011______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.). Além disso, uma série de poços foram ainda perfurados na área de pré-sal, especialmente no campo de Lula (ex-Tupi). No presente, a produção de petróleo está em andamento e a produção do pré-sal já ultrapassou 650 mil barris por dia, o que é cerca de um quarto da produção total do Brasil (ANP, 2015ANP - NATIONAL AGENCY OF PETROLEUM. Natural Gas and Biofuels. Boletim da Produção de Petróleo e Gás Natural. Dezembro de 2014. Published on February 1st, 2015. Disponível em: <http://anp.gov.br/?pg=71248&m=&t1=&t2=&t3=&t4=&ar=&ps=&cachebust=1405346021066>.

http://anp.gov.br/?pg=71248&m=&t1=&t2=&t...

). De acordo com os dados de produção de petróleo da autoridade reguladora a partir de dezembro de 2014 (ANP, 2015ANP - NATIONAL AGENCY OF PETROLEUM. Natural Gas and Biofuels. Boletim da Produção de Petróleo e Gás Natural. Dezembro de 2014. Published on February 1st, 2015. Disponível em: <http://anp.gov.br/?pg=71248&m=&t1=&t2=&t3=&t4=&ar=&ps=&cachebust=1405346021066>.

http://anp.gov.br/?pg=71248&m=&t1=&t2=&t...

), Lula é o segundo campo mais produtivo no país, produzindo uma média de 234 mil barris por dia. Da mesma forma, Jubarte é o quinto campo mais produtivo, com uma média de 187 mil barris por dia. Na verdade, a confirmação da província do pré-sal revelou não apenas recursos valiosos, mas a capacidade técnica da empresa pública brasileira para explorar águas profundas ultra, uma nova fronteira para a produção de petróleo. No entanto, novos desafios foram postos à indústria do petróleo, não apenas em termos de capacidade de investimento, mas também em matéria de políticas regulatórias.

Os anúncios de descobertas do pré-sal permitem estimar que estejam assegurados cerca de 100 bilhões de barris recuperáveis. Pode-se acreditar na sua duplicação ou mesmo triplicação, o que colocaria o Brasil ao lado da Venezuela e da Arábia Saudita como os maiores detentores de recursos. Paulo César Ribeiro Lima (2015a)______. A situação econômica, financeira e operacional da Petrobras. Consultoria Legislativa. Câmara dos Deputados. Março de 2015a. avalia que uma estimativa conservadora seria de 62,8 bilhões de barris, somente considerando os anúncios já realizados e sumarizados na Figura 3 e de 143,1 bilhões de barris, com base em avaliação potencial dos campos já explorados, porém sem divulgação pública, de Carcará, Júpiter, Gato do Mato, Tartaruga Verde, Gávea e Pão de Açúcar, e em áreas com potencial substantivo e ainda não exploradas (outras área do pré-sal, Pau Brasil, Peroba, Saturno, e fora do pré-sal, outras áreas de Sergipe-Alagoas, Foz do Amazonas, Pará-Maranhão, Barreirinhas, Ceará).

Em estudo intitulado Assessment of yet-to-find-oil in the Pre-Salt area of Brazil, publicado no 14º Congresso Internacional da Sociedade Brasileira de Geofísica, Jones e Chaves (2015)JONES, C. M.; CHAVES, H. A. F. Assessment of yet-to-find-oil in the Pre-Salt area of Brazil. In: 14th INTERNATIONAL CONGRESS OF THE BRAZILIAN GEOPHYSICAL SOCIETY, 2015. utilizaram o software GeoX(r) para modelar o processo exploratório, empregando o método de simulação de Monte Carlo, e, para os valores dos parâmetros utilizados no cálculo do número de acumulações ainda-por-descobrir, sua dimensão e base total de recursos de óleo e gás recuperáveis, estimaram em 119 bilhões de barris o total das acumulações recuperáveis, com grau de confiança de 90%, e em 216 bilhões de barris com grau de confiança de 10%.

De fato, as descobertas do pré-sal delinearam um novo cenário para a indústria petrolífera brasileira e impulsionaram uma discussão que, até recentemente - apesar do progresso histórico do setor -, não havia conquistado a devida relevância no país: as novas descobertas do pré-sal poderiam impulsionar o desenvolvimento socioeconômico do Brasil? Uma questão essencial diz respeito à apropriação da renda petrolífera. Qual o arranjo institucional que permite produzir maior volume de excedente e como este será partilhado e destinado? Quais os impactos e resultados potenciais associados a cada modelo e quais os interesses políticos, econômicos, estratégicos e geopolíticos subjacentes?

No seu sentido mais amplo, essa não é uma discussão nova. Muitos estudos já investigaram a renda dos recursos naturais (Davis; Tilton, 2005DAVIS, G. A.; TILTON, J. E. The resource curse. Natural Resources Forum, v.29, p.233-42, 2005.; Gunton, 2004GUNTON, T. Energy rent and public policy: an analysis of the Canadian coal industry. Energy Policy, v.32, p.151-63, 2004.; Phillips, 2008PHILLIPS, J. P. Collecting Rent: A comparative analysis of oil and gas fiscal policy regimes in Alberta, Canada and Norway. Social Science Research Network (SSRN). 2008. Disponível em: <http://ssrn.com/abstract=1140306>. Acesso em: 15 out. 2015.

http://ssrn.com/abstract=1140306...

), e também a relação entre a existência de recursos e o impulso ou não ao desenvolvimento econômico, passando também pela questão da chamada "maldição dos recursos" ou "resource curse" em inglês (Boschini; Pettersson; Roine, 2013BOSCHINI, A.; PETTERSSON, J.; ROINE, J. The Resource Curse and its Potential Reversal. World Development, v.43, p.19-41, 2013.; Davis; Tilton, 2005DAVIS, G. A.; TILTON, J. E. The resource curse. Natural Resources Forum, v.29, p.233-42, 2005.; Gylfason, 2001GYLFASON, T. Natural resources, education, and economic development. European Economic Review, v.45, p.847-59, 2001.; Ross, 1999ROSS, M. L. The political economy of the resource curse. World Politics, v.51, p.297-322, 1999.; Sachs; Warner, 1999SACHS, J. D.; WARNER, A. M. The big push, natural resource booms and growth. Journal of Development Economics, v.59, p.43-76, 1999., 2001______. The curse of natural resources. European Economic Review, v.45, p.827-38, 2001.; Stevens; Dietsche, 2008STEVENS, P.; DIETSCHE, E. Resource curse: An analysis of causes, experiences and possible ways forward. Energy Policy, v.36, p.56-65, 2008.; Williams, 2011WILLIAMS, A. Shining a Light on the Resource Curse: An Empirical Analysis of the Relationship Between Natural Resources, Transparency, and Economic Growth. World Development, v.39, p.490-505, 2011.).

Vários estudos também se debruçaram em análises específicas sobre os recursos petrolíferos, discutindo a distribuição da renda gerada, a gestão das receitas e os efeitos sobre as economias. Podem ser citados os estudos elaborados por: Alvarez (1988ALVAREZ, C. G. Renta y geopolítica de la energía. Medellín: Ediciones Autores Antioqueños, 1988. v.49., 1993______. La economia de la energía y el precio. In: Ensayos de Economía. v.4, n.6, 1993., 2011)______. La coyuntura minero energética en Colombia y la distribución de la renta petrolera. Ponencia. In: SEMINARIO REDEM. Santiago de Chile, Universidad Arcis, octubre 18 y 19, 2011.; Auty (2007)AUTY, R. M. Natural resources, capital accumulation and the resource curse. Ecological Economics, v.61, p.627-34, 2007.; Basedau e Lacher (2006)BASEDAU, M.; LACHER, W. A Paradox of Plenty? Rent Distribution and Political Stability in Oil States. GIGA Working Paper, n.21, 1 de abril de 2006. Disponível em: <http://ssrn.com/abstract=909189 or http://dx.doi.org/10.2139/ssrn.909189>. Acesso em: 15 out. 2015.

http://ssrn.com/abstract=909189...

; Bina (1989BINA, C. Some controversies in the Development of Rent Theory: the nature of oil rent.Capital & Class, v.13, p.82-112, 1989., 1992)______. The Laws of Economic Rent and Property: Application to the Oil Industry. American Journal of Economics and Sociology, v.51, n.2, p.187-203, 1992.; Holden (2013)HOLDEN, S. Avoiding the Resource Curse The Case Norway. Department of Economics. University of Oslo. Agosto de 2013. Disponível em: <http://folk.uio.no/sholden/wp/resource-curse-norway-13.pdf>. Acesso em: 15 out. 2015.

http://folk.uio.no/sholden/wp/resource-c...

; Lima (2011)LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011.; Massarrat (1980MASSARRAT, M. Weltenergieproduktion und Neuordnung der Weltwirtschaft: Die Weltarbeitsteilung und die Neuverteilung des Reichtums in der Welt. Frankfurt; New York: Campus Verlag, 1980., 2001______. Sostenibilidad a través de la internalización de los costos: Contribuciones teóricas al análisis y las reformas de las estructuras globales. In: THIEL, R. E. (Ed.) Teoría del Desarrollo: nuevos enfoques y problemas. Caracas: Nueva Sociedad, 2001. p.181-92., 2006)______. Oil prices and democracy. Faculdade de Ciências Sociais. Universidade de Osnabrück. Agosto de 2006. Disponível em: <http://mohssenmassarrat.weebly.com>. Acesso em: 3 dez, 2012.

http://mohssenmassarrat.weebly.com...

; Mommer (1988MOMMER, B. La cuestión petrolera. Caracas: Asociación de Profesores UCV - Tropykos, 1988., 2003)______. Petróleo Global y Estado Nacional. Caracas: Comala.com, 2003.; Paulani (2012)PAULANI, L. M. Acumulação e rentismo: resgatando a teoria da renda de Marx para pensar o capitalismo contemporâneo. In: XVII ENCONTRO NACIONAL DE ECONOMIA POLÍTICA. Rio de Janeiro: SEP, 2012.; Phillips (2008)PHILLIPS, J. P. Collecting Rent: A comparative analysis of oil and gas fiscal policy regimes in Alberta, Canada and Norway. Social Science Research Network (SSRN). 2008. Disponível em: <http://ssrn.com/abstract=1140306>. Acesso em: 15 out. 2015.

http://ssrn.com/abstract=1140306...

; Pistonese (1993)PISTONESI, H. La privatización de los sistemas eléctricos y la apropiación de la renta hidroeléctrica. Revista Brasileira de Energia, v.3, n.1, p.65-88, 1993.; Sauer (2011)______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.; Sauer, Amado e Mercedes (2011)SAUER, I. L.; AMADO, N. B.; MERCEDES, S. S. Energia, recursos naturais e desenvolvimento, in: AEPET, AEPET 50 Anos pelo Brasil, Petrobras e seu corpo técnico. AEPET, Rio de Janeiro, 2011. p.181-95.; Sauer; Seger (2011)SAUER, I. L.; SEGER, S. O pré-sal e o futuro. Versus, ano II, n.6, p.28-36, 2011.; Sauer, Seger e Rico (2010)SAUER, I. L.; SEGER, S.; RICO, J. P. Reforma del sector petrolero y disputa por la renta en Brasil. Latino América, v.2, p.9-35, 2010.; Suárez (2012)SUÁREZ, L. P. Renda petrolífera: Geração e apropriação nos modelos de organização da indústria brasileira. São Paulo, 2012. Tese (Doutorado) - Programa de Pós-Graduação em Energia. Universidade de São Paulo. São Paulo, 2012.; e Verbruggen (2008)VERBRUGGEN, A. Windfalls and other profits. Energy Policy, v.36, p.3249-51, 2008..

Em países com grande produção de petróleo a discussão sobre a renda petrolífera já foi abordada em muitos aspectos, mas foi apenas recentemente que a temática ganhou força no Brasil, ainda que os questionamentos sobre o assunto tenham existido há mais tempo.

Os estudos abordando a questão da renda petrolífera no Brasil ainda são escassos. Eles estão concentrados principalmente em torno da análise das políticas nacionais já adotadas para o petróleo (Hernandez-Perez, 2011HERNANDEZ-PEREZ, A. Economics of oil regulation and the Brazilian reform: some issues. Energy Policy, v.39, p.57-65, 2011.; Lima, 2011LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011., 2013aLIMA, P. C. R. Disputa pelo lucro do Pré-Sal e a Suspensão da Licitação de Libra. Estudo. Consultoria Legislativa da Câmara dos Deputados, Brasília, 2013a.; Sauer, 2011______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.; Sauer e Seger, 2011SAUER, I. L.; SEGER, S. O pré-sal e o futuro. Versus, ano II, n.6, p.28-36, 2011.) e do desenvolvimento dessa indústria no país (Lucchesi, 1998LUCCHESI, C. F. Petróleo. Estudos Avançados, v.12, n.33, p.17-40, 1998,; Surrey, 1987SURREY, J. Petroleum development in Brazil: the strategic role of a national oil company. Energy Policy, fevereiro de 1987.) e em torno dos royalties e sua aplicação pelos municípios (Caselli; Michaels, 2009CASELLI, F.; MICHAELS, G. Do oil windfalls improve living standards? Evidence from Brazil. NBER Working Paper Series, dez. 2009.; Costa; Santos, 2013COSTA, H. K.; SANTOS, E. M. Institutional analysis and the "resource curse" in developing countries. Energy Policy, v.63, p.788-95, 2013.; Postali, 2009POSTALI, F. A. Petroleum royalties and regional development in Brazil: The economic growth of recipient towns. Resources Policy, v.34, p.205-13, 2009.; Postali; Nishijima, 2011POSTALI, F. A.; NISHIJIMA, M. Distribuição das rendas do petróleo e indicadores de desenvolvimento municipal no Brasil nos anos 2000. Estudos Econômicos, v.41, n.2, p.463-85, abr.-jun. 2011., 2013POSTALI, F. A.; NISHIJIMA, M. Oil wind falls in Brazil and their long-run social impacts. Resoures Policy, v.38, p.94-101, 2013.). Ainda, alguns estudos já começaram a abordar o tema com alguma indicação quantitativa (Lima, 2011LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011., 2013aLIMA, P. C. R. Disputa pelo lucro do Pré-Sal e a Suspensão da Licitação de Libra. Estudo. Consultoria Legislativa da Câmara dos Deputados, Brasília, 2013a., 2013b______. Pré-Sal: a contradição entre o sucesso e as oportunidades perdidas. Consultoria Legislativa da Câmara dos Deputados, Brasília, 2013b.; Sauer, 2011______. Prefácio. In: LIMA, P. C. R. Pré-sal, o novo Marco Legal e a capitalização da Petrobras. Rio de Janeiro: Synergia, 2011. p.IX-XXVII.; Suárez, 2012SUÁREZ, L. P. Renda petrolífera: Geração e apropriação nos modelos de organização da indústria brasileira. São Paulo, 2012. Tese (Doutorado) - Programa de Pós-Graduação em Energia. Universidade de São Paulo. São Paulo, 2012.).

De modo geral, os modelos regulatórios podem ser agrupados em quatro tipos básicos: contratos de concessão; de partilha de produção; contrato de prestação de serviços; e monopólio estatal de produção. No Brasil, a discussão entre os regimes de concessão e partilha da produção e de sua alteração recente (a partir de 2010) tem monopolizado os debates veiculados pelos meios de comunicação. Há ainda uma proposta de adoção do regime de contratos de serviços, também previsto na legislação hoje em vigor, que considera a possibilidade de contratação direta da Petrobras, e que oferece a possibilidade de maximização do volume de recursos apropriados publicamente pelo controle sobre o ritmo de produção, visando o controle geopolítico sobre o preço do petróleo, junto com a Opep e outros exportadores. Nesse sentido há uma questão relevante na Rússia: após a queda da União Soviética grande parte da produção do petróleo passou ao controle da nova oligarquia, nos processos de privatização. O governo Putin logrou restabelecer apenas parcialmente o controle estatal. Esses produtores privados operam segundo a lógica microeconômica e não estão dispostos a compartilhar com o Governo o ônus do acordo com a Opep, visando o controle do ritmo de produção e exportação necessário para elevação dos preços.

Pelos contratos de concessão, o petróleo produzido é de propriedade da empresa que adquire o direito de explorar o bloco ofertado em leilão. É esse o tipo de contrato que tem sido utilizado para exploração de petróleo no Brasil por iniciativa do governo FHC. Após pagamento dos tributos e contribuições devidos, a empresa concessionária, vencedora da licitação, pode dispor livremente do petróleo que vier a produzir.

No contrato de partilha de produção, pelo qual todo o petróleo extraído é formalmente propriedade do Estado, este autoriza que se use parte da produção para reembolsar a empresa contratada pelos custos incorridos na exploração e produção. Essa parcela do petróleo usada para reembolso é chamada óleo-custo. Deduzidos os custos, o petróleo restante é o excedente, ou o "lucro" gerado na operação, chamado óleo-lucro. O óleo-lucro é repartido entre o Estado e a empresa contratada, no caso do Brasil, segundo o resultado do processo de licitação. Quanto maiores forem os custos, menor será o excedente de petróleo disponível para repartir com o Estado.

Interessa ao Estado, ou à Sociedade, proprietária do petróleo, apropriar-se da maior parcela possível do excedente. Mas aí há detalhes que merecem atenção. Segundo a legislação, atualmente em alteração no Congresso, a Petrobras deve deter no mínimo 30% de participação no consórcio vencedor da licitação, e assim, do contrato, assumindo o papel de operadora. Todavia, como suspeitado, e confirmado no Leilão de Libra - único realizado sob o regime de partilha até 2016 (outubro) -, os consórcios sem a Petrobras não se viabilizaram. Em parte, porque, caso vencessem a licitação, em disputa com a Petrobras, esta deveria ser incorporada ao consórcio; de outra parte, porque a Petrobras, detentora dos conhecimentos e capacidade tecnológica nas operações do pré-sal, se encontra em posição de assimetria em relação aos demais concorrentes que não lograrem acordo com ela para integrarem o consórcio. Esta é uma questão, mas a oposição ao regime de partilha não está fundada nela e sim na falsa afirmação de que a Petrobras não teria como mobilizar os recursos financeiros para os investimentos. O principal critério de competição na oferta pública é justamente a repartição do lucro e vence o leilão o quem oferecer à União a maior participação no lucro do empreendimento. Com base em seus custos de capital e estimativas de custo de operação, cada um dos concorrentes oferece ao Estado brasileiro uma parte dos lucros. Segundo a lei, o CNPE (Conselho Nacional de Política Energética) determina qual seria a parcela mínima da União no excedente. No caso do bloco de Libra, o requisito foi estabelecido em pelo menos 41,65%, nominais, porém sujeitos a um conjunto de condicionantes, como a produtividade dos poços e a evolução dos preços do petróleo no mercado internacional. Simulações realizadas indicam que o valor nominal definido, não será atingido na prática, no caso de Libra.

No debate em torno das atuais regras do regime de partilha de produção e também em torno da retomada total do regime de concessão também para as áreas do pré-sal, outros grupos vêm defendendo a adoção de contratos de serviço, pelos quais o governo brasileiro teria maior controle sobre as reservas e poderia contratar a Petrobras para realizar as atividades de exploração e produção. Normalmente, os contratos de serviços são firmados entre um governo e empresas petrolíferas internacionais dispostas a desempenhar as atividades de exploração e produção como prestadoras de serviços, sem direito ou controle sobre as reservas (Ghandi; Lin, 2014GHANDI, A.; LIN, C.-Y. Oil and Gas Service Contracts around the World: A Review. University of California at Davis, março de 2014.; Mommer, 1999______. Oil Prices and Fiscal Regimes. Oxford Institute for Energy Studies WPM, 24, maio de 1999.).

Esse regime é adotado principalmente em países com grandes reservas de petróleo e gás, como nos membros da Organização dos Países Exportadores de Petróleo (Opep), e em países como México e Bolívia. Esses contratos tornaram-se uma opção para os países que não desejam perder controle sobre suas reservas ou sobre o petróleo produzido, mas que precisam ou estão dispostos a aproveitar a experiência de empresas privadas e estrangeiras. É comum que cada país tenha sua própria versão do contrato de serviços e, algumas vezes, mais de uma versão (Ghandi; Lin, 2014GHANDI, A.; LIN, C.-Y. Oil and Gas Service Contracts around the World: A Review. University of California at Davis, março de 2014.; Mommer, 1999______. Oil Prices and Fiscal Regimes. Oxford Institute for Energy Studies WPM, 24, maio de 1999., 2003______. Petróleo Global y Estado Nacional. Caracas: Comala.com, 2003.; Vargas, 2007VARGAS, M. V., 2007. Bolivia's New Contract Terms: Operating Under the Nationalization Regime. Oil, Gas and Energy Law Intelligence (OGEL), outubro de 2007. Disponível em: <http://www.kslaw.com/library/publication/mvargas_ogel_boliviancontractterms.pdf>. Acesso em: 28 fev. 2016.

http://www.kslaw.com/library/publication...

).

Atualmente, os regimes regulatórios vigentes no Brasil não incorporam diretamente os contratos de serviços. No entanto, de acordo com a Constituição Federal, o Estado brasileiro tem a prerrogativa das atividades de exploração e produção de petróleo e gás, bem como de contratação de empresas para realizá-las. A lei de partilha de produção permite que os campos do pré-sal sejam ou oferecidos ao mercado, por meio de leilões, ou contratados direta e exclusivamente pela Petrobras. Além disso, uma nova empresa pública foi criada, a Petróleo S.A. (PPSA), para gerenciar a parcela que cabe ao governo no petróleo produzido nos campos de pré-sal. Considerando o disposto na Constituição Federal, a possibilidade trazida pela lei da partilha de contratação direta da Petrobras nos campos do pré-sal e também a existência da empresa PPSA, seria possível conceber um regime de contrato de serviços em que a PPSA, em nome do governo brasileiro, pudesse contratar a Petrobras como uma prestadora de serviços na área do pré-sal. A adoção desse sistema implicaria que a propriedade do óleo do pré-sal seria inteiramente do Estado brasileiro. Todas as negociações que existem hoje no regime de partilha em torno da porcentagem que cabe ao governo no óleo produzido deixariam de existir. Ao invés disso, a remuneração devida à Petrobras pelos seus serviços prestados é que seria negociada.

A diretora de Exploração Produção da Petrobras, Solange Guedes, apresentou uma visão geral do pré-sal em sua palestra intitulada "Pre-Salt: What has been done so far and what is coming ahead" em 5 de maio na 2015 Offshore Technology Conference in Houston, Estados Unidos. Guedes mostrou evolução dessa nova fronteira, os desafios que foram superados e a previsibilidade dos resultados obtidos, bem como enfatizou a viabilidade financeira do pré-sal. "Podemos garantir que o pré-sal é viável com um custo de produção de US$ 9 por barril. Se considerarmos que duas unidades de produção ainda não estão produzindo em sua capacidade total, o custo de produção será ainda menor. A nossa eficiência operacional de cerca de 92% tem contribuído significativamente para o nosso alcance desses custos baixos", disse ela. A produção média de petróleo na camada pré-sal da bacia de Santos está agora em mais de 25 mil barris por dia (b/d). Cinco poços produzem mais de 30 mil b/d. Os campos de Sapinhoá e Lula têm poços cuja média de produção pode chegar a 40 mil b/d (Guedes, 2015GUEDES, S. Pre-Salt: What Has Been Done So Far and What is Coming Ahead . 2015 Offshore Technology Conference. Houston, USA. May 5th, 2015.). Portanto, com base nesse parâmetro, o Governo poderia remunerar a Petrobras, livre de impostos, em valor situado entre o custo direto e US$ 15/barril, que permitiria manter sua capacidade tecnológica e inovação e modernização permanentes e o Tesouro acumularia elevado excedente, como a diferença entre esta remuneração e o preço do petróleo.

O "bônus de assinatura" é um pagamento antecipado feito pelo vencedor. No caso de Libra foi de 15 bilhões de reais. O cálculo do ofertante fará o devido desconto desse bônus de sua oferta de na participação da União no óleo lucro. A exigência de um alto pagamento imediato elevado revela uma opção do Governo: ter logo muito dinheiro à mão, em detrimento do que poderia receber no futuro. Apenas uma parcela do bônus vai para o Fundo Social (criado para receber os lucros do pré-sal) e assim o Governo Federal optou por um maior pagamento à vista como alternativa para atender a necessidades fiscais imediatas, em detrimento das promessas públicas feitas de recursos para educação e saúde.

O acúmulo de uma reserva financeira maior no futuro, subjacente à ideia do Fundo Social, que poderá ser usada durante vários anos no financiamento de investimentos públicos estruturantes, evita pressão sobre a taxa de câmbio cuja apreciação estaria associada à chamada "doença holandesa". A questão estratégica fundamental está vinculada ao ritmo de produção por dois motivos: a) a capacidade do controle sobre o mesmo é necessária para acordar cotas de produção visando manutenção ou elevação de preços do petróleo, junto com os demais exportadores; b) se é preferível produzir petróleo, por qualquer modelo, e assim exportá-lo, convertendo-o em moedas (dólar, euro, yen, yuan?) a serem investidas em fundos, aplicando seus rendimentos em investimentos sociais, como preconiza o conceito do Fundo Social, ou se é mais prudente manter o petróleo, devidamente quantificado e com capacidade de produção, via Petrobras, produzindo-o no ritmo necessário para atender a demanda interna e para gerar recursos requeridos para os investimentos sociais definidos num plano nacional de desenvolvimento econômico e social. É mais conveniente converter o petróleo em moedas e fundos financeiros, cuja gestão e controle são definidos por elites políticas, ou manter o petróleo como recurso a ser convertido em moeda segundo o orçamento de investimentos?

A cláusula de conteúdo local, isto é, a exigência da parcela mínima de equipamentos e serviços brasileiros foi criada para dinamização das cadeias produtivas internas e para a geração de emprego no país, que também vêm sendo objeto de questionamentos, como foi no leilão de Libra, por reduzirem a competição e assim causarem aumento de custos de produção.

Outra questão merecedora de profunda análise é a necessidade de controlar o ritmo de produção para permitir a coordenação com a Opep e demais países exportadores, visando o controle do preço e maximização da geração de renda, e também o modelo regulatório adotado, pois dele dependerá a repartição da destinação do excedente econômico. Nem o modelo de partilha nem o de concessão tem a flexibilidade para impor esse controle estratégico. Ambos os regimes outorgam contratos de natureza microeconômica que buscam a aceleração da produção para geração de caixa. Não está na alçada dos consorciados nesses contratos a preocupação estratégica e geopolítica, obrigação do Estado. Porém, a contratação direta da Petrobras, para preservação do interesse nacional, também está contemplada na legislação, e essa modalidade permite flexibilidade semelhante à dos contratos de serviço, onde o comando e controle do Governo sobre o ritmo de produção é absoluto.

Simulações e avaliação econômico-financeira dos campos no pré-sal e o potencial do Brasil diante de estratégias alternativas de apropriação de renda

Considerando as contribuições já realizadas no campo de estudo da renda do petróleo no Brasil, o presente trabalho traz um novo aporte ao tema, dimensionando as receitas que podem ser esperadas com a exploração das reservas da área do pré-sal pelos diversos stakeholders (empresas e entes públicos). A análise reproduz o resumo dos principais resultados do trabalho de Rodrigues (2016)RODRIGUES, L. A. Cenários econômico-financeiros da produção em campos do Pré-Sal sob distintos regimes regulatórios. São Paulo, 2016. 410f. Tese (Doutorado em Ciências) - Instituto de Energia e Ambiente, Universidade de São Paulo. São Paulo, 2016., que analisou os resultados econômicos que podem ser esperados com a produção em todos os campos com reservas na área do pré-sal sob distintos regimes regulatórios, de preços do barril de petróleo e de investimentos.

Para isso, foi desenvolvido um modelo composto por dois módulos: i) um módulo que simula a produção de petróleo em campos com reservatórios no pré-sal ao longo do tempo; ii) e um módulo que simula os resultados econômico-financeiros advindos dessa produção, dados distintos arranjos regulatórios e de preços a partir de cenários determinísticos. De modo geral, para simular o comportamento padrão da produção nos campos, foram utilizados os dados de localização, tamanho das reservas, produção média diária de poços na área do pré-sal e parâmetros comuns à indústria do petróleo, como unidades de produção típicas e horizontes temporais. Já para analisar os resultados financeiros, foram construídos fluxos de caixa considerando as regras de cada regime regulatório e também estimativas de custos operacionais e de investimentos tanto para unidades de produção novas, como em casos em que são aproveitadas unidades de produção existentes (plataformas e sistemas de escoamento), como é usual na indústria de óleo e gás. A metodologia detalhada, tanto para a simulação da produção, como para a análise dos resultados econômico-financeiros, pode ser consultada em Rodrigues (2016)RODRIGUES, L. A. Cenários econômico-financeiros da produção em campos do Pré-Sal sob distintos regimes regulatórios. São Paulo, 2016. 410f. Tese (Doutorado em Ciências) - Instituto de Energia e Ambiente, Universidade de São Paulo. São Paulo, 2016. e uma análise preliminar apenas para o campo de Libra, que serviu de referência para este trabalho, pode ser consultada em Rodrigues e Sauer (2015)RODRIGUES, L. A.; SAUER, I. L. Exploratory assessment of the economic gains of a pre-salt oil field in Brazil. Energy Policy, v.87, p.486-95, 2015.. Os campos analisados e suas reservas estimadas no pré-sal são apresentados na Tabela 1.

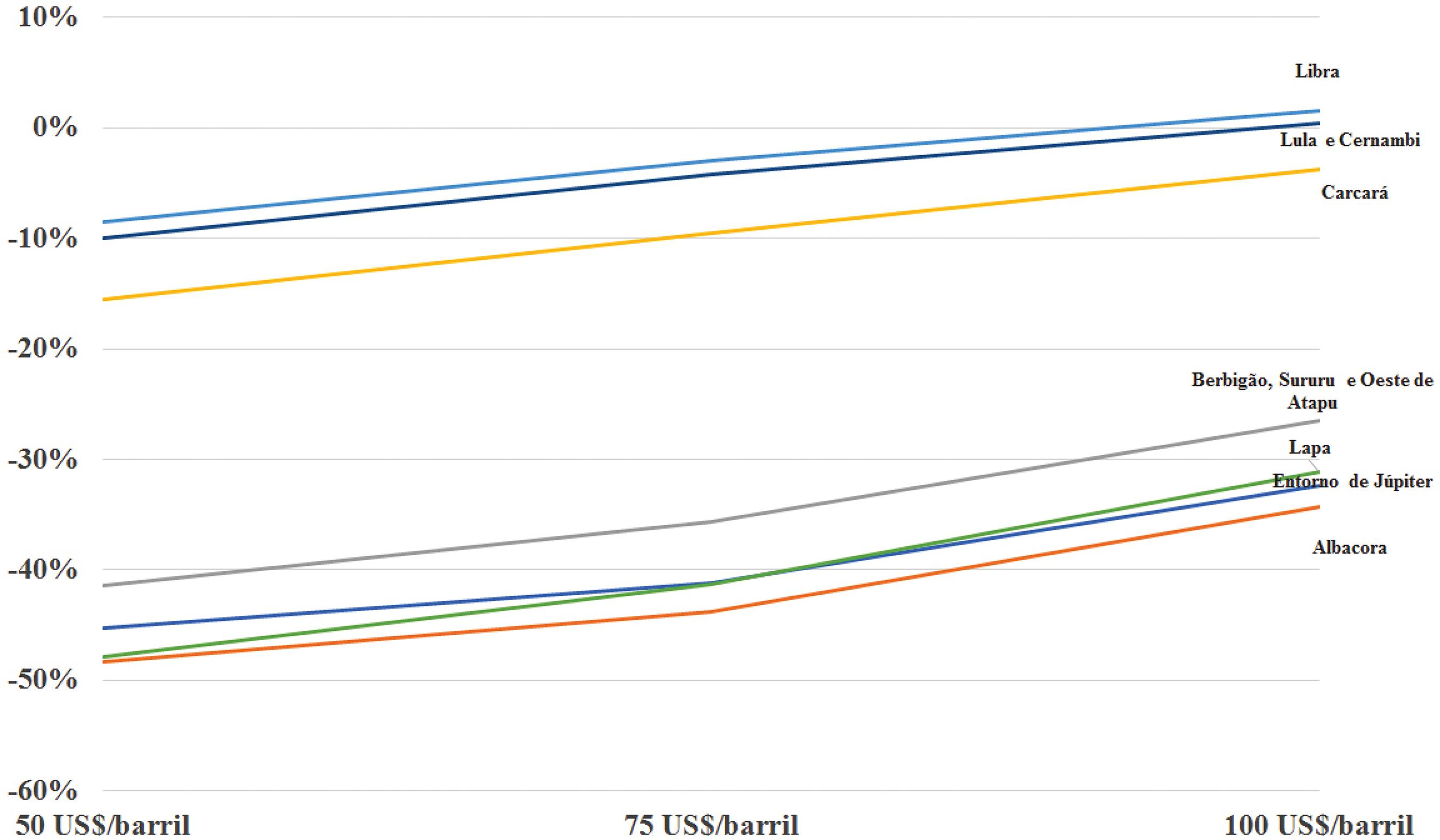

Dentre os principais resultados trazidos por essa análise estão os break even prices de cada um dos campos analisados - ou seja, o menor valor de preço do barril de petróleo que torna positivo o resultado do investidor no projeto -, além dos totais da parcela governamental (bônus de assinatura, royalties, participação especial, participação da União no excedente em óleo, remuneração da União e impostos) e dos royalties que podem ser esperados com a produção de cada um dos campos. Os resultados são apresentados nas Tabelas 2 a 5.

Total da parcela governamental considerando investimentos em novas unidades de produção completas (Milhões de US$) (VPL)

Total da parcela governamental considerando investimentos reaproveitando plataformas e sistemas de escoamento existentes (Milhões de US$) (VPL)

Todos os valores foram calculados tanto para o caso de investimentos em novas unidades de produção completas, como para o caso em que são aproveitadas plataformas e sistemas de escoamento já existentes, conforme a metodologia que pode ser consultada em Rodrigues (2016)RODRIGUES, L. A. Cenários econômico-financeiros da produção em campos do Pré-Sal sob distintos regimes regulatórios. São Paulo, 2016. 410f. Tese (Doutorado em Ciências) - Instituto de Energia e Ambiente, Universidade de São Paulo. São Paulo, 2016..

Com relação aos break even prices é possível verificar que a média é menor no caso dos campos da bacia de Santos, devido à maior produção dos poços e também ao tamanho das reservas, que são em sua maioria maiores que às identificadas na bacia de Campos. No caso específico do campo de Libra, os break even prices são mais altos do que os da maioria dos campos na bacia de Santos com reserva superior a 1 bilhão de barris de óleo equivalente, já que o bônus de assinatura pago pelo campo de Libra (de R$ 15 bilhões) onera o projeto.