RESUMO

O objetivo deste artigo é discutir as possíveis implicações da atuação do BNDES para a política monetária praticada no Brasil, sob o período de vigência da TJLP. Em particular, desenvolvem-se os argumentos, bastante frequentes no debate público, de que o BNDES sob vigência da TJLP: i) aumentaria a taxa de juros de equilíbrio da economia brasileira; ii) elevaria a volatilidade da taxa básica de juros. Para alcançar seu objetivo, o artigo utiliza o modelo macroeconômico mais didático possível, tal como proposto por Romer (2000ROMER, D. Keynesian macroeconomics without the LM curve. Technical Report. Washington, DC: National Bureau of Economic Research, 2000.), composto por uma curva IS, uma curva de Phillips e uma regra de política monetária. Em seguida, mostra-se que as implicações monetárias do BNDES são minoradas quando consideradas as características específicas da política operacional do BNDES e/ou a hipótese de que o BNDES gera efeitos positivos para o produto potencial, dado que financia o investimento e, portanto, a acumulação de capital físico do país.

PALAVRAS-CHAVE:

BNDES; política monetária; bancos de desenvolvimento; TJLP

ABSTRACT

This article discusses the monetary policy consequences of the Brazilian Development Bank (BNDES). In particular, we show that BNDES loans with long-term interest rates (TJLP): i) raised the neutral interest rate (r-star or r*) of Brazilian economy; ii) increased the volatility of the monetary policy instrument. For this, we use a simple macroeconomic model, as proposed by Romer (2000ROMER, D. Keynesian macroeconomics without the LM curve. Technical Report. Washington, DC: National Bureau of Economic Research, 2000.), with an IS curve, a Phillips curve, and a monetary policy rule. Lastly, we show how the BNDES implications for monetary policy are weakened when we consider specific characteristics of the BNDES operational policy and/or when we assume the hypothesis that BNDES has positive effects on potential GDP by stimulating investment and accumulation of physical capital.

KEYWORDS:

BNDES; monetary policy; development banks; TJLP

INTRODUÇÃO

A principal atribuição de bancos de desenvolvimento é corrigir falhas de mercado, aumentando a eficiência alocativa da economia (GREENWALD; STIGLITZ, 1986GREENWALD, B.; STIGLITZ, J. Externalities in economies with imperfect information and incomplete markets. The Quarterly Journal of Economics, v. 101, n. 2, p. 229-264, 1986.; MUSACCHIO; LAZZARINI, 2017MUSACCHIO, A. et al. The role and impact of development banks: a review of their founding, focus and influence. Revised March 2017. Disponível em: Disponível em: http://people.brandeis.edu/~aldom/papers/The%20Role%20and%20Impact%20of%20Development%20Banks%20-%203-9-2017.pdf . Acesso em: 12 jun. 2020.

http://people.brandeis.edu/~aldom/papers...

). O Banco Nacional do Desenvolvimento Econômico e Social (BNDES) é um dos maiores bancos de desenvolvimento do mundo e seus principais focos de atuação estão diretamente relacionados à correção de falhas de mercado. Por exemplo, o BNDES tipicamente financia: i) projetos que não são adequadamente atendidos pelo mercado privado de crédito, como grandes obras de infraestrutura; ii) projetos com externalidades positivas, como empreendimentos de inovação e/ou iniciativas socioambientais; iii) projetos de empresas usualmente sujeitas à restrição de crédito, como micro, pequenas e médias empresas (MPMEs) (ALBUQUERQUE et al., 2018ALBUQUERQUE, B. E. et al. Bancos de Desenvolvimento e o Papel do BNDES. Texto para Discussão, BNDES, n. 133, 2018.).

Outra atribuição possível para bancos de desenvolvimento diz respeito à execução de política industrial, de modo a alterar preços relativos em prol de algum objetivo de política pública, como a promoção da industrialização (ARMENDÁRIZ DE AGHION, 1999ARMENDARIZ DE AGHION, B. Development banking. Journal of Development Economics, v. 58, n. 1, p. 83-100, 1999.; CHANG, 2003CHANG, H. Kicking away the ladder: infant industry promotion in historical perspective. Oxford Development Studies, v.31, n. 1, p. 21-32, 2003.; FERNANDEZ-ARIAS; HAUSMANN; PANIZZA, 2020FERNÁNDEZ-ARIAS, E.; HAUSMANN, R.; PANIZZA, U. Smart development banks. Journal of Industry, Competition and Trade, v. 20, n. 2, p. 395-420, 2020.). Nesse sentido, a histórica prática do BNDES de exigir requisitos de conteúdo local em suas operações de financiamento, direcionando a demanda doméstica para produtores nacionais de bens de capital, também se alinha aos ditames dessa visão de política industrial (SILVEIRA, 2002SILVEIRA, I. O setor de bens de capital. In: SÃO PAULO, E. M.; KALACHE FILHO, J. (Orgs.). Banco Nacional de Desenvolvimento Econômico e Social 50 anos: histórias setoriais. Rio de Janeiro: BNDES, 2002.).

Mas tanto o papel de potencial corretor de falhas de mercado quanto o de executor de política industrial são missões de longo prazo para bancos de desenvolvimento. A despeito disso, o debate público sobre o BNDES tem focado nas implicações macroeconômicas de curto prazo da instituição. Isso se deve a fatores diversos, mas principalmente à participação do BNDES em políticas anticíclicas no passado recente. O maior destaque, nesse sentido, é o Programa de Sustentação do Investimento (PSI), criado pelo Governo Federal e operado pelo BNDES entre 2009 e 2015 (BARBOZA et al., 2017BARBOZA, R. M. et al. A indústria, o PSI, o BNDES e algumas propostas. Texto para Discussão, BNDES , n. 114, 2017.; MACHADO; ROITMAN, 2015MACHADO, L.; ROITMAN, F. Os efeitos do BNDES PSI sobre o investimento corrente e future das firmas industriais. Revista do BNDES , n. 44, p. 89-122, 2015.).

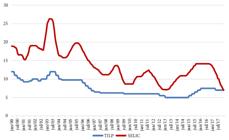

Uma das principais polêmicas de curto prazo sobre o BNDES diz respeito às suas implicações para a política monetária praticada no Brasil. Seriam duas as implicações monetárias do BNDES da TJLP: i) um maior nível para a taxa de juros de equilíbrio no país; ii) uma maior volatilidade da taxa de juros - ver, dentre outros, Arida (2005ARIDA, P. Mecanismos compulsórios e mercado de capitais: propostas de política econômica. In: BACHA, E. L.; OLIVEIRA FILHO, L. C. (Orgs). Mercado de capitais e crescimento econômico: lições internacionais, desafios brasileiros. Rio de Janeiro: Contracapa, 2005.), Bacha (2010BACHA, E. Além da tríade: como reduzir os juros? In: BACHA, E.; DE BOLLE, M. (Orgs.) Novos dilemas de política econômica: ensaios em homenagem a Dionísio Dias Carneiro. Rio de Janeiro: LTC, 2016. ) e De Bolle (2015DE BOLLE, M. Do Public Development Banks Hurt Growth? Evidence from Brazil. Policy Brief PB15-16. Washington, DC: Peterson Institute for International Economics, 2015.). Tais implicações decorreriam do fato de o BNDES ter balizado - durante todo o período entre 1995 e 2017 - seus empréstimos à TJLP, uma taxa de juros menor e relativamente insensível à taxa Selic, tal como pode ser visto na Figura 1.

O problema é que o debate sobre as implicações monetárias do BNDES tem sido feito de forma literária e distante de modelos macroeconômicos, o que abre espaço para controvérsias diversas (ver, dentre outros, ALVES JUNIOR, 2010ALVES JUNIOR, A. J. O BNDES e a eficácia da política monetária. Valor Econômico, São Paulo, 19 ago. 2010.; GUIMARÃES, 2015GUIMARÃES, B. Juros altos? Culpe o BNDES, não o BC. Folha de S. Paulo, A Economia no Século 21, São Paulo, 2015.; NAKANE; ANDRADE, 2010NAKANE, M.; ANDRADE, A. A política monetária e o crédito direcionado. Valor Econômico, São Paulo, 4 ago. 2010.; COSTA, 2017COSTA, F. N. Visão Desenvolvimentista sobre o Fim da TJLP. [On-line] Blog Cidadania e Cultura, 8 abr. 2017.; SCHWARTSMAN, 2011SCHWARTSMAN, A. Sobre Jabutis e Jabuticabas. Valor Econômico, São Paulo, 7 jul. 2011.). Nas poucas vezes em que esse tema foi tratado no âmbito de modelos macroeconômicos, isso ocorreu por meio de modelos de equilíbrio geral dinâmicos e estocásticos (DSGE, da sigla em inglês). Além dos problemas envolvidos com essa abordagem (BLANCHARD, 2016BLANCHARD, O. Do DSGE models have a future? Revista de Economia Institucional, v. 18, n. 35, p. 39-46, 2016.; ROMER, 2016ROMER, P. The trouble with macroeconomics. NBER Working Paper, n. 7461, 2016.), os resultados obtidos por essa literatura são inconclusivos e altamente dependentes da forma escolhida para a modelagem do BNDES (CASTRO, 2018CASTRO, P. H. S. Essays on Macroeconomics and monetary policy. Tese (Doutorado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2018.; ROSA, 2015ROSA, R. M. Implicações macroeconômicas do BNDES. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2015.; ROSIGNOLI, 2015; SANTIN, 2013SANTIN, R. R. M. Análise da Política de Crédito do BNDES em um Modelo DSGE. Dissertação (Mestrado em Finanças e Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2013.).

Para preencher essa lacuna da literatura sobre o BNDES e a política monetária brasileira, este artigo utiliza o modelo macroeconômico mais didático possível, proposto por Romer (2000ROMER, D. Keynesian macroeconomics without the LM curve. Technical Report. Washington, DC: National Bureau of Economic Research, 2000.) e composto por uma curva IS, uma curva de Phillips e uma regra de política monetária. Como será possível verificar com base nesse modelo, não é absurdo afirmar que o BNDES, ao menos em teoria, pode sim ter efeitos altistas, tanto sobre o nível quanto sobre a volatilidade da taxa de juros.

Outra contribuição deste artigo é expandir o modelo básico com base em algumas características realistas da atuação do BNDES, permitindo qualificações sobre as implicações monetárias desse banco de desenvolvimento. A primeira qualificação é que a consideração de características específicas de como atua o BNDES, como o fato de financiar apenas uma parcela dos projetos em TJLP, reduz os efeitos adversos do banco sobre o juro de equilíbrio. A segunda qualificação tem a ver com o fato de que o BNDES pode ter efeitos positivos sobre o produto potencial, uma vez que sua missão consiste em financiar a acumulação de capital físico (ver, por exemplo, MODENESI; MODENESI, 2012MODENESI, A. M.; MODENESI, R. L. Quinze anos de rigidez monetária no Brasil Pós-Plano real: uma agenda de pesquisa. Revista de Economia, v. 32, n. 3, 389-411, 2012.), o que também acarretaria uma redução de seus impactos perversos na política monetária. Para desenvolver esse último ponto, recorre-se a uma adaptação do modelo de Solow (1956SOLOW, R. M. A contribution to the theory of economic growth. The Quarterly Journal of Economics , v. 70, n. 1, p. 65-94, 1956.).

Esta pesquisa se insere em uma ampla literatura que investiga os efeitos do BNDES na economia brasileira (BARBOZA et al., 2020BARBOZA, R. M. et al. O que aprendemos sobre o BNDES? Texto para Discussão, BNDES , n. 149, 2020.). Por exemplo, Barboza e Vasconcelos (2019BARBOZA, R. M.; VASCONCELOS, G. F. Measuring the aggregate effects of the Brazilian Development Bank on Investment. The North American Journal of Economics and Finance, v. 47, p. 223-236, 2019.), Bonomo, Brito e Martins (2015BONOMO, M.; BRITO, R.; MARTINS, B. The after crisis government-driven credit expansion in Brazil: a firm level analysis. Journal of International Money and Finance, v. 55, p. 111-134, 2015.), Cavalcanti e Vaz (2017CAVALCANTI, T.; VAZ, P. Access to long-term credit and productivity of SMEs Firms: a causal interpretation. Economic Letters, v. 150, p. 21-25, 2017.) e Lazzarini et al. (2015LAZZARINI, S. G. et al. What do state-owned development banks do? Evidence from BNDES, 2002-09. World Development, n. 66, p. 237-253, 2015.) examinam o efeito do BNDES sobre o investimento. Já Machado, Parreiras e Peçanha (2011MACHADO, L.; PARREIRAS, M.; PEÇANHA, V. Avaliação de impacto do uso do Cartão BNDES sobre o emprego nas empresas de menor porte. Revista do BNDES, n. 36, p. 5-42, 2011.), Pereira (2007PEREIRA, R. O. Ação do BNDES sobre o emprego formal: efeito nas empresas financiadas. Revista do BNDES , v. 14, n. 27, p. 27-42, 2007.) e Reiff, Santos e Rocha (2007REIFF, L. O. A.; SANTOS, G. A. G.; ROCHA, L. H. R. Emprego formal, qualidade de vida e o papel do BNDES. Revista do BNDES , v. 14, n. 27, p. 5-26, 2007.) exploram os efeitos da instituição de fomento sobre o emprego. Por sua vez, Alvarez, Prince e Kannebley Júnior (2014ALVAREZ, R.; PRINCE, D.; KANNEBLEY JÚNIOR, S. Financiamento a Exportações de Produtos Manufaturados Brasileiros: uma análise microeconométrica. Brasília: CNI, 2014.), Galettia e Hiratuka (2013GALLETI, J.; HIRATUKA, C. Financiamento às exportações: uma avaliação dos impactos dos programas públicos brasileiros. Revista de Economia Contemporânea, v. 17, n. 3, p. 494-516, 2013.) e Silva (2012SILVA, C. E. L. O impacto do BNDES Exim no tempo de permanência das firmas brasileiras no mercado internacional: uma análise a partir dos microdados. Planejamento e Políticas Públicas, n. 38, p. 9-35, 2012.) estudam os impactos do BNDES nas exportações. Se o BNDES tem efeitos positivos sobre investimentos, emprego e exportações, como a maior parte da literatura parece apontar, então é de se esperar que o BNDES também tenha implicações sobre a política monetária - tema investigado neste artigo.

Além disso, este artigo (teórico) se relaciona com uma literatura empírica um tanto inconclusiva sobre os efeitos do BNDES na política monetária (BARBOZA et al., 2020BARBOZA, R. M. et al. O que aprendemos sobre o BNDES? Texto para Discussão, BNDES , n. 149, 2020.). De um lado, há trabalhos que indicam que a atuação do BNDES reduz a potência da política monetária no Brasil (BONOMO; BRITO; MARTINS, 2015BONOMO, M.; BRITO, R.; MARTINS, B. The after crisis government-driven credit expansion in Brazil: a firm level analysis. Journal of International Money and Finance, v. 55, p. 111-134, 2015.; MAITINO, 2018MAITINO, A. Crédito direcionado e a transmissão da política monetária: estudo do impacto dos desembolsos do BNDES na curva IS. 2018. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2018.; PERDIGÃO, 2018). De outro, há estudos que sugerem que o BNDES não afeta a potência da política monetária (CASTRO, 2018CASTRO, P. H. S. Essays on Macroeconomics and monetary policy. Tese (Doutorado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2018.; DANIEL, 2015DANIEL, H. L. As políticas de crédito direcionado do BNDES: calcanhar de Aquiles da política monetária do Banco Central do Brasil? Monografia (Graduação em Economia) - Insper, São Paulo, 2015.; ROSIGNOLI, 2015; VIEIRA, 2019). Se a evidência empírica é ambígua sobre esse tema, talvez a literatura teórica possa ajudar com alguns esclarecimentos sobre a relação investigada - precisamente o que este trabalho procura fazer.

Este artigo está organizado da seguinte forma. Além desta Introdução, a seção 1 apresenta a literatura sobre BNDES e política monetária no Brasil. A seção 2 faz considerações metodológicas sobre o modelo utilizado neste artigo. A seção 3 trata de um modelo macroeconômico básico sem BNDES. Na seção 4, inclui-se o BNDES de uma forma bastante estilizada no modelo básico. Na seção 5, apresenta-se o modelo com BNDES de uma forma mais realista, levando em consideração aspectos da sua política operacional. Na seção 6, extrapolamos a discussão para permitir a acumulação de capital no âmbito de um modelo de Solow. Por fim, são feitas algumas considerações finais.

1. REVISÃO DA LITERATURA

A literatura que investiga os efeitos da atuação do BNDES sobre a política monetária brasileira pode ser dividida em três blocos. Primeiro, um bloco formado por proposições feitas em artigos de opinião2 2 A importância dos artigos de opinião nesse tema não pode ser ignorada, uma vez que foram bastante influentes para a condução da política pública referente ao BNDES, sobretudo quando da criação da TLP em substituição a TJLP. . Segundo, um bloco formado por artigos empíricos que investigam os efeitos do BNDES na potência da política monetária - tema relacionado à volatilidade da taxa de juros, uma vez que uma política monetária menos (mais) potente exige maiores (menores) variações de taxa de juros em face a choques que afetam a economia. Terceiro, um bloco que investiga os efeitos do BNDES na potência da política monetária por meio de modelos DSGE.

Em relação ao primeiro bloco, não foram poucos os artigos de opinião que trataram da relação entre BNDES e política monetária no Brasil, com conclusões diversas. Há artigos que argumentam que a atuação do BNDES aumenta o nível da taxa de juros no país (GUIMARÃES, 2015GUIMARÃES, B. Juros altos? Culpe o BNDES, não o BC. Folha de S. Paulo, A Economia no Século 21, São Paulo, 2015.). Há trabalhos que defendem que o BNDES eleva tanto o nível, quanto a volatilidade da taxa de juros (SCHWARTSMAN, 2011SCHWARTSMAN, A. Sobre Jabutis e Jabuticabas. Valor Econômico, São Paulo, 7 jul. 2011.). Há artigos que argumentam que o BNDES reduz a eficácia da política monetária brasileira (NAKANE; ANDRADE, 2010NAKANE, M.; ANDRADE, A. A política monetária e o crédito direcionado. Valor Econômico, São Paulo, 4 ago. 2010.; TELES, 2016TELES, V. K. A Macroeconomia do BNDES. O Estado de São Paulo, São Paulo, 18 out. 2016.), bem como artigos que defendem que o BNDES, na verdade, eleva a eficácia da política monetária (ALVES JUNIOR, 2010ALVES JUNIOR, A. J. O BNDES e a eficácia da política monetária. Valor Econômico, São Paulo, 19 ago. 2010.). Por fim, há trabalhos que sugerem que o BNDES pode ter pouco ou nada a ver com a potência da política monetária (COSTA, 2017COSTA, F. N. Visão Desenvolvimentista sobre o Fim da TJLP. [On-line] Blog Cidadania e Cultura, 8 abr. 2017.).

Artigos de opinião, no entanto, não necessariamente se baseiam em análises rigorosas, teóricas ou empíricas, o que abre espaço para conclusões variadas. Isso faz com que o debate público sobre a relação entre BNDES e política monetária no Brasil seja recheado de controvérsia, dando espaço para o surgimento de cherry picking - prática de selecionar um ou outro argumento, de modo a favorecer determinado ponto de vista preestabelecido.

Qualquer empreendimento científico precisa estar alicerçado em sólidos conhecimentos empíricos sobre o fenômeno em questão. Nesse sentido, o segundo bloco deveria ser o mais promissor para esclarecer os efeitos monetários do BNDES. O problema é que a literatura empírica sobre esse assunto é inconclusiva (BARBOZA et al., 2020BARBOZA, R. M. et al. O que aprendemos sobre o BNDES? Texto para Discussão, BNDES , n. 149, 2020.). Isso sem mencionar as usuais dificuldades de identificação no nível agregado, nem sempre superadas pelas metodologias utilizadas nos trabalhos disponíveis (NAKAMURA; STEINSSON, 2018NAKAMURA, E.; STEINSSON, J. Identification in macroeconomics. Journal of Economic Perspectives , v. 32, n. 3, p. 59-86, 2018.).

Existem pelos menos oito artigos empíricos que investigam a relação entre BNDES e potência da política monetária no Brasil. A primeira pesquisa sobre esse tema foi de Vivacqua (2007VIVACQUA, M. V. R. Política monetária e investimento no Brasil. Dissertação (Mestrado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2007.), mas os exercícios realizados para testar a influência do financiamento do BNDES sobre o efeito identificado não apresentaram resultados conclusivos.

Alguns anos depois, as evidências apresentadas por Bonomo, Brito e Martins (2015BONOMO, M.; BRITO, R.; MARTINS, B. The after crisis government-driven credit expansion in Brazil: a firm level analysis. Journal of International Money and Finance, v. 55, p. 111-134, 2015.) e Perdigão (2018) poderiam sugerir que o crédito direcionado do BNDES reduzia a potência da política monetária. No entanto, Bonomo, Brito e Martins (2015BONOMO, M.; BRITO, R.; MARTINS, B. The after crisis government-driven credit expansion in Brazil: a firm level analysis. Journal of International Money and Finance, v. 55, p. 111-134, 2015.) e Perdigão (2018) obtêm suas evidências com dados no nível da firma ou do setor, sendo que estes resultados não podem ser diretamente transpostos para o nível agregado, pois há efeitos de equilíbrio geral potencialmente desconsiderados nessa transposição (CASTRO, 2018CASTRO, P. H. S. Essays on Macroeconomics and monetary policy. Tese (Doutorado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2018.)3 3 Vale dizer que Perdigão (2018) pelo menos captura os efeitos de equilíbrio geral intrasetoriais, sendo, pois, um avanço em relação a Bonomo, Brito e Martins (2015). .

Para medir os efeitos agregados do BNDES na potência da política monetária, seria necessário não apenas avaliar o seu efeito sobre as empresas e setores apoiados, mas também sobre as empresas e setores que não obtiveram apoio e que foram indiretamente afetados de alguma forma. Para computar esses efeitos agregados, caberiam investigações macroeconométricas e/ou modelos DSGE.

Maitino (2018MAITINO, A. Crédito direcionado e a transmissão da política monetária: estudo do impacto dos desembolsos do BNDES na curva IS. 2018. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2018.) investiga a influência agregada do BNDES na potência da política monetária, por meio da estimação de algumas especificações de curva IS, e encontra um efeito positivo dos desembolsos do banco sobre o hiato do produto, o que é interpretado como evidência de que o BNDES atrapalha a potência da política monetária. Castro (2018CASTRO, P. H. S. Essays on Macroeconomics and monetary policy. Tese (Doutorado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2018.), Daniel (2015DANIEL, H. L. As políticas de crédito direcionado do BNDES: calcanhar de Aquiles da política monetária do Banco Central do Brasil? Monografia (Graduação em Economia) - Insper, São Paulo, 2015.), Rosignoli (2015) e Vieira (2019), por sua vez, encontram que o BNDES não tem impacto ou tem impacto desprezível sobre as ações do Banco Central do Brasil no produto e na inflação. A rigor, os resultados de Castro (2018CASTRO, P. H. S. Essays on Macroeconomics and monetary policy. Tese (Doutorado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2018.) sugerem que o trabalho da autoridade monetária poderia ser facilitado na presença do crédito do BNDES. Como esse tipo de crédito reduz mais o impacto do choque monetário no produto do que na inflação, a taxa de sacrifício de uma política desinflacionária seria minorada na sua presença, melhorando o trade-off de curto prazo entre atividade e inflação.

Diante do que foi colocado, nota-se que a literatura empírica sobre os efeitos do BNDES na potência da política monetária é, de fato, um tanto ambígua. Os estudos que mensuraram esse efeito no nível da firma encontraram redução da potência da política monetária, mas os estudos que investigaram o tema em nível agregado encontraram que o BNDES não tem efeitos sobre os impactos do Banco Central na economia brasileira.

Uma forma possível de resolver as polêmicas sobre a relação entre BNDES e política monetária poderia ser a utilização de modelos macroeconômicos. Como esses modelos especificam claramente as relações entre as variáveis do sistema, a visualização dos efeitos do BNDES poderia ser esclarecida. De fato, essa deveria ser uma etapa anterior à busca por evidências empíricas, uma vez que as evidências são, em geral, buscadas a partir de uma proposição teórica (ou de uma relação de causalidade) anteriormente estabelecida.

Alguns artigos lançaram mão de modelos DSGE para investigar os efeitos do BNDES sobre a política monetária. A vantagem dessa abordagem é que ela não está sujeita à “crítica de Lucas” (LUCAS, 1976LUCAS, R. E. Econometric policy evaluation: a critique. Carnegie-Rochester Conference Series on Public Policy, v. 1, n. 1, p. 19-46, 1976.). Já a desvantagem dessa abordagem é que seus resultados são muito sensíveis à opção de modelagem do pesquisador. Além disso, têm sido crescentes as críticas a essa metodologia baseada em microfundamentação (BLANCHARD, 2016BLANCHARD, O. Do DSGE models have a future? Revista de Economia Institucional, v. 18, n. 35, p. 39-46, 2016.; ROMER, 2016ROMER, P. The trouble with macroeconomics. NBER Working Paper, n. 7461, 2016.).

O terceiro bloco de artigos da literatura sobre BNDES e política monetária, que se baseia em modelos macroeconômicos de equilíbrio geral, é igualmente inconclusivo, com alguns trabalhos sugerindo que o BNDES reduz a potência da política monetária (ROSA, 2015ROSA, R. M. Implicações macroeconômicas do BNDES. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2015.; SANTIN, 2013SANTIN, R. R. M. Análise da Política de Crédito do BNDES em um Modelo DSGE. Dissertação (Mestrado em Finanças e Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2013.) e com outros sugerindo que o BNDES não tem efeitos sobre aquela variável (CASTRO, 2018CASTRO, P. H. S. Essays on Macroeconomics and monetary policy. Tese (Doutorado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2018.; OLIMPIO, 2015OLIMPIO, E. P. Política fiscal, crédito subsidiado e seus efeitos sobre a política monetária. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2015.; ROSIGNOLI, 2015). Isso decorre das diferentes formas de especificação do BNDES nesses modelos, bem como das diferentes formas de obtenção dos resultados (seja por calibração, seja por estimação Bayesiana). Além disso, a taxa de juros de equilíbrio em modelos microfundamentados é geralmente determinada pela taxa de desconto intertemporal dos consumidores, sendo difícil tratar da influência do BNDES nessa variável sob a ótica desses modelos, abrindo espaço para abordagens distintas.

2. CONSIDERAÇÕES METODOLÓGICAS SOBRE O MODELO

A utilização de um modelo macroeconômico tradicional e didático pode ser um caminho para iluminar as controvérsias existentes na literatura. Essa postura back to the basics, além de intuitiva e acessível, permite que se visualize claramente, sob um ponto de vista teórico, as tão propagadas proposições de que o BNDES da TJLP poderia aumentar a taxa de juros de equilíbrio e a volatilidade do instrumento de política monetária no Brasil.

Antes de prosseguir, é preciso reconhecer as limitações do modelo que será apresentado na próxima seção. Primeiro, ele abstrai diversos aspectos relevantes da economia - como falhas de mercado, falhas de governo, histerese, política industrial, estrutura de ativos e passivos dos agentes econômicos, estrutura a termo da taxa de juros e microfundamentação, apenas para mencionar alguns. Nesse aspecto, o artigo não faz qualquer consideração sobre os potenciais impactos benéficos (ou não) de um banco de desenvolvimento em um mercado de crédito concentrado, sobre a necessidade (ou não) de políticas industriais, dentre outros tópicos de extrema relevância econômica.

Em segundo, o modelo utilizado considera que, caso a autoridade monetária faça seu trabalho a contento e não esteja restrita pelo effective lower bound da taxa de juros, situações de excesso ou de insuficiência de demanda agregada serão sempre temporárias. Em outras palavras, fora do effective lower bound o equilíbrio é único, estável, e ocorre quando o produto é igual ao produto potencial (e a inflação está na meta). Assim, os exercícios de estática comparativa realizados ao longo do texto partem dessa situação de equilíbrio, em que o produto é igual ao produto potencial4 4 Talvez o leitor estranhe a ausência de um mercado monetário modelado de forma explícita em um artigo que busca tratar das consequências monetárias do BNDES. No entanto, o mercado monetário está implícito no modelo e a sua explicitação no artigo traria complexidade adicional sem agregar qualquer benefício para a finalidade pretendida. .

Apesar de suas limitações, o modelo é capaz de lançar luz sobre uma questão relevante do debate econômico brasileiro de forma simples, isolando os aspectos fundamentais e oferecendo uma resposta clara sobre as potenciais implicações monetárias do BNDES. Aliás, o uso de modelos simples é importante para diversos propósitos práticos e deve ser estimulado (KRUGMAN, 2000KRUGMAN, P. How complicated does the model have to be? Oxford Review of Economic Policy , v. 16, n. 4, p. 33-42, 2000.). Modelos DSGE, por exemplo, endereçam a necessidade de microfundamentação ausente em modelos mais simples, mas ao custo de uma excessiva abstração e de uma agenda de pesquisa com algumas limitações práticas (MANKIW, 2006MANKIW, N. G. The macroeconomist as scientist and engineer. Journal of Economic Perspectives, v. 20, n. 4, p. 29-46, 2006.; SOLOW, 2010SOLOW, R. M. et al. Building a science of economics for the real world. Serial No. 111-106. Committee on Science and Technology. Subcommittee on Investigations and Oversight. Washington, DC: Committee on Science and Technology, 2010.). Além disso, uma abordagem explicitamente consistente entre estoques e fluxos - à la Godley e Lavoie (2007GODLEY, W.; LAVOIE, M. Monetary economics: an integrated approach to credit, money, income, production and wealth. New York: Springer, 2006.) - tornaria o modelo bem mais complexo, diminuindo consideravelmente o didatismo do artigo.

O fato relevante é que diferentes tipos de modelos macroeconômicos podem ser importantes para diferentes propósitos (BLANCHARD, 2018BLANCHARD, O. On the future of macroeconomic models. Oxford Review of Economic Policy, v. 34, n. 1-2, p. 43-54, 2018.; RODRIK, 2015RODRIK, D. Economics rules: the rights and wrongs of the dismal science. New York: W. W. Norton Company, 2015.), sendo o modelo aqui utilizado ideal para os seus objetivos.

3. O MODELO BÁSICO SEM BNDES

O modelo básico, baseado em Romer (2000ROMER, D. Keynesian macroeconomics without the LM curve. Technical Report. Washington, DC: National Bureau of Economic Research, 2000.), representa uma economia fechada que não apresenta tendência de crescimento. O modelo é composto por três equações: uma curva IS, uma curva de Phillips e uma regra de política monetária. A curva IS representa o equilíbrio no mercado de bens e estipula uma relação negativa entre o produto agregado e a taxa de juros real. A racionalidade é que um aumento da taxa de juros real inibe os gastos em consumo e o investimento.

onde y é o produto; r é a taxa de juros real; são os componentes autônomos da demanda; e é a sensibilidade da demanda à taxa de juros.

A curva de Phillips relaciona positivamente a inflação ao produto e apresenta um componente inercial. Isso quer dizer que a inflação aumenta quando o produto é superior ao seu potencial e que ela cede quando o produto fica abaixo do potencial.

onde π é a taxa de inflação; y é o produto; y * é o produto potencial; e é a sensibilidade da inflação ao hiato do produto .

A regra de política monetária associa a taxa de juros real à inflação. Neste trabalho, vamos partir do pressuposto, por simplicidade, de que a autoridade monetária utiliza a taxa de juros real como instrumento para combater os desvios da inflação em relação à meta5 5 Quando os preços são rígidos, a autoridade monetária sempre será capaz de alterar a taxa de juros real a partir da manipulação da taxa de juros nominal. . Desse modo, quanto maior o desvio, maior será a taxa de juros real estipulada pelo Banco Central.

onde r é a taxa de juros real; r * é a taxa de juros real de equilíbrio (ou neutra); π é a taxa de inflação; π* é a meta de inflação; e capta a agressividade com que o Banco Central reage é inflação.

A taxa de juros de equilíbrio é aquela que faz o produto (y) da economia ser igual ao seu potencial (y * ) e a inflação permanecer estável. Portanto, a taxa de juros de equilíbrio é aquela que vigora em (1) quando o produto está no potencial (y * ):

Resolvendo a equação (4) para a taxa de juros de equilíbrio (r * ), chega-se em:

A partir da equação (5), podemos ver com clareza que a taxa de juros de equilíbrio (r * ) da economia: i) aumenta quando os gastos autônomos (α0) se elevam; ii) diminui quando o produto potencial (y * ) aumenta; e iii) se reduz conforme a sensibilidade do produto à taxa de juros (αr) aumenta6 6 Isso ocorre porque, no arcabouço institucional do regime de metas de inflação, a taxa de juros de equilíbrio é endógena (ou seja, depende dos gastos autônomos) e a meta de inflação é exógena. Ou seja, o Banco Central deve colocar a taxa de juros no patamar requerido para o cumprimento da meta de inflação. .

3.1. COMPONENTES DO PRODUTO

Vamos agora abrir a curva IS para ver como o produto da economia se distribui entre consumo, investimento e gastos do governo. Esse é um passo importante, pois na próxima seção vamos inserir uma taxa de juros exógena, representativa da TJLP, para financiar somente o investimento (componente do produto). Abaixo, estão as equações comportamentais de cada um dos componentes da curva IS, bem como o equilíbrio do mercado de bens:

onde c é o consumo; i é o investimento; g são os gastos do governo; c 0 é o consumo autônomo; c y é a propensão marginal a consumir; t t são os tributos; c r é a sensibilidade do consumo à taxa de juros; i 0 são os investimentos autônomos; h y capta o efeito acelerador; h r é a sensibilidade do investimento à taxa de juros e τ é a alíquota tributária.

Substituindo (6)-(9) em (10), obtemos a seguinte especificação para a curva IS:

ou

onde representa a interação multiplicador-acelerador; representa os gastos autônomos; e representa a sensibilidade do produto à taxa de juros. Chamando μγ0 de α0 e μγr de αr , chegamos à curva IS que apresentamos anteriormente. Como o sistema é o mesmo, o equilíbrio também é o mesmo. Assim, podemos reescrever a taxa de juros de equilíbrio com base na “nova” especificação da curva IS:

ou, mais sinteticamente,

As observações realizadas anteriormente acerca da taxa de juros de equilíbrio seguem válidas. Ou seja, o juro de equilíbrio aumenta quando os gastos autônomos se elevam; se reduz quando o produto potencial aumenta; e se reduz conforme a sensibilidade do produto à taxa de juros aumenta. Entretanto, a partir da equação (12), fica claro que um aumento do multiplicador-acelerador faz com que a taxa de juros de equilíbrio se eleve, o que pode ser visto pela seguinte derivada parcial:

3.2. ESTÁTICA COMPARATIVA

Passemos para uma análise de estática comparativa com o modelo. O objetivo é mostrar o que ocorre com as variáveis do modelo no equilíbrio, uma vez alterados os gastos autônomos da economia (principalmente o investimento autônomo).7 7 Esse passo também é necessário, pois a inserção da TJLP financiando investimentos terá impacto similar a uma mudança no investimento autônomo. Para isso, vamos começar impondo as condições e , e realizando algumas manipulações para obtermos o consumo, o investimento, o tributo e a condição de equilíbrio no mercado de bens e serviços no equilíbrio.

Para verificar a mudança de composição do produto decorrente de alterações na composição dos gastos autônomos, vamos começar diferenciando as equações (12), (14), (15) e (17), levando em consideração que o produto potencial está constante.

Poderíamos, então, considerar três situações: i) e ; ii) e ; e iii) e . No entanto, como nosso objetivo é discutir as implicações do BNDES, que financia investimentos na economia brasileira, vamos nos ater somente ao caso ii), que mostra o que ocorre diante de um aumento nos investimentos autônomos. Nesse caso, obtém-se de (18)-(20) que:

Vemos, portanto, que um aumento no investimento autônomo eleva a taxa de juros de equilíbrio da economia. O aumento da taxa de juros de equilíbrio reduz o consumo no mesmo montante da elevação do investimento, mantendo o nível de produto no potencial e fazendo com que a condição de equilíbrio no mercado de bens e serviços seja satisfeita.

4. O MODELO BÁSICO COM BNDES

Nesta seção, vamos analisar as implicações de se incorporar ao modelo uma taxa de juros exógena (TJLP) para financiamento dos investimentos.8 8 A TJLP nesse modelo constitui uma taxa real, tal qual a taxa de juros da política monetária. Como o modelo apresenta rigidez de preços no curto prazo, tanto a autoridade monetária quanto o BNDES sempre serão capazes de alterar suas taxas de juros reais a partir da manipulação de suas taxas de juros nominais. Além disso, cabe justificar a utilização da TJLP como taxa de juros exógena: embora a TJLP tenha tido uma regra de determinação formal, determinada pela meta de inflação e pelo prêmio de risco, esta não era seguida durante todo o período entre 1995 e 2017, sendo, na prática, uma taxa de juros exogenamente determinada pela política econômica. Há na literatura autores que modelaram a TJLP a partir de um redutor (mark down) em relação `a taxa de juros da política monetária, porém, acreditamos que essa opção está em desacordo com o fato estilizado apresentada na Figura 1, em que se pode observar diversas situações em que a Selic mudava no Brasil, mas a TJLP permanecia constante. Trata-se de uma tentativa inicial de formalizar a inserção do BNDES no modelo, supondo que todo o investimento da economia seja financiado pelo BNDES e que todo financiamento do BNDES seja feito em TJLP. Essas hipóteses claramente restritivas (porém didáticas) serão relaxadas mais adiante.

A única modificação requerida pelo modelo para incorporar a taxa de juros exógena (TJLP) é na equação do investimento, que passa a apresentar o seguinte formato:

A primeira implicação dessa modificação na função investimento pode ser visualizada por meio da nova especificação que assume a curva IS:

Ou seja, a sensibilidade do produto à taxa de juros se reduz com a introdução da TJLP no modelo. Para ficar claro, podemos comparar as derivadas parciais (em valor absoluto) do produto em relação à taxa de juros do Banco Central nesse modelo com BNDES e no modelo anterior sem BNDES, em que se nota que:

Como , o lado direito da inequação supera o lado esquerdo, o que mostra que o impacto de mudanças da taxa de juros no produto é maior quando não há o BNDES no modelo. Isso pode ser explicado porque uma parcela da demanda agregada, o investimento, deixou de ser afetada pela taxa de juros do Banco Central, diminuindo a potência da política monetária.9 9 A potência da política monetária depende da sensibilidade do produto à taxa de juros do Banco Central e da sensibilidade da inflação ao produto. Como no modelo com BNDES a sensibilidade do produto à taxa de juros diminui, pode-se dizer que a potência da política monetária também diminui. Portanto, são necessários, nesse modelo, aumentos maiores na taxa de juros quando se quer combater uma inflação elevada. Da mesma forma, reduções mais intensas são requeridas quando se quer inflacionar a economia. Isso significa que a taxa de juros se torna mais volátil.

A segunda implicação de introduzir o BNDES no modelo diz respeito ao que ocorre com a taxa de juros de equilíbrio. Para visualizar esse efeito, igualamos o produto ao seu potencial e resolvemos para a taxa de juros de equilíbrio:

onde r * TJLP é a taxa de juros de equilíbrio desse modelo básico com BNDES. É fácil perceber que quanto menor a TJLP, maior será a taxa de juros de equilíbrio da economia.

Além disso, pode-se mostrar que a taxa de juros de equilíbrio desse modelo com BNDES será tão maior do que no modelo sem BNDES dependendo do quão menor for a TJLP em relação à taxa de juros de equilíbrio da economia (r* ). Isso pode ser visto comparando as equações (25) e (14), de onde se chega em:

Se a TJLP é inferior à taxa de juros de equilíbrio que vigoraria na sua ausência, então o investimento agregado é maior. Para um dado nível de produto potencial e de gastos autônomos, a autoridade monetária precisa aumentar a taxa de juros para reduzir o consumo agregado, igualando a demanda ao produto potencial e dissipando pressões inflacionárias.

Com efeito, pode-se comparar a equação (15) com a equação (22) em equilíbrio para ver que o aumento do investimento de equilíbrio propiciado pela existência da TJLP tal que:

Substituindo em (26), temos que

Portanto, quanto maior for o aumento do investimento decorrente da TJLP, maior será a discrepância entre a taxa de equilíbrio do modelo com BNDES e do modelo sem BNDES. Fica claro, assim, que a inclusão da TJLP no modelo apresenta os mesmos impactos qualitativos de um aumento dos investimentos autônomos no modelo sem BNDES, discutido anteriormente. Tais efeitos são: i) aumento do juro de equilíbrio; ii) aumento na participação do investimento no produto e; iii) redução na participação do consumo. A diferença fundamental entre os dois modelos é que o investimento deixa de ser afetado pela política monetária, o que significa que choques inflacionários positivos, que venham a fazer com que a autoridade monetária eleve os juros, não comprometam o investimento. No entanto, se por um lado os investimentos ficam mais estáveis, por outro, o consumo fica mais volátil. Além disso, a taxa de juros requerida para o controle da inflação é maior e a sua volatilidade idem, uma vez que a sensibilidade da demanda agregada à política monetária se reduz.

Por fim, cabe mencionar que a manipulação de (26) nos mostra que o juro de equilíbrio da economia na ausência da TJLP pode ser representado pela média ponderada entre a TJLP e a taxa de juros de equilíbrio do modelo com , isto é, . Ou seja, se o sistema com duas taxas de juros fosse representado por uma única “taxa de juros agregada”, o equilíbrio desta se constituiria em uma média aritmética entre o valor das outras duas ponderada pelo peso das sensibilidades associadas a cada um dos componentes da demanda (hr no caso da TJLP, que afeta o investimento, e cr no caso de r * TJLP , que afeta o consumo) em relação à sensibilidade total da demanda às duas taxas. Ademais, a “taxa de juros agregada” de equilíbrio é a mesma que vigoraria no caso de uma economia sem taxa de juros exógena.

5. O MODELO COM BNDES EM MAIORES DETALHES

O objetivo desta seção é incorporar com maiores detalhes o modo de atuação do BNDES, buscando livrar-nos das hipóteses pouco realistas de que a totalidade dos investimentos é financiada pelo BNDES em TJLP.

O primeiro passo dessa nova abordagem consiste em dividir os investimentos da economia entre aqueles que possuem participação do BNDES em seu financiamento e aqueles que são financiados inteiramente pelo mercado. As equações de investimento são10 10 Importante deixar claro que nas equações 27 e 28, dividimos o lado direito por 2 apenas para que conseguíssemos chegar de forma simples à equação 33. Ou seja, trata-se simplesmente de uma conveniência algébrica. Além disso, não há razões para se supor que a equação comportamental do investimento para as firmas que se financiam no BNDES seja diferente daquelas que se financiam no mercado. :

onde i b é o investimento que apresenta participação do BNDES no seu financiamento; r b é a taxa de juros real associada a esse investimento; e i nb é o investimento que não possui participação do BNDES no seu financiamento.

Feito isso, cabe responder a seguinte pergunta: qual é a taxa de juros associada a um projeto que se financia no BNDES (r b )? Usualmente, se pensa de forma simplificada que ela se constitui na TJLP, mas isso não é verdade, pois o BNDES não financia 100% dos projetos apoiados em TJLP. Outra possibilidade é que a taxa do BNDES poderia ser aproximada pela média entre a TJLP e a taxa de mercado, em que o peso da primeira seria a participação do BNDES no financiamento. Essa ideia também é equivocada, pois parte da premissa de que o BNDES só financia projetos com TJLP, o que não é verdade.

Na realidade, os projetos de investimento que são financiados junto ao banco apresentam uma parcela financiável e outra não financiável. Um exemplo de itens não financiáveis são bens importados com similar nacional. A parcela financiável deve respeitar uma participação máxima do BNDES, que varia conforme o tipo de projeto e sua relevância para a economia. Além disso, sobre a parcela financiável do investimento, incide um custo financeiro, este sim composto por uma média entre a TJLP e uma taxa de mercado. Ilustramos esse ponto com os seguintes exemplos: um projeto de saneamento tem participação máxima de 80% dos itens financiáveis com custo financeiro composto por 100% de TJLP; um de construção naval tem participação máxima de 30% dos itens financiáveis e custo financeiro 100% em TJLP; já um projeto de distribuição de energia elétrica apresenta participação máxima de 50% dos itens financiáveis e um custo financeiro composto por 50% em TJLP e 50% em taxa de juros de mercado. Nota-se, portanto, que a parcela do investimento financiada em TJLP varia conforme: a participação dos itens financiáveis dos projetos, a participação máxima aplicável a cada projeto e o custo financeiro associado. Chamando o valor financiável de “VF”, a participação máxima de “PM”, a participação efetiva de “PE”, o montante a ser financiado em TJLP de “P tjlp ”, então a parcela do investimento financiada em TJLP, que chamaremos de “β”, será:

Note que e são variáveis determinadas pela política operacional do BNDES. Já vai depender das características do projeto. Por exemplo, se o projeto apresentar muitos itens não-financiáveis, essa razão será mais baixa. Por sua vez, vai depender de outras questões, como vontade e capacidade de se alavancar junto ao BNDES, dentre outras coisas. Assim, para simplificar a análise, vamos supor que e são constantes ao longo do tempo, de modo a tornar β como uma variável exógena sujeita a alterações na política operacional do BNDES. Podemos obter, então, que a taxa de juros associada aos investimentos com financiamento do BNDES é:

Substituindo (31) em (27), obtemos:

O investimento agregado é:

ou

onde .

A equação (33) deixa claro que o modelo com BNDES é um caso “geral”, no sentido de que a situação simplificada que vimos na seção 4 pode ser representada pelo caso em que ; e o caso em que não há BNDES no modelo, como vimos na seção 3, pode ser representado quando . Na primeira circunstância teríamos um BNDES que financia todos os investimentos da economia em TJLP. Na segunda, não haveria BNDES e todo o investimento seria financiado com a taxa de juros estipulada pelo Banco Central. Vê-se, ademais, que quanto maior ω, maior o nível de investimento da economia; e quanto menor a TJLP, maior será o nível de investimento.

A curva IS passa a ter a seguinte forma funcional:

Percebe-se que a sensibilidade do produto à taxa de juros nesse modelo se reduz se comparamos com o caso em que não há BNDES (visto na seção 3), mas se amplia se tomarmos o caso do BNDES simplificado da seção 4, em que , como referência. De fato:

onde o termo mais à esquerda representa a sensibilidade do produto à taxa de juros no modelo sem BNDES; o termo mais à direita representa a sensibilidade no modelo com BNDES simplificado; e o caso do meio representa a sensibilidade no modelo atual.

Vê-se, portanto, que o fato de o BNDES financiar apenas uma fração dos investimentos realizados na economia e apresentar custo financeiro de mercado, além da TJLP, torna a sensibilidade do produto à taxa de juros maior em relação ao caso da seção 4, em que todo o investimento é realizado com TJLP. Em síntese, a consideração do BNDES em maiores detalhes reduz seus efeitos deletérios sobre a volatilidade do instrumento de política monetária.

Nesse modelo, a taxa de juros de equilíbrio pode ser representada pela equação abaixo:

onde é a taxa de juros de equilíbrio desse modelo com BNDES em maiores detalhes.

Derivando (35) em relação a ω, obtemos:

A equação acima mostra que quanto maior a parcela dos investimentos financiada em TJLP ω, maior será a taxa de juros de equilíbrio praticada pelo Banco Central. Além disso, a equação mostra que o impacto de ω no juro de equilíbrio será tão maior quanto mais baixa for a TJLP em relação ao juro de equilíbrio.

Por fim, se compararmos (35) com (25), observa-se que o impacto da TJLP no juro de equilíbrio nesse modelo é menor (em termos absolutos) do que o impacto da TJLP no juro de equilíbrio do modelo da seção 4. Em termos formais:

Com isso, esta seção deve ser encarada como um caso intermediário entre o que foi visto nas seções 3 e 4, sendo esta última representada pelo caso em que e a seção 3 representada pelo caso que . Fica claro, portanto, que as conclusões obtidas para a seção 4 persistem para a presente seção, no entanto, em magnitude inferior: o juro de equilíbrio é maior do que no caso da seção 3, porém menor do que na seção 4; a participação do investimento no PIB aumenta em relação ao caso da seção 3, mas não tanto quanto no caso da seção 4; e o consumo é inferior ao caso da seção 3 e maior do que no caso da seção 4.

6. BNDES E ALGUMAS CONSIDERAÇÕES SOBRE A ACUMULAÇÃO DE CAPITAL

Da análise efetuada até aqui, vimos que a TJLP faz a participação dos investimentos no produto aumentar. Como no curto prazo o produto potencial está dado, a taxa de juros de equilíbrio aumenta, reduzindo consumo das famílias. Isso significa que a TJLP, ao induzir o Banco Central a elevar os juros da política monetária, faz a poupança agregada aumentar. Portanto, existe uma relação negativa entre a TJLP e a taxa de poupança da economia.

Assim, podemos adaptar o modelo apresentado nas seções anteriores de forma a adequá-lo à formulação básica do modelo de Solow (1956SOLOW, R. M. A contribution to the theory of economic growth. The Quarterly Journal of Economics , v. 70, n. 1, p. 65-94, 1956.). Assim, é possível explorar as implicações da TJLP em termos de estoque de capital agregado e produto potencial. Para isso, vamos utilizar as seguintes equações: i) uma função de produção agregada Cobb-Douglas; ii) uma função poupança; iii) a lei de movimento do capital; e iv) a igualdade entre poupança e investimento (que também representa o equilíbrio no mercado de bens). As quatro equações podem ser vistas abaixo, respectivamente:

e

onde é a elasticidade do produto em relação ao capital; a t é produtividade total dos fatores e n t é o fator trabalho (por simplicidade vamos supor também que não há crescimento econômico no steady state, de modo que e ); s t é poupança agregada em t, que depende positivamente da taxa de juros de equilíbrio (r * ) que, por sua vez, depende negativamente da TJLP; k t é o estoque capital em t; e δ representa a taxa de depreciação do estoque de capital.

A lei de movimento do capital (38) nos diz que o estoque de capital em é o estoque de capital herdado de t somado aos investimentos realizados em t. Sempre que o investimento for superior à depreciação do estoque de capital, haverá acúmulo de capital na economia (i.e., quando , então ).

Substituindo (36) em (37), (37) em (39), e (39) em (38), chegamos à seguinte equação de dinâmica do estoque de capital:

onde .

Reorganizando (40) da forma apresentada abaixo, podemos ver que o estoque de capital aumenta sempre que e se reduz sempre que . o estoque de capital de steady state quando é .

Como o estoque de capital converge para k * , temos que o produto converge para:

Vemos, portanto, que o estoque de capital aumenta com a taxa de poupança e esta se reduz com a TJLP. Existe, pois, uma relação negativa entre estoque de capital e TJLP. Ademais, como o estoque de capital está positivamente relacionado com o produto, um aumento da TJLP também se relaciona negativamente com o produto. Ou seja, pelo mecanismo aqui apresentado, a existência da TJLP para o financiamento do investimento aumenta o produto potencial da economia.

Outro efeito interessante decorre do impacto da TJLP na taxa de juros de equilíbrio. Como visto anteriormente, quando o produto potencial está dado, a TJLP tem efeitos altistas sobre o juro de equilíbrio. Agora, com o produto potencial endógeno, este se amplia com a TJLP, o que atua como um canal para reduzir a taxa de juros de equilíbrio. Por conseguinte, os impactos monetários deletérios de curto prazo do BNDES podem ser, de alguma forma, minorados a longo prazo, quando permitimos que o produto potencial se amplie.

CONSIDERAÇÕES FINAIS

Neste trabalho, procurou-se investigar a partir de um modelo macroeconômico simples, exposto de maneira didática, os impactos do BNDES sobre a política monetária. Primeiro, apresentou-se um modelo baseado em Romer (2000ROMER, D. Keynesian macroeconomics without the LM curve. Technical Report. Washington, DC: National Bureau of Economic Research, 2000.), com uma única taxa de juros controlada pelo Banco Central. Em seguida, acrescentou-se o BNDES de forma simplificada no modelo, e, com isso, foi possível mostrar que a existência de uma taxa de juros exógena, como a TJLP, utilizada no financiamento do investimento, pode sim exercer forças altistas sobre a taxa de juros de equilíbrio da economia, bem como reduzir a potência da política monetária (aumentando a volatilidade do instrumento do Banco Central). Isso implica que, pelo menos sob um ponto de vista teórico, fazem sentido as colocações levantadas por Arida (2005ARIDA, P. Mecanismos compulsórios e mercado de capitais: propostas de política econômica. In: BACHA, E. L.; OLIVEIRA FILHO, L. C. (Orgs). Mercado de capitais e crescimento econômico: lições internacionais, desafios brasileiros. Rio de Janeiro: Contracapa, 2005.), Bacha (2010BACHA, E. Além da tríade: como reduzir os juros? In: BACHA, E.; DE BOLLE, M. (Orgs.) Novos dilemas de política econômica: ensaios em homenagem a Dionísio Dias Carneiro. Rio de Janeiro: LTC, 2016. ) e De Bolle (2015DE BOLLE, M. Do Public Development Banks Hurt Growth? Evidence from Brazil. Policy Brief PB15-16. Washington, DC: Peterson Institute for International Economics, 2015.), dentre outros.

Além disso, este trabalho mostrou que a inclusão no modelo básico de características mais realistas de atuação do BNDES parecem reduzir os efeitos deletérios do BNDES sobre o nível e a volatilidade da taxa de juros do Banco Central. Por fim, também foi demonstrado que a taxa de juros do BNDES, utilizada no financiamento à acumulação de capital, pode ter efeitos benéficos sobre o produto potencial da economia, o que também poderia minorar os efeitos do BNDES sobre a taxa de juros de equilíbrio, tal como propõem, por exemplo, Modenesi e Modenesi (2012MODENESI, A. M.; MODENESI, R. L. Quinze anos de rigidez monetária no Brasil Pós-Plano real: uma agenda de pesquisa. Revista de Economia, v. 32, n. 3, 389-411, 2012.).

As conclusões, no entanto, demandam cautela. Como dito anteriormente, a análise apresentada tem enfoque bastante limitado, de modo a lançar luz tão somente sobre a seguinte questão: quais as consequências da TJLP, taxa que representava o custo financeiro do BNDES, sobre a política monetária praticada pelo Banco Central? Para responder, o modelo utilizado neste artigo, baseado em Romer (2000ROMER, D. Keynesian macroeconomics without the LM curve. Technical Report. Washington, DC: National Bureau of Economic Research, 2000.), abstrai de aspectos relevantes da economia - como falhas de mercado, falhas de governo, histerese, política industrial, estrutura de ativos e passivos dos agentes econômicos, estrutura a termo da taxa de juros e microfundamentação, apenas para mencionar alguns. Nesse sentido, o artigo não faz qualquer consideração sobre a necessidade (ou não) de políticas industriais, sobre os potenciais impactos benefícios (ou não) de um banco de desenvolvimento em um mercado de crédito concentrado e com falhas diversas, dentre outros tópicos de extrema relevância econômica. Além disso, o modelo desconsidera a possibilidade de equilíbrios múltiplos e supõe que situações de excesso ou insuficiência de demanda serão sempre temporárias.

A agenda de pesquisa que deriva deste artigo é imensa. Primeiro, há o desafio de investigar as implicações monetárias do BNDES por meio de outros modelos, inclusive com uma microfundamentação que considere as características efetivas de atuação do BNDES. Segundo, há que se buscar mais evidências para os resultados aqui tratados teoricamente, contribuindo para o enriquecimento de uma literatura ainda com resultados ambíguos (BARBOZA et al., 2020BARBOZA, R. M. et al. O que aprendemos sobre o BNDES? Texto para Discussão, BNDES , n. 149, 2020.). Por último, mas não menos importante, deve-se buscar endereçar questões como o impacto do BNDES: i) em um contexto de falhas no mercado de crédito e de insuficiência de financiamento privado de longo prazo; e ii) na eficiência da alocação de capital da economia e na produtividade agregada, de forma a melhor compreender os custos e benefícios da atuação do principal banco de desenvolvimento do Brasil.

REFERÊNCIAS

- ALBUQUERQUE, B. E. et al. Bancos de Desenvolvimento e o Papel do BNDES. Texto para Discussão, BNDES, n. 133, 2018.

- ALVAREZ, R.; PRINCE, D.; KANNEBLEY JÚNIOR, S. Financiamento a Exportações de Produtos Manufaturados Brasileiros: uma análise microeconométrica. Brasília: CNI, 2014.

- ALVES JUNIOR, A. J. O BNDES e a eficácia da política monetária. Valor Econômico, São Paulo, 19 ago. 2010.

- ARIDA, P. Mecanismos compulsórios e mercado de capitais: propostas de política econômica. In: BACHA, E. L.; OLIVEIRA FILHO, L. C. (Orgs). Mercado de capitais e crescimento econômico: lições internacionais, desafios brasileiros. Rio de Janeiro: Contracapa, 2005.

- ARMENDARIZ DE AGHION, B. Development banking. Journal of Development Economics, v. 58, n. 1, p. 83-100, 1999.

- BACHA, E. Além da tríade: como reduzir os juros? In: BACHA, E.; DE BOLLE, M. (Orgs.) Novos dilemas de política econômica: ensaios em homenagem a Dionísio Dias Carneiro. Rio de Janeiro: LTC, 2016.

- BARBOZA, R. M. et al. A indústria, o PSI, o BNDES e algumas propostas. Texto para Discussão, BNDES , n. 114, 2017.

- BARBOZA, R. M. et al. O que aprendemos sobre o BNDES? Texto para Discussão, BNDES , n. 149, 2020.

- BARBOZA, R. M.; VASCONCELOS, G. F. Measuring the aggregate effects of the Brazilian Development Bank on Investment. The North American Journal of Economics and Finance, v. 47, p. 223-236, 2019.

- BLANCHARD, O. Do DSGE models have a future? Revista de Economia Institucional, v. 18, n. 35, p. 39-46, 2016.

- BLANCHARD, O. On the future of macroeconomic models. Oxford Review of Economic Policy, v. 34, n. 1-2, p. 43-54, 2018.

- BONOMO, M.; BRITO, R.; MARTINS, B. The after crisis government-driven credit expansion in Brazil: a firm level analysis. Journal of International Money and Finance, v. 55, p. 111-134, 2015.

- CASTRO, P. H. S. Essays on Macroeconomics and monetary policy. Tese (Doutorado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2018.

- CAVALCANTI, T.; VAZ, P. Access to long-term credit and productivity of SMEs Firms: a causal interpretation. Economic Letters, v. 150, p. 21-25, 2017.

- CHANG, H. Kicking away the ladder: infant industry promotion in historical perspective. Oxford Development Studies, v.31, n. 1, p. 21-32, 2003.

- COSTA, F. N. Visão Desenvolvimentista sobre o Fim da TJLP. [On-line] Blog Cidadania e Cultura, 8 abr. 2017.

- DANIEL, H. L. As políticas de crédito direcionado do BNDES: calcanhar de Aquiles da política monetária do Banco Central do Brasil? Monografia (Graduação em Economia) - Insper, São Paulo, 2015.

- DE BOLLE, M. Do Public Development Banks Hurt Growth? Evidence from Brazil. Policy Brief PB15-16. Washington, DC: Peterson Institute for International Economics, 2015.

- FERNÁNDEZ-ARIAS, E.; HAUSMANN, R.; PANIZZA, U. Smart development banks. Journal of Industry, Competition and Trade, v. 20, n. 2, p. 395-420, 2020.

- GALLETI, J.; HIRATUKA, C. Financiamento às exportações: uma avaliação dos impactos dos programas públicos brasileiros. Revista de Economia Contemporânea, v. 17, n. 3, p. 494-516, 2013.

- GODLEY, W.; LAVOIE, M. Monetary economics: an integrated approach to credit, money, income, production and wealth. New York: Springer, 2006.

- GREENWALD, B.; STIGLITZ, J. Externalities in economies with imperfect information and incomplete markets. The Quarterly Journal of Economics, v. 101, n. 2, p. 229-264, 1986.

- GUIMARÃES, B. Juros altos? Culpe o BNDES, não o BC. Folha de S. Paulo, A Economia no Século 21, São Paulo, 2015.

- KRUGMAN, P. How complicated does the model have to be? Oxford Review of Economic Policy , v. 16, n. 4, p. 33-42, 2000.

- LAZZARINI, S. G. et al. What do state-owned development banks do? Evidence from BNDES, 2002-09. World Development, n. 66, p. 237-253, 2015.

- LUCAS, R. E. Econometric policy evaluation: a critique. Carnegie-Rochester Conference Series on Public Policy, v. 1, n. 1, p. 19-46, 1976.

- MACHADO, L.; PARREIRAS, M.; PEÇANHA, V. Avaliação de impacto do uso do Cartão BNDES sobre o emprego nas empresas de menor porte. Revista do BNDES, n. 36, p. 5-42, 2011.

- MACHADO, L.; ROITMAN, F. Os efeitos do BNDES PSI sobre o investimento corrente e future das firmas industriais. Revista do BNDES , n. 44, p. 89-122, 2015.

- MAITINO, A. Crédito direcionado e a transmissão da política monetária: estudo do impacto dos desembolsos do BNDES na curva IS. 2018. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2018.

- MANKIW, N. G. The macroeconomist as scientist and engineer. Journal of Economic Perspectives, v. 20, n. 4, p. 29-46, 2006.

- MODENESI, A. M.; MODENESI, R. L. Quinze anos de rigidez monetária no Brasil Pós-Plano real: uma agenda de pesquisa. Revista de Economia, v. 32, n. 3, 389-411, 2012.

- MUSACCHIO, A. et al. The role and impact of development banks: a review of their founding, focus and influence. Revised March 2017. Disponível em: Disponível em: http://people.brandeis.edu/~aldom/papers/The%20Role%20and%20Impact%20of%20Development%20Banks%20-%203-9-2017.pdf Acesso em: 12 jun. 2020.

» http://people.brandeis.edu/~aldom/papers/The%20Role%20and%20Impact%20of%20Development%20Banks%20-%203-9-2017.pdf - NAKAMURA, E.; STEINSSON, J. Identification in macroeconomics. Journal of Economic Perspectives , v. 32, n. 3, p. 59-86, 2018.

- NAKANE, M.; ANDRADE, A. A política monetária e o crédito direcionado. Valor Econômico, São Paulo, 4 ago. 2010.

- OLIMPIO, E. P. Política fiscal, crédito subsidiado e seus efeitos sobre a política monetária. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2015.

- PEREIRA, R. O. Ação do BNDES sobre o emprego formal: efeito nas empresas financiadas. Revista do BNDES , v. 14, n. 27, p. 27-42, 2007.

- REIFF, L. O. A.; SANTOS, G. A. G.; ROCHA, L. H. R. Emprego formal, qualidade de vida e o papel do BNDES. Revista do BNDES , v. 14, n. 27, p. 5-26, 2007.

- RODRIK, D. Economics rules: the rights and wrongs of the dismal science. New York: W. W. Norton Company, 2015.

- ROMER, D. Keynesian macroeconomics without the LM curve. Technical Report. Washington, DC: National Bureau of Economic Research, 2000.

- ROMER, P. The trouble with macroeconomics. NBER Working Paper, n. 7461, 2016.

- ROSA, R. M. Implicações macroeconômicas do BNDES. Dissertação (Mestrado em Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2015.

- SANTIN, R. R. M. Análise da Política de Crédito do BNDES em um Modelo DSGE. Dissertação (Mestrado em Finanças e Economia) - Escola de Economia de São Paulo, Fundação Getúlio Vargas, São Paulo, 2013.

- SCHWARTSMAN, A. Sobre Jabutis e Jabuticabas. Valor Econômico, São Paulo, 7 jul. 2011.

- SILVA, C. E. L. O impacto do BNDES Exim no tempo de permanência das firmas brasileiras no mercado internacional: uma análise a partir dos microdados. Planejamento e Políticas Públicas, n. 38, p. 9-35, 2012.

- SILVEIRA, I. O setor de bens de capital. In: SÃO PAULO, E. M.; KALACHE FILHO, J. (Orgs.). Banco Nacional de Desenvolvimento Econômico e Social 50 anos: histórias setoriais. Rio de Janeiro: BNDES, 2002.

- SOLOW, R. M. A contribution to the theory of economic growth. The Quarterly Journal of Economics , v. 70, n. 1, p. 65-94, 1956.

- SOLOW, R. M. et al. Building a science of economics for the real world. Serial No. 111-106. Committee on Science and Technology. Subcommittee on Investigations and Oversight. Washington, DC: Committee on Science and Technology, 2010.

- TELES, V. K. A Macroeconomia do BNDES. O Estado de São Paulo, São Paulo, 18 out. 2016.

- VIVACQUA, M. V. R. Política monetária e investimento no Brasil. Dissertação (Mestrado em Economia) - Pontifícia Universidade Católica do Rio de Janeiro, Rio de Janeiro, 2007.

-

1

As opiniões aqui expressas são pessoais e não refletem necessariamente a posição do BNDES. Os autores agradecem os comentários e sugestões de Fabio Giambiagi, Guilherme Tinoco, Gilberto Borça Jr e Victor Pina, bem como agradecem à excelente assistência de pesquisa de Gabriel Chianca.

-

2

A importância dos artigos de opinião nesse tema não pode ser ignorada, uma vez que foram bastante influentes para a condução da política pública referente ao BNDES, sobretudo quando da criação da TLP em substituição a TJLP.

-

3

Vale dizer que Perdigão (2018) pelo menos captura os efeitos de equilíbrio geral intrasetoriais, sendo, pois, um avanço em relação a Bonomo, Brito e Martins (2015BONOMO, M.; BRITO, R.; MARTINS, B. The after crisis government-driven credit expansion in Brazil: a firm level analysis. Journal of International Money and Finance, v. 55, p. 111-134, 2015.).

-

4

Talvez o leitor estranhe a ausência de um mercado monetário modelado de forma explícita em um artigo que busca tratar das consequências monetárias do BNDES. No entanto, o mercado monetário está implícito no modelo e a sua explicitação no artigo traria complexidade adicional sem agregar qualquer benefício para a finalidade pretendida.

-

5

Quando os preços são rígidos, a autoridade monetária sempre será capaz de alterar a taxa de juros real a partir da manipulação da taxa de juros nominal.

-

6

Isso ocorre porque, no arcabouço institucional do regime de metas de inflação, a taxa de juros de equilíbrio é endógena (ou seja, depende dos gastos autônomos) e a meta de inflação é exógena. Ou seja, o Banco Central deve colocar a taxa de juros no patamar requerido para o cumprimento da meta de inflação.

-

7

Esse passo também é necessário, pois a inserção da TJLP financiando investimentos terá impacto similar a uma mudança no investimento autônomo.

-

8

A TJLP nesse modelo constitui uma taxa real, tal qual a taxa de juros da política monetária. Como o modelo apresenta rigidez de preços no curto prazo, tanto a autoridade monetária quanto o BNDES sempre serão capazes de alterar suas taxas de juros reais a partir da manipulação de suas taxas de juros nominais. Além disso, cabe justificar a utilização da TJLP como taxa de juros exógena: embora a TJLP tenha tido uma regra de determinação formal, determinada pela meta de inflação e pelo prêmio de risco, esta não era seguida durante todo o período entre 1995 e 2017, sendo, na prática, uma taxa de juros exogenamente determinada pela política econômica. Há na literatura autores que modelaram a TJLP a partir de um redutor (mark down) em relação `a taxa de juros da política monetária, porém, acreditamos que essa opção está em desacordo com o fato estilizado apresentada na Figura 1, em que se pode observar diversas situações em que a Selic mudava no Brasil, mas a TJLP permanecia constante.

-

9

A potência da política monetária depende da sensibilidade do produto à taxa de juros do Banco Central e da sensibilidade da inflação ao produto. Como no modelo com BNDES a sensibilidade do produto à taxa de juros diminui, pode-se dizer que a potência da política monetária também diminui.

-

10

Importante deixar claro que nas equações 27 e 28, dividimos o lado direito por 2 apenas para que conseguíssemos chegar de forma simples à equação 33. Ou seja, trata-se simplesmente de uma conveniência algébrica. Além disso, não há razões para se supor que a equação comportamental do investimento para as firmas que se financiam no BNDES seja diferente daquelas que se financiam no mercado.

-

11

CLASSIFICAÇÃO JEL: D8; E22; E3; E60.

Datas de Publicação

-

Publicação nesta coleção

19 Abr 2021 -

Data do Fascículo

2021

Histórico

-

Recebido

18 Maio 2018 -

Aceito

23 Set 2020

Fonte: Elaboração própria com base em dados do BCB e BNDES.

Fonte: Elaboração própria com base em dados do BCB e BNDES.