Resumos

Os ativos intangíveis têm exercido um papel cada vez mais importante na criação de valor das empresas, especialmente porque são importantes fontes de vantagem competitiva. Por isso, torna-se essencial gerenciá-los adequadamente para que possam contribuir para o alcance do maior objetivo financeiro da empresa: o de maximizar a riqueza dos acionistas. Este artigo analisa a relação entre ativos intangíveis (especificamente marcas e patentes) e o valor de mercado das empresas brasileiras de capital aberto. Em geral, a importância da inovação para a criação de valor econômico parece evidente. Entretanto, a presente pesquisa mostra que as patentes não são significativas para a criação de valor das empresas brasileiras analisadas. Por sua vez, os resultados mostram que a quantidade de marcas está significativa e positivamente relacionada às duas variáveis de criação de valor analisadas neste artigo (o valor de mercado sobre valor contábil e o Q de Tobin).

Marcas; Patentes; Ativos intangíveis; Criação de valor; Capital intelectual

The intangible assets have been playing an important role in the firm's value creation, particularly because they are important sources of competitive advantage. Because of this increasing importance of intangible assets, it is essential to properly manage these assets in order to make the firm to reach its primary financial objective: the shareholder value maximization. This paper examines the relationship between intangible assets (specifically brands and patents) and the market value of Brazilian public companies. In general, the importance of innovation in the value creation of the companies seems to be evident. However, our research shows that, on one hand, patents are not significant to the value creation of Brazilian companies. On the other hand, results show that quantity of brands is significant and positively related to both proxies for value creation (market-to-book ratio and Tobin's Q).

Brands; Patents; Intangible assets; Value creation; Intellectual capital

Marcas, patentes e criação de valor

Brands, patents, and value creation

Chang Chuan TehI; Eduardo Kazuo KayoII; Herbert KimuraIII

IMestre em Administração de Empresas pela Universidade Presbiteriana Mackenzie (UPM), Gerente de Processos e Projetos da ADP Brasil, Rua Quatá, 707, casa 7, Vila Olímpia São Paulo SP CEP 04546-044, E-mail: chang.teh@terra.com.br

IIDoutor em Administração pela Universidade de São Paulo (USP), Professor adjunto associado da Universidade Presbiteriana Mackenzie (UPM), Rua Gabriel Duarte, 30, Vila Mazzei São Paulo SP CEP 02311-150, E-mail: eduardo@kayo.com.br

IIIDoutor em Administração pela Universidade de São Paulo (USP), Professor adjunto associado da Universidade Presbiteriana Mackenzie (UPM), Rua Santo Arcádio, 212, Brooklin São Paulo SP CEP 04707-110, E-mail: herbert.kimura@gmail.com

RESUMO

Os ativos intangíveis têm exercido um papel cada vez mais importante na criação de valor das empresas, especialmente porque são importantes fontes de vantagem competitiva. Por isso, torna-se essencial gerenciá-los adequadamente para que possam contribuir para o alcance do maior objetivo financeiro da empresa: o de maximizar a riqueza dos acionistas. Este artigo analisa a relação entre ativos intangíveis (especificamente marcas e patentes) e o valor de mercado das empresas brasileiras de capital aberto. Em geral, a importância da inovação para a criação de valor econômico parece evidente. Entretanto, a presente pesquisa mostra que as patentes não são significativas para a criação de valor das empresas brasileiras analisadas. Por sua vez, os resultados mostram que a quantidade de marcas está significativa e positivamente relacionada às duas variáveis de criação de valor analisadas neste artigo (o valor de mercado sobre valor contábil e o Q de Tobin).

Palavras-chave: Marcas; Patentes; Ativos intangíveis; Criação de valor; Capital intelectual.

ABSTRACT

The intangible assets have been playing an important role in the firm's value creation, particularly because they are important sources of competitive advantage. Because of this increasing importance of intangible assets, it is essential to properly manage these assets in order to make the firm to reach its primary financial objective: the shareholder value maximization. This paper examines the relationship between intangible assets (specifically brands and patents) and the market value of Brazilian public companies. In general, the importance of innovation in the value creation of the companies seems to be evident. However, our research shows that, on one hand, patents are not significant to the value creation of Brazilian companies. On the other hand, results show that quantity of brands is significant and positively related to both proxies for value creation (market-to-book ratio and Tobin's Q).

Keywords: Brands; Patents; Intangible assets; Value creation; Intellectual capital.

1 INTRODUÇÃO

No Brasil e no mundo, a importância dos ativos intangíveis tem crescido no que se refere a valor econômico. Esse fenômeno pode ser evidenciado pelo constante aumento (em média) do valor de mercado das empresas em relação ao seu valor tangível. Lev (2001), por exemplo, chama a atenção para o crescimento do índice Valor de Mercado sobre Valor Contábil das empresas norte-americanas a partir da década de 1980. Tomando-se por base as empresas listadas no S&P 500, esse índice subiu de 1 para 6 entre o início dos anos 1980 e o ano de 2001. Isso significa que, em média, o valor econômico dessas empresas pode ser seis vezes maior que o valor contábil de máquinas, equipamentos, capital de giro e outros ativos tangíveis. Um dos fatores que podem causar esse descolamento de valores é o conjunto de ativos intangíveis ou, em última análise, do que genericamente é chamado de conhecimento.

Segundo Nonaka (1991), numa economia marcada pela incerteza, o conhecimento é a única fonte segura e duradoura de vantagem competitiva. Assim, a fonte de riqueza e do valor econômico das empresas não está mais na produção de bens materiais, mas na criação e utilização dos ativos intangíveis (GOLDFINGER apud Cañibano et al., 2000). Nas duas últimas décadas, segundo Cañibano et al. (2000), para manter a posição competitiva e assegurar a sua viabilidade, as empresas têm respondido com investimentos em recursos humanos, tecnologia da informação, pesquisa e desenvolvimento (P&D), terceirização e publicidade, e, em complemento, segundo Lev (2001), pelo fortalecimento na ênfase da inovação como maior fonte de vantagem competitiva.

A inovação é um importante ativo intangível. Ele gera vantagens competitivas sustentáveis que permitem erguer barreiras contra algumas das ameaças competitivas. Um exemplo típico é o caso da indústria farmacêutica, na qual as patentes de novos medicamentos criam uma espécie de monopólio provisório e impedem a ação dos concorrentes. Assim, a capacidade de inovação propicia vantagens competitivas sustentáveis que potencializam a criação de valor das empresas.

Hall (2000) sugere que os ativos intangíveis derivados da pesquisa e do desenvolvimento, como as patentes, são valorizados pelo mercado financeiro. Portanto, é de grande importância, do ponto de vista acadêmico, analisar a influência que esses ativos exercem sobre a criação de valor das empresas. Entretanto, no Brasil, os investimentos em P&D nem sempre são divulgados pelas empresas, o que dificulta uma análise agregada no mercado nacional. Contudo, os resultados do processo de inovação podem ser traduzidos em parte pelas patentes e marcas.

Assim, as inovações, tanto aquelas que resultam em patentes quanto em marcas, correspondem a uma categoria importante dos ativos intangíveis que podem ajudar na sustentação e viabilização econômica das empresas. Este artigo busca responder ao seguinte problema de pesquisa: qual é a relação entre os ativos intangíveis e o valor de mercado das empresas de capital aberto no mercado brasileiro? O objetivo geral é verificar se as marcas e patentes contribuem para a criação de valor das empresas brasileiras.

2 FUNDAMENTAÇÃO TEÓRICA

2.1 Ativos intangíveis

Conforme Hendriksen e Van Breda (1999, p. 286), qualquer tipo de ativo deve proporcionar benefícios econômicos futuros prováveis, inclusive os ativos intangíveis. De forma semelhante, Lev (2001) considera ativos intangíveis como direitos a benefícios futuros que não possuem uma materialização física ou financeira, como a patente, a marca, ou uma estrutura organizacional singular.

Para Lev (2001), são três os tipos de ativos intangíveis: as inovações, a estrutura organizacional exclusiva e os recursos humanos. Em geral, os ativos intangíveis resultam da interação desses três fatores, e seus efeitos são incorporados em ativos tangíveis. Por exemplo, o lançamento de um novo remédio por uma empresa farmacêutica é decorrente de investimentos em pesquisas (inovação), disponibilidade de laboratórios (estrutura organizacional) e pesquisadores capacitados (recursos humanos), cujo resultado se manifesta numa pílula ou solução (tangível).

As características dos ativos intangíveis, de acordo com Sanchez et al. (2000), aparentemente atendem aos critérios propostos por Barney (1995), para quem os recursos devem ser valiosos, difíceis de imitar e raros. Assim, os ativos intangíveis podem conferir uma importante vantagem competitiva às empresas, protegendo-as das ameaças de atuais ou novos concorrentes e possibilitando a manutenção e expansão no mercado de atuação. Além disso, ativos intangíveis, como marcas e patentes, podem gerar valiosas opções reais.

2.1.1 Ativos de inovação

O processo de pesquisa e desenvolvimento pode gerar inúmeras patentes, marcas, processos inovadores, know-how etc, o que Edvinsson e Malone (1998) denominam capital de inovação. Roos et al. (1997, p. 39) consideram que a inovação é uma habilidade do ser humano em, com base no conhecimento prévio, gerar novos conhecimentos, fundamental para a renovação da empresa e chave para a criação do sucesso sustentável.

A capacidade de inovação pode ser analisada sob dois prismas diferentes: pelos valores de entrada do processo, como despesas e quantidade de funcionários em P&D, e pelos valores de saída do processo, como patentes, fórmulas, marcas, melhorias na eficiência dos processos etc. Freqüentemente, as despesas com P&D são utilizadas como indicadores de inovação. Contudo, gastos com P&D podem não ser bom indicador da eficácia do processo de inovação, mas da disposição e orientação estratégica da empresa em inovar. Assim, Cañibano et al. (2000) propõem adotar a produção e citações de patentes como indicadores de inovação, já que são resultados dos processos de inovação.

Em pesquisa com empresas americanas e britânicas, Hall (2000) utiliza quantidade e citações de patentes e estoque de P&D como indicadores de ativos de inovação. Conclui que a variável de quantidade de patentes possui fraca correlação com o valor de mercado e que a variável citações de patentes possui relação muito mais forte. A despeito das divergências, a conclusão mais importante é que o mercado financeiro valoriza os ativos de inovação.

A concessão da patente confere exclusividade de exploração ao autor, impedindo a produção e uso dos produtos e processos decorrentes da patente por terceiros durante determinado período. Assim, no entendimento de Griliches (1990), as patentes correspondem a um monopólio temporário que têm o objetivo de estimular as invenções e o progresso tecnológico.

Outro ponto a destacar é a questão de barreiras impostas pelas patentes. Porter (1986) afirma que a tecnologia patenteada do produto confere às empresas vantagens de custos que não podem ser igualadas pelos novos concorrentes potenciais. Uma vez que a proteção legal concedida pela patente não é perene, a empresa que não inova continuamente pode ser superada por aquelas que conseguem inovar em produtos e processos substancialmente novos. Deve-se destacar ainda que as patentes também criam uma barreira contra a imitação.

2.1.2 Ativos de relacionamento

Os ativos de relacionamento podem ser entendidos como a capacidade de criar e desenvolver relações duradouras com clientes, fornecedores, parceiros, acionistas e outros stakeholders, mediante marcas, contratos, direitos comerciais, entre outros. Neste trabalho, enfatiza-se o ativo de relacionamento com o cliente.

O ativo de relacionamento com os clientes é denominado por Stewart (1998, p. 69) como capital do cliente e definido como o valor dos relacionamentos de uma empresa com as pessoas com as quais faz negócios. Low e Kalafut (2003) consideram o relacionamento com clientes uma categoria de ativos intangíveis que engloba gerenciamento de marca, serviços a clientes e muitas outras facetas de uma operação comercial, todas inter-relacionadas.

Os clientes são fontes de receita da empresa, e, conseqüentemente, o seu relacionamento influencia os resultados financeiros. Galbreath (2002), comentando a pesquisa realizada por Bhote, destaca que conquistar novos clientes custa cinco a sete vezes mais que manter o cliente atual, reduzir a deserção de clientes em 5% pode aumentar os lucros entre 30% a 85% e aumentar a retenção de clientes em 2% equivale ao corte de 10% nas despesas operacionais.

O relacionamento resulta da experiência dos clientes com a empresa. Assim, conquistar a lealdade e aumentar a freqüência de compras do cliente implica oferecer maior qualidade de atendimento, serviços e produtos, criar uma reputação (respeito ao meio ambiente, práticas éticas, responsabilidade social etc.) valorizada pelo cliente que o impulsiona a comprar os produtos da empresa e diferenciar-se dos concorrentes por meio de marcas.

A marca, categorizada como um ativo de relacionamento com o cliente, proporciona vantagem competitiva, quando bem gerenciada, e serve como instrumento para a empresa se diferenciar dos concorrentes ou conquistar e fidelizar o cliente. Dessa forma, a marca possibilita a criação de valor para as empresas por meio do aumento de vendas, influenciando, conseqüentemente, o valor de mercado da empresa.

2.2 Criação de valor

Existem, pelo menos, três tipos de valores associados a uma empresa, a saber: valor contábil, intrínseco e de mercado. O valor contábil é apurado com base nas informações contábeis e deve ser utilizado com critério, uma vez que estas são baseadas em custos históricos e, segundo Cerbasi (2003), divergentes dos valores de mercado, pois não consideram a inflação e a curva de obsolescência. O valor intrínseco, por sua vez, é baseado no fluxo de caixa que um investidor espera receber no futuro (SHARPE et al., 1995).

O valor de mercado das empresas de capital aberto é calculado como o produto do valor unitário da ação com a quantidade de ações. Frezatti (2003) ressalta que o valor de mercado corresponde a uma aproximação, porque, numa transação efetiva de venda, pode haver prêmios de difícil determinação. Procianoy e Antunes (2001) afirmam que o nível do preço das ações é resultado da interação das forças de oferta e demanda no mercado de capitais, influenciado por fluxo de lucros esperados, grau de incerteza do investidor na estimativa dos lucros futuros e taxa de desconto adotada no cálculo do valor presente dos lucros esperados, entre outros fatores.

A chave para a criação de valor das empresas consiste no gerenciamento do seu valor intrínseco. Copeland et al. (2002) afirmam que criar valor é obter retornos sobre o capital investido superiores ao custo de oportunidade do capital. Para tanto, os autores consideram que a empresa deve escolher estratégias de forma que maximize o valor presente dos fluxos de caixa previstos ou o lucro econômico. A escolha dessas estratégias depende da identificação dos fatores ou direcionadores de criação de valor da empresa.

McTaggart et al. (1994) definem os direcionadores de valor como os processos e as capacidades-chave que habilitem a empresa a gerar e sustentar estratégias de alto valor durante todo o tempo. A identificação dos direcionadores de valor permite compreender como o valor é criado e, conseqüentemente, estabelecer as formas de maximizá-lo. Isso também permite a devida priorização e alocação otimizada dos recursos (COPELAND et al., 2002).

Para Rappaport (2001), a criação de valor para o acionista é essencialmente o resultado das decisões de gestão: operacionais, de investimento e financiamento. Decisões operacionais, como política de preços, carteira de produtos, distribuição, estratégias de vendas, entre outras, influenciam os direcionadores de valor (como a taxa de crescimento de vendas, a margem de lucro operacional e a alíquota de imposto de renda). Já as decisões de investimento, como expansão da capacidade de produção e aumento do nível de estoques, se refletem em direcionadores de valor como investimento em capital de giro e ativos permanentes. As decisões de financiamento influenciam os direcionadores custo e estrutura de capital.

2.3 Intangíveis e criação de valor: evidências empíricas

Várias pesquisas empíricas analisam a relevância dos ativos intangíveis e sua influência sobre a criação de valor das empresas. A maioria dessas pesquisas procura estudar a relação existente entre o valor de mercado das empresas e os diversos tipos de intangíveis, estes representados por variáveis como despesas com pesquisa e desenvolvimento, treinamento, propaganda, quantidade de patentes concedidas etc., pressupondo-se que essas variáveis representem a magnitude do valor econômico dos diversos intangíveis. As despesas com treinamento, por exemplo, podem estar associadas ao valor do capital humano e as despesas com propaganda, ao valor da marca.

Megna e Klock (1993) estudam a influência de dois tipos de ativo intangível (as despesas com pesquisas e desenvolvimento e a quantidade de patentes concedidas) sobre o índice Q de Tobin no setor de semicondutores. A pesquisa mostra uma relação positiva entre as variáveis, o que significa que os dois ativos intangíveis exercem papel importante na criação de valor das empresas estudadas.

Deng et al. (1999) também estudam a influência das patentes sobre o valor das empresas. Quatro variáveis relacionadas à patente são analisadas: 1. a quantidade de patentes, que resulta da quantidade de patentes concedidas por ano à empresa; 2. o impacto da citação, uma medida relativa da quantidade de citações que uma patente recebe em patentes subseqüentes; 3. a ligação com a ciência, que indica o número de referências científicas registradas na patente, ou seja, quanto maior for a quantidade de artigos científicos referenciados pela patente, maior será sua aproximação com a ciência pura; e 4. duração do ciclo tecnológico, que indica a média de tempo entre o ano de concessão da patente e o ano das patentes referenciadas. Nesse caso, ciclos mais longos refletem a ligação da empresa com tecnologias antigas. O setor de eletrônicos, por exemplo, que apresenta constantes inovações, tem um ciclo de três a quatro anos, enquanto setores que apresentam mudanças mais lentas, como o de construção de navios, têm um ciclo de quinze anos. Como esperado, os resultados mostram uma relação positiva e estatisticamente significativa entre as três primeiras variáveis (quantidade de patentes, impacto da citação e ligação com a ciência) com a criação de valor. Outro resultado esperado é a relação negativa entre o ciclo tecnológico e a criação de valor.

Especificamente em relação à influência das marcas, Barth et al (1998) encontram evidências de que esses intangíveis são de grande importância para a criação de valor. Com base na pesquisa anual das marcas mais valiosas do mundo que a Interbrand (consultoria de origem inglesa especializada em valoração de marcas) divulga anualmente, os ativos intangíveis mostram uma forte associação entre o valor das marcas e o valor de mercado das empresas. Análises adicionais também mostram que o valor das marcas apresenta relação positiva e estatisticamente significtiva com despesas com propaganda, margem operacional da marca e participação de mercado da marca (variáveis consideradas, por outros estudos, representativas do valor da marca).

Outras pesquisas analisam a influência das despesas com propaganda e com pesquisa e desenvolvimento. Chauvin e Hirschey (1993), por exemplo, apresentam resultados que indicam influências positivas e significativas sobre o valor de mercado das empresas.

Essas são apenas algumas das pesquisas que analisam, direta ou indiretamente, o importante papel que os ativos intangíveis exercem sobre o processo de criação de valor.

3 PROCEDIMENTOS METODOLÓGICOS

3.1 Método, plano amostral e levantamento dos dados

Esta pesquisa pode ser caracterizada como descritiva e quantitativa, uma vez que procura analisar a relação entre ativos intangíveis e o valor de mercado das empresas, cujas variáveis e tratamento são quantitativos.

A população da pesquisa é composta por empresas de capital aberto que possuem ações negociadas na Bolsa de Valores de São Paulo (Bovespa) cujas informações econômico-financeiras relativas a 2003 estejam contidas na fonte secundária economática.

A amostra é não probabilística. São excluídas as empresas dos setores bancos e finanças, fundos, energia elétrica e telecomunicações, de acordo com a classificação atribuída pela economática. A justificativa para excluir da análise os setores bancos e finanças e fundos deve-se às regulamentações específicas desses setores. Já os setores de energia elétrica e telecomunicações são excluídos por cuasa de sua recente privatização, da qual decorre a possibilidade de as marcas e patentes ainda não terem sido transferidas, impedindo de forma clara a determinação de sua quantidade.

Dessa forma, a amostra é constituída de 216 empresas dos setores: agropecuário e pesca, alimentos e bebidas, comércio, construção, eletroeletrônicos, minerais não metálicos, mineração, máquinas industriais, outros, papel e celulose, petróleo e gás, química, siderurgia e metalurgia, têxtil, transportes e serviços, veículos e peças, segundo classificação da economática.

Os dados utilizados são provenientes de fontes secundárias. As informações econômico-financeiras referentes ao ano de 2003 são obtidas da base de dados economática. Já as informações de patentes e marcas são obtidas da Base de Pedidos de Patente e Desenho Industrial e da Base de Marcas, disponíveis na página eletrônica institucional do Instituto Nacional e Propriedade Industrial (Inpi).

3.2 Operacionalização das variáveis

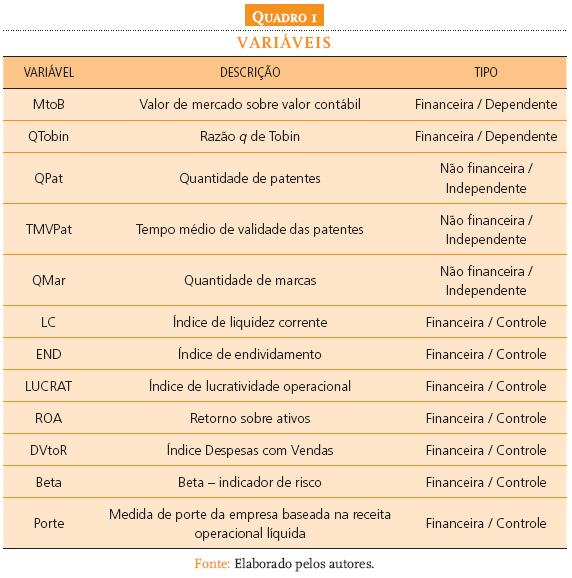

As variáveis mensuradas estão relacionadas no Quadro 1, com suas siglas e descrições. As variáveis também são classificadas por tipos, sendo duas variáveis financeiras dependentes, três variáveis não financeiras independentes e sete variáveis financeiras de controle.

3.2.1 Variáveis dependentes

São selecionadas e analisadas, separadamente, duas variáveis dependentes: a variável valor de mercado sobre valor contábil (MtoB, baseado na expressão inglesa market-to-book ratio) e a variável q de Tobin (QTobin).

A variável MtoB é calculada pela razão do valor de mercado com o valor contábil, conforme a Equação 1. O valor de mercado é extraído da economática e calculado como a cotação multiplicada pela quantidade de ações calculadas da empresa. Já o valor contábil corresponde ao valor do patrimônio líquido da empresa.

A justificativa para a adoção da variável MtoB, além do fato de ser um indicador do valor de mercado da empresa, é a característica relativa da medida, o que permite comparações entre empresas, independentemente do seu tamanho. Quando o valor MtoB é maior que 1, significa que o mercado percebe o potencial de criação de riquezas da empresa, e, segundo Ross et al. (2002), a empresa tem tido sucesso em suas decisões de investimento; caso contrário, houve destruição de riqueza.

Considerando que o valor de mercado de uma empresa é composto pelo valor de mercado das ações mais o valor de mercado das dívidas e dividido pelo valor de reposição de seus ativos físicos, chega-se ao quociente q de Tobin.

O q de Tobin é utilizado, entre outros autores, por Megna e Klock (1993) como representativo da criação de valor. O q de Tobin adotado pela presente pesquisa é a aproximação proposta por Chung e Pruitt (1994), conforme a Equação 2.

onde:

Valor da empresa = (Cotação* Quantidade Total Ações Calculadas) + Debêntures de Curto e Longo Prazos + Financiamentos de Curto e Longo Prazos + Adiantamentos de Contrato Câmbio - Disponibilidade e Investimentos de Curto Prazo.

AT = ativos totais.

3.2.2 Principais variáveis independentes

As principais variáveis independentes desta pesquisa são relativas aos ativos intangíveis, especificamente os ativos de inovação e os de relacionamento. Os indicadores selecionados para a variável ativos de inovação são quantidade de patentes por empresa (QPat) e tempo médio de validade das patentes da empresa (TMVPat). Para a família de ativos de relacionamento, a variável selecionada é a quantidade de marcas por empresa (QMar).

A variável quantidade de patentes (QPat), um dos indicadores da variável ativos de inovação, é a soma das patentes de invenção, dos modelos de utilidade e dos desenhos industriais sob a posse da empresa, vigentes em 31 de dezembro de 2003.

Somente são consideradas as patentes vigentes, ou seja, aquelas cujos pedidos foram concedidos e não ultrapassaram a data legal de concessão. No caso específico do desenho industrial, é considerado somente o prazo legal sem a renovação, apesar de existir o direito. Isso decorre da falta de atualização dos registros, implicando uma limitação operacional da pesquisa.

São consideradas somente aquelas patentes em que o nome do requerente seja o nome da empresa ou relacionado a este. Isso porque algumas patentes podem ter sido emitidas para representantes, nomes antigos da empresa e outros motivos que impedem a correta identificação.

Como limitação da variável, não há distinção no valor econômico das patentes, porque nem todas as patentes geradas resultam em novos produtos ou processos que agreguem valor à empresa, conforme discutido anteriormente. Assim, apesar de algumas patentes serem mais valiosas que outras, tal distinção não faz parte dos objetivos da pesquisa.

O tempo médio de validade das patentes (TMVPat) é considerado como o período compreendido de 1º de janeiro de 2004 (data de referência da pesquisa) até a data máxima de concessão da vigência atual (a data máxima de concessão corresponde à data de depósito mais o prazo de vigência), independentemente de a propriedade industrial possuir a possibilidade de renovação ou não. Exemplificando: uma patente com data de depósito de 1º de julho de 1999 possui um tempo de validade restante de 15,5 anos, uma vez que a patente expira em vinte anos após a data de depósito, ou seja, em 1º de julho de 2019. É calculada a média do tempo de validade para todas as patentes, modelos de utilidade e desenhos industriais para cada empresa, em anos.

A variável quantidade de marcas (QMar), o indicador da variável ativo de relacionamento, é determinada pela soma das marcas registradas da empresa vigentes em 1º de janeiro de 2004, independentemente da sua apresentação. Portanto, a quantidade de marcas da empresa é a soma da quantidade de marcas registradas nominativas, figurativas, nominais e tridimensionais.

Uma limitação a ser destacada é o fato de não haver distinção do valor entre as marcas de uma empresa, uma vez que empresas com maior quantidade de marcas valiosas tendem a ter maior valor de mercado, distinção não tratada nesta pesquisa.

3.2.3 Variáveis de controle

As variáveis econômico-financeiras são tratadas na análise como variáveis de controle. A seleção das variáveis é baseada na possível influência que exercem nas variáveis dependentes MtoB e q de Tobin.

-

Índice de liquidez corrente (LC): o ativo circulante é constituído pelos ativos que a empresa pode converter em disponibilidades no curto prazo. Os passivos circulantes consistem em pagamentos que a empresa espera fazer também no curto prazo. A razão entre os ativos circulantes e os passivos circulantes é denominada índice de liquidez corrente e é expressa na Equação 3.

O índice de liquidez corrente é uma medida de solvência no curto prazo e mostra a capacidade da empresa em honrar suas obrigações financeiras de curto prazo (ROSS et al., 2002). Kayo (2002, p. 65) afirma que

-

Índice de endividamento (END): o endividamento mede o nível de utilização do capital de terceiros e é calculado pela razão das dívidas financeiras brutas sobre o valor dos ativos totais da empresa, conforme a Equação 4:

O índice END fornece informações referentes à proteção dos credores contra a insolvência e à capacidade de obtenção de financiamento adicional pelas empresas, tendo em vista o aproveitamento de oportunidades de investimento potencialmente atraentes (RoSs et al., 2002).

-

Índice de lucratividade operacional (LUCRAT): a receita líquida corresponde ao faturamento bruto menos o imposto de renda. O lucro operacional é o lucro antes das despesas financeiras (juros) e do imposto de renda. A razão do lucro operacional pela receita líquida, conforme Equação 5, é uma medida da lucratividade da empresa.

O índice de lucratividade operacional é um indicador da eficiência das atividades da empresa, pois reflete a capacidade da empresa em fazer um produto ou prestar um serviço a custo baixo ou a preço elevado.

-

Retorno sobre os ativos (ROA): o retorno sobre os ativos é um indicador da eficácia com que os gestores empregam os recursos da empresa. É calculado pela razão entre lucro líquido e total dos ativos (Equação 6), sendo este último a média dos ativos no início e final do período considerado.

-

Índice de despesas com vendas (DVtoR): o índice de despesas com vendas é calculado pela razão entre despesas com vendas e a receita líquida (Equação 7), cujo objetivo é medir a eficácia dos gastos com atividades relacionados a vendas, como promoção, distribuição e manutenção da marca.

Titman e Wessels (1988) consideram que empresas que oferecem produtos únicos, caso típico dos produtos protegidos por patentes e marcas, necessitam de maiores investimentos em propaganda e exigem maiores gastos para promover e vender seus produtos. Amir e Lev (1996) utilizaram a razão despesas em vendas, geral e administrativas sobre receita de vendas e encontraram uma relação positiva e significativa com a razão valor de mercado sobre valor contábil das empresas do setor de celulares dos Estados Unidos.

-

Beta: utiliza-se modelo de precificação de ativos, mais conhecido como CAPM (

capital asset pricing model). O coeficiente beta é um indicador de risco sistemático das empresas e pode ser entendido como a sensibilidade do ativo em relação aos movimentos do mercado (SHARPE et al., 1995). Os dados do beta são obtidos da economática e sua fórmula é apresentada na Equação 8.

onde:

σi,M = covariância entre o retorno do ativo i e do índice de mercado;

σM = variância de retornos do índice de mercado.

-

Porte: Riahi-Belkaoui (2003) justifica a adoção do porte da empresa na avaliação do seu impacto na criação de valor pelas influências das economias de escala, do poder de monopólio e do poder de barganha. O porte da empresa é representado pelo ln da receita operacional líquida.

3.3 Tratamento dos dados

3.3.1 Análise de regressão múltipla

Com a aplicação da análise de regressão múltipla, pretende-se verificar a relação existente entre (1) a variável valor de mercado sobre valor contábil (MtoB) com as variáveis explicativas propostas neste trabalho, a saber: quantidade de patentes, tempo médio de validade das patentes, quantidade de marcas e as variáveis econômico-financeiras; e (2) a variável q de Tobin (QTobin) com as mesmas variáveis explicativas.

O modelo de regressão linear adotado na análise da relação entre valor de mercado sobre valor contábil (MtoB) e as variáveis explicativas é dado pela Equação 9.

Na análise da relação entre o q de Tobin (QTobin) e as variáveis explicativas, o modelo de regressão linear adotado é dado pela Equação 10.

No tratamento dos dados, é utilizado o método enter com o objetivo de analisar a relação das variáveis dependentes com todas as variáveis independentes e o método stepwise para avaliar a relação das variáveis dependentes com as variáveis independentes mais significativas.

4 RESULTADOS DA PESQUISA

A Tabela 1 mostra, resumidamente, os principais resultados da pesquisa. De forma geral, a variável quantidade de patentes não apresenta significância estatística em nenhum dos modelos processados. Isso significa que a patente não contribui para a criação de valor das empresas brasileiras analisadas, o que pode ter uma explicação estrutural. No Brasil, ao contrário de outros países mais desenvolvidos, é muito baixo o nível de investimento em pesquisa e desenvolvimento. Em última análise, isso se traduz em uma baixa quantidade de patentes produzidas pelas empresas nacionais, independentemente do setor em que atuam.

A marca, por sua vez, parece exercer um papel importante na criação de valor. Em todos os modelos analisados, a variável quantidade de marcas tem relação positiva e significativa com a variável dependente (tanto o valor de mercado sobre valor contábil quanto o q de Tobin). A seguir, encontram-se análises mais detalhadas sobre os modelos processados.

O modelo 1 apresenta os resultados da análise de regressão pelo método stepwise, tendo como variável dependente o valor de mercado sobre valor contábil (MtoB). Nesse caso, os resultados mostram que as variáveis quantidade de marcas (QMar) e tempo médio de validade das patentes (TMVPat), além da variável de controle lucratividade (LUCRAT), apresentam relação significante com a variável MtoB.

As variáveis LUCRAT e QMar apresentam relações significativas e positivas, e a última corrobora o pressuposto de que quanto maior a quantidade de marcas de uma empresa, maior é o seu valor de mercado. A variável TMVPat também apresenta relação significativa. Entretanto, a sua relação com MtoB é negativa, contrapondo a hipótese de que quanto maior o TMVPat, maior é o valor de mercado da empresa.

Ao contrário do esperado, a variável QPat não apresentou relação significativa com MtoB, isto é, os resultados indicam que a quantidade de patentes produzidas não influencia o valor de mercado da empresa. As demais variáveis não apresentam relações significativas.

O modelo 2 apresenta os resultados da análise de regressão pelo método enter, tendo como variável dependente o valor de mercado sobre valor contábil (MtoB). Os resultados obtidos foram semelhantes ao do modelo 1. As variáveis QMar e LUCRAT apresentam relações significativas e positivas; a variável TMVPat, relação significativa e negativa; e a variável QPat não apresenta relação significativa.

Vários estudos de ativos intangíveis adotam o quociente Q de Tobin como medida de valor de mercado. Assim, também testamos os mesmos modelos, mas tendo como variável dependente o Q de Tobin. Os resultados obtidos pelo método stepwise (modelo 3) mostram que as variáveis índice de endividamento (END), índice de lucratividade (LUCRAT), quantidade de marcas (QMar) e o beta apresentam relação significativa com a variável QTobin. Mais uma vez, as variáveis LUCRAT e QMar apresentam relação significativa e positiva com a variável QTobin. A variável beta possui relação significativa e negativa, o que mostra que quanto menor a volatilidade da empresa, maior o seu valor de mercado, corroborando a teoria financeira. A variável QPat, novamente, não apresentou relação significativa com o valor de mercado. Ao contrário dos modelos 1 e 2, o TMVPat não apresentou relação significativa, indicando que não há relação significante entre o tempo médio de validade das patentes e o valor de mercado.

O modelo 4 apresenta os resultados da análise de regressão pelo método enter, tendo como variável dependente o Q de Tobin. As variáveis END, LUCRAT, QMar, beta e DVtoR apresentam relações significantes. As variáveis LUCRAT e QMar apresentam relações positivas com a variável QTobin e a variável beta apresenta relação negativa, o que reforça os resultados obtidos no processamento pelo método stepwise. Entretanto, a variável DVtoR aparece com relação significativa e negativa, talvez porque uma despesa com vendas menor indique uma maior eficiência operacional do processo de vendas da empresa. As demais variáveis não apresentam significância nos seus coeficientes.

5 CONSIDERAÇÕES FINAIS

A importância da inovação na criação de valor das empresas parece ser consenso entre os estudiosos do tema. Contudo, pesquisas sobre a influência das patentes e marcas no valor de mercado das empresas, sobretudo no Brasil, ainda não são conclusivas.

O objetivo deste artigo era analisar a relação entre ativos intangíveis e o valor de mercado das empresas de capital aberto no mercado brasileiro, com ênfase na análise dos ativos de inovação, especificamente as patentes, e nos ativos de relacionamento, especificamente as marcas.

Os esforços em inovar e estabelecer uma conexão com os clientes criam valor para a empresa. A questão é se o mercado reconhece tais esforços, traduzindo em um maior valor de mercado da empresa. Os resultados da análise de regressão indicam que a quantidade de marcas possui relação positiva com o valor de mercado das empresas. Várias pesquisas com marcas tentam relacionar o seu valor estimado com o valor de mercado da empresa, diferenciando as marcas mais valiosas. Neste artigo, procurou-se estabelecer a relação entre os esforços da empresa na criação de novas marcas e, conseqüentemente, de produtos associados a elas, com a criação de valor de mercado da empresa.

Contrapondo as hipóteses, a quantidade de patentes não apresenta relação significativa com o valor de mercado das empresas brasileiras. Isso pode ser reflexo de questões estruturais que envolvem os investimentos em P&D no Brasil. Ao contrário de outros países mais desenvolvidos, no Brasil é muito baixo o nível de investimento em pesquisa e desenvolvimento. Como resultado, uma quantidade baixa de patentes é produzida pelas empresas nacionais.

Deng et al. (1999) consideram que os atributos de patentes ainda são raramente utilizados na análise de investimentos, o que pode indicar a necessidade de mais pesquisas para avaliar se tais atributos podem ser utililizados como direcionadores de valor das empresas.

Espera-se que os resultados desta pesquisa contribuam para uma melhor compreensão dos ativos intangíveis e de sua influência, principalmente das patentes e marcas, na criação de valor das empresas, levando a novas pesquisas sobre ativos intangíveis e gestão de inovação em um contexto estratégico, visando à criação de valor das empresas e, principalmente, para os acionistas.

TRAMITAÇÃO

Recebido em 23/1/2007

Aprovado em 1/4/2007

- AMIR, E.; LEV, B. Value-relevance of nonfinancial information: the wireless communications industry. Journal of Accounting & Economics, Amsterdan, v. 22, n. 1-3, p. 3-30, Aug./Dec. 1996.

- BARNEY, J. B. Looking inside for competitive advantage. Academy of Management Executive, Briarcliff Manor, v. 9, n. 4, p. 49-61, Nov. 1995.

- BARTH, M. E. et al. Brand values and capital market valuation. Review of Accounting Studies, Boston, v. 3, n. 1-2, p. 41-68, 1998.

- CAÑIBANO, L.; GARCÍA-AYUSO, M.; SANCHEZ, P. Accounting for intangibles: a literature review. Journal of Accounting Literature, Gainesville, v. 19, p. 102-130, 2000.

- CERBASI, G. P. Metodologias para determinação do valor das empresas: uma aplicação no setor de geração de energia hidrelétrica. 2003. Dissertação (Mestrado em Administração)Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, 2003.

- CHAUVIN, K. W.; HIRSCHEY, M. Advertising, R&D expenditures and the market value of the firm. Financial Management, Tampa, v. 22, n. 4, p. 128-140, Winter 1993.

- CHUNG, K. H.; PRUITT, S. W. A simple approximation of Tobin´s q. Financial Management, Tampa, v. 23, n. 3, p. 70-74, Autumn 1994.

- COPELAND, T.; KOLLER, T.; MURRIN, J. Avaliação de empresas valuation: calculando e gerenciando o valor das empresas. 3. ed. São Paulo: Makron Books, 2002.

- DENG, Z.; LEV, B.; NARIN, F. Science and technology as predictors of stock performance. Financial Analysts Journal, Charlottesville, v. 55, n. 3, p. 20-32, 1999.

- EDVINSSON, L.; MALONE, M. S. Capital intelectual: descobrindo o valor real de sua empresa pela identificação de seus valores internos. São Paulo: Makron Books, 1998.

- FREZATTI, F. Gestão de valor na empresa: uma abordagem abrangente do valuation a partir da contabilidade gerencial. São Paulo: Atlas, 2003.

- GALBREATH, J. Twenty-first century management rules: the management of relationships as intangible assets. Management Decision, London, v. 40, n. 1-2, p. 116-126, 2002.

- GRILICHES, Z. Patent statistics as economic indicators: a survey. Journal of Economic Literature, Nashville, v. 28, n. 4, p. 1661-1707, Dec. 1990.

- HALL, B. H. Innovation and market value. In: BARRELL, R.; MASON, G.; O'MAHONY, M. (Ed.). Productivity, innovation and economic performance Cambridge: Cambridge University Press, 2000. p. 177-198.

- HENDRIKSEN, E. S.; VAN BREDA, M. F. Teoria da contabilidade São Paulo: Atlas, 1999.

- INSTITUTO NACIONAL DE PROPRIEDADE INDUSTRIAL (INPI). O que é patente? Disponível em: <http://www.inpi.gov.br/>. Acesso em: 16 fev. 2004.

- KAYO, E. K. A estrutura de capital e o risco das empresas tangível e intangível-intensivas: uma contribuição ao estudo da valoração das empresas. 2002. Tese (Doutorado em Administração)Faculdade de Economia, Administração e Contabilidade, Universidade de São Paulo, São Paulo, 2002.

- LEV, B. Intangibles: management, measurement, and reporting. Washington: Brookings Institution, 2001.

- LOW, J.; KALAFUT, P. C. Vantagem invisível: como os intangíveis conduzem o desempenho da empresa. Porto Alegre: Bookman, 2003.

- McTAGGART, J. M.; KONTES, P. W.; MANKINS, M. C. The value imperative: managing for superior shareholder returns. New York: The Free Press, 1994.

- MEGNA, P.; KLOCK, M. The impact of intangible capital on Tobin´s q in the semiconductor industry. The American Economic Review, Nashville, v. 82, n. 2, p. 265, May 1993.

- NONAKA, I. The knowledge-creating company. Harvard Business Review, Boston, v. 69, n. 6, p. 96-104, Nov./Dec. 1991.

- PORTER, M. E. Estratégia competitiva: técnicas para análise de indústrias e da concorrência. Rio de Janeiro: Campus, 1986.

- PROCIANOY, J. L.; ANTUNES, M. A. Os efeitos das decisões de investimento das empresas sobre os preços de suas ações no mercado de capitais. In: XXV ENCONTRO DA ASSOCIAÇÃO NACIONAL DE PÓS-GRADUAÇÃO E PESQUISA EM ADMINISTRAÇÃO, 2001, Campinas. Anais... Campinas: Anpad, 2001.

- RAPPAPORT, A. Gerando valor para o acionista: um guia para administradores e investidores. São Paulo: Atlas, 2001.

- Riahi-Belkaoui, A. Intellectual capital and firm performance of US multinational firms. Journal of Intellectual Capital, Bradford, v. 4, n. 2, p. 215-226, 2003.

- ROOS, J. et al.. Intellectual capital London: MacMillan, 1997.

- ROSS, S. A.; WESTERFIELD, R. W.; JAFFE, J. F. Administração financeira 2. ed. São Paulo: Atlas, 2002.

- SANCHEZ, P.; CHAMINADE, C.; OLEA, M. Management of intangibles: an attempt to build a theory. Journal of Intellectual Capital, Bradford, v. 1, n. 4, p. 312, 2000.

- SHARPE, W. F.; ALEXANDER, G. J.; BAILEY, J. V. Investments 5. ed. New Jersey: Prentice Hall, 1995.

- STEWART, T. A. Capital intelectual Rio de Janeiro: Campus, 1998.

- TITMAN, S.; WESSELS, R. The determinants of capital structure choice. The Jounal of Finance, Cambridge, v. 43, n. 1, p.1-19, Mar. 1988.

Datas de Publicação

-

Publicação nesta coleção

06 Jun 2012 -

Data do Fascículo

Fev 2008

Histórico

-

Aceito

01 Abr 2007 -

Recebido

23 Jan 2007